目次

先日発表された、伊藤忠によるファミマの非公開化。

1株2,300円という価格で買い取るとのことですが、どのような計算によってこの数字が出てきたのでしょうか。

本記事では、伊藤忠によるファミマの非公開化案件を題材に、株式価値の算定方法について詳しく解説します。

《執筆者》

PEファンド・M&Aアドバイザリーの実務経験があるSOGOTCHA(ソガッチャ)スタッフが執筆しました。

伊藤忠によるファミマTOBの概要

2020年7月、伊藤忠商事が、子会社であるファミリーマートにTOBを実施して完全子会社化すると発表しました。

小売業界の競争環境が激化する中、より機動的に対応するため、ファミリーマートの株式を非公開化する決断に至ったということです。

なお、ファミリーマートは既に伊藤忠の子会社です。

ただ、上場を維持していたため少数株主の利益への配慮も必要で、親会社である伊藤忠にのみ、事業における重要情報を提供することが困難な状況で、結果として、親会社である伊藤忠は、迅速な経営の意思決定ができないという状況がありました。

今回、伊藤忠がファミリーマートを非公開化することで、より迅速な意思決定が可能になります。

非公開化後、ファミリーマートの株主として、伊藤忠だけでなくJAや農林中金、東京センチュリーも株主として参画しますが、伊藤忠はファミリーマートの利益の大半を取り込むことができるようになります。この点も伊藤忠にとってのメリットと言えるでしょう。

一方、ファミリーマートとしても、伊藤忠との連携を強化することで、伊藤忠が有する総合商社としてのネットワークや経営ノウハウ、知見をフルに活用することができます。すなわち、ファミリーマートにとってもメリットがあると言えます。

株式価値算定方法

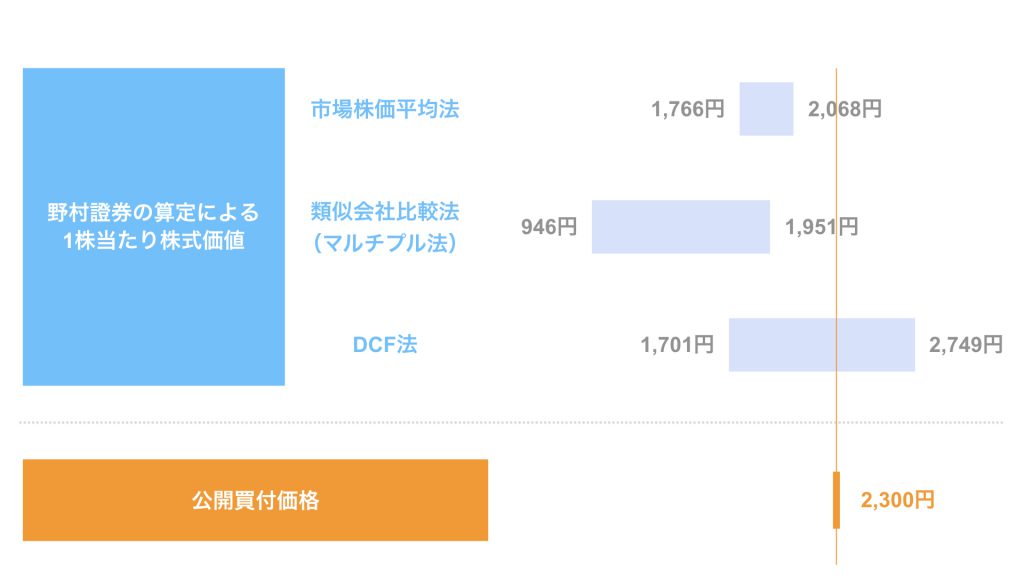

プレスリリースのP45〜にある通り、伊藤忠のFA(ファイナンシャル・アドバイザー)である野村證券が、次の3つの方法でファミリーマートの株式価値を算定しており、各手法で算定された株式価値は以下の通りです。

- 市場株価平均法…1,766円〜2,068円

- 類似会社比較法…946円〜1,951円

- DCF法…1,701円〜2,749円

このように、複数の手法を用いて株式価値を算定した結果は必ずしも一致しないため、これらの結果を参考に、最終的な買取価格を決めるのが一般的です。

なお、今回はTOBされるファミリーマート側でもメリルリンチ日本証券に、また、ファミリーマートの特別委員会でもPwCアドバイザリーに株式価値の算定を依頼したようですが、本記事では割愛します。

はじめに、企業価値評価の全体像について軽く触れておきましょう。

企業価値評価のアプローチ(考え方)は、大きく次の3つに分類できます。

- インカムアプローチ

- マーケットアプローチ

- コストアプローチ

インカムアプローチは、会社のインカム、すなわち会社の生み出す将来キャッシュフローに基づく価値評価の考え方です。具体的な評価手法として、今回採用されたDCF法や配当割引モデルなどが挙げられます。

マーケットアプローチは、マーケット、すなわち上場会社の指標や他の取引事例に基づく価値評価の考え方です。具体的な評価手法として、今回採用された類似会社比較法(マルチプル法)や取引事例比較法などがあります。

また、今回採用されている市場株価平均法も、マーケットアプローチの一種です。

コストアプローチは、会社の貸借対照表の資産・負債に基づく考え方で、主に、資産・負債の差額である純資産に着目した評価手法です。別名、ネットアセットアプローチとも呼ばれます(ネットアセット=純資産)。具体的な評価手法として、簿価純資産法や修正純資産法などがあります。

それでは、今回採用された各手法において、具体的にどのように株式価値を算定したのか見ていきましょう。

市場株価平均法

市場株価平均法は、その名の通り、株式市場で取引されている株価をもとに株式価値を算定する方法です。

当然ですが、上場会社しかこの方法を用いることはできません。

一般的に、過去数ヶ月間の市場株価の平均をとって、株式価値を算出します。

今回の事例では、次のような計算を実施したと記載されています。

- 2020年7月7日(基準日)の終値である1,766円

- 基準日から直近5営業日の終値の平均値である1,777円

- 基準日から直近1ヶ月間の終値の平均値である1,908円

- 基準日から直近3ヶ月間の終値の平均値である1,878円

- 基準日から直近6ヶ月間の終値の平均値である2,068円

=>上記5つの最小値〜最大値の幅である、1,766円〜2,068円を採用

類似会社比較法

今回のプレスリリース然り、企業価値評価の教科書や参考書などでも類似会社比較法という名称が利用されることがありますが、M&Aの現場では「マルチプル(法)」という表現が一般的です。

本記事ではそちらに合わせて、以下、マルチプル法という呼称で説明します。

マルチプル法は、前述の市場株価平均法より複雑な手法になるため、少し丁寧に説明します。

本案件におけるマルチプル法による株式価値の算定は、次のステップで実施されました。

- ファミリーマートの株式価値を算定するため、ファミリーマートと類似している上場会社(類似会社)を選定する

- 各類似会社の時価総額や収益性等を示す財務指標をもとに、類似会社のマルチプルを算出する

- 上記2で算出したマルチプルとファミリーマートの財務指標をもとに、ファミリーマートの株式価値を算出する

なお、上記1における類似会社については言及されていませんが、候補としてセブン&アイ・ホールディングスやローソンなどが考えられます。(実際、メリルリンチ日本証券が実施したマルチプル法による算定では、セブン&アイ・ホールディングスやローソン、ニトリなどの会社が選出されています)

上記2・3の具体的なステップについては記載されていませんので、ここでは一般的なプロセスを紹介します。

本題に入る前に、言葉の整理をしておきましょう。

- 対象会社…株式価値を算出したい会社(ファミリーマート)

- 類似会社…対象会社の株式価値を算出するため、参考にする上場会社。対象会社と類似している会社が選定されるため、類似会社と呼ばれる(セブンやローソン)

これらの言葉を使ってマルチプル法の目的を今一度説明すると、類似会社の指標を用いて対象会社の株式価値を算出することです。

それでは、具体的なステップを見ていきましょう。

【マルチプル法の株式価値の算定プロセス】

- 類似会社を選定する

- 類似会社の株式価値から、類似会社の事業価値を算定する

- 類似会社の株式価値を把握する

- 上記2-1に、類似会社の有利子負債を加算する

- 上記2-2から、類似会社の現預金を控除する

- 上記2-3の結果、類似会社の事業価値(EV)が算出される

- 類似会社のマルチプルを算出する(詳細後述)

- マルチプルを用いて、対象会社の株式価値を算定する

- マルチプルを用いて、対象会社の事業価値を算出する

- 上記4-1に、対象会社の現預金を加算する

- 上記4-2から、対象会社の有利子負債を控除する

- 上記4-3の結果、対象会社の株式価値が算出される

上図を参考に、ステップ1,2,4についてはイメージがつくと思いますので、本記事ではステップ3のマルチプルの算出について詳しく説明します。

なお、ステップ1,2,4の詳細については、【図解】マーケットアプローチのマルチプル法で企業価値を評価する方法の記事で紹介していますので、興味のある方はぜひご覧ください。

そもそもマルチプルとは、倍率を意味します。

ここでいう倍率は、類似会社の事業価値(EV)と類似会社のある一定の財務指標との倍率を指します。

マルチプルは何か1つに決まっているのではなく、様々な指標が用いられます。

その具体例として、以下のようなものが挙げられます。

- EV/EBITDAマルチプル…類似会社の事業価値 ÷ 類似会社のEBITDA(≒ 償却前営業利益)

- EV/EBITマルチプル…類似会社の事業価値 ÷ 類似会社のEBIT(≒ 営業利益)

- EV/売上高マルチプル…類似会社の事業価値 ÷ 類似会社の売上高

この中で、M&Aの現場でマルチプルという場合、通常はEV/EBITDAマルチプルを指します。

このEV/EBITDAマルチプルに対象会社のEBITDAをかけると対象会社の事業価値が算出されますので、その後のステップを踏むことで、結果的に対象会社の株式価値を算定することができます。

DCF法

最後にDCF法についても見ていきましょう。

DCF法は、将来キャッシュフローの見込みに基づく価値評価手法です。

今回の案件では、2021年2月期から2025年2月期までの事業計画や、直近までの業績の動向、その他諸要素などを考慮した2021年以降の収益予想に基づき将来キャッシュフローを算出したと記載されています。

なお、将来のキャッシュフローを考えているため、それを現在価値に割り引くという作業も発生します。

一般的に、DCF法は事業価値の算出→株式価値の算出という順番で、具体的に以下のステップで計算します。

《ステップ1〜3 事業価値の算出》

- 各期の将来キャッシュフローの想定する

- 各期の将来キャッシュフローを現在価値に割り引く

- 各期の将来キャッシュフローの割引現在価値を合計し、事業価値を算出する

《ステップ4〜5 株式価値の算出》

- 上記3で算出した事業価値に、現預金を加算する

- 上記4から、有利子負債を控除する

- 上記5の結果、株式価値が算出される

一連の流れをステップごとにGIFで表現すると、このようになります。

【ステップ1〜3 事業価値の算出】

【ステップ4〜6 株式価値の算出】

なお、DCF法については【図解】インカムアプローチのDCF法で企業価値を評価する方法の記事でより詳しく取り上げています。

中小M&Aにおける株式価値算定方法

さて、ここまで3つの株式価値算定方法を見てきました。

一方、非公開の中小企業のM&Aの場合、もう少しシンプルな方法が用いられることもあります。

中小企業のM&A実務において具体的にどのような算定方法が用いられているかというと、先ほど紹介したマルチプル法と、修正純資産+のれん(営業権)法(以下、修正純資産+のれん法とします)の2つです。

どちらの手法が用いられるかはケースバイケースですが、印象として、中堅規模以上の案件ではマルチプル法、小規模な案件では修正純資産+のれん法が多く用いられているようです。

その理由は、中堅規模以上のM&A案件の場合、数億円〜数十億円の案件となるため、売り手も買い手もそれなりの企業であることが多くなります。

場合によっては上場会社の場合もあり、その場合は株主に対してM&A実施についての説明責任が求められるケースがあります。

そして、話が買収価格に及んだ場合、その根拠についても説明責任を果たす必要があります。

その点、マルチプル法は企業価値評価の理論的バックグラウンドがあり、かつ計算方法も比較的シンプルで実務上使いやすいため、中堅規模以上の案件で頻繁的に用いられています。

一方、小規模案件の場合、売り手も買い手もオーナー企業や個人の場合が多く、双方にとって直感的に理解しやすい計算ロジックが用いられるケースが多くなります。

この点、修正純資産+のれん法は比較的簡単に計算できて、直感的に分かりやすい手法であることから、小規模案件の現場でも頻繁に用いられています。

修正純資産+のれん法の具体的なステップを含め、M&Aを始める前に知っておくべきことややるべきことについては下記リンクにまとめています。

▽関連記事:【図解】売り手がM&Aを始める前に必ずやるべき5つのこと【徹底解説】

▽関連記事:【図解】買い手がM&Aを始める前に必ずやるべき4つのこと【徹底解説】

まとめ

さて、今回は伊藤忠によるファミリーマートのTOBを題材に株式価値の算定方法について紹介しました。

特に、マルチプル法では類似会社として選出される企業はケースバイケースですので、実際の事例はとても参考になります。