目次

M&Aの先に、何を期待しますか?

売り手だったら、売却価額、従業員の待遇、屋号の継続など、気に掛かることが多々あるでしょう。

買い手としても、事業内容、自社とのシナジーの可能性、マーケットの状況など、買収後のビジネスプランを鮮明に描いているかもしれません。

これらを実現するため、すなわちM&Aを成功させるためには、ビジネスに関する知識だけではなく、M&Aに関する法務・会計・税務についてもある程度知っておく必要があります。

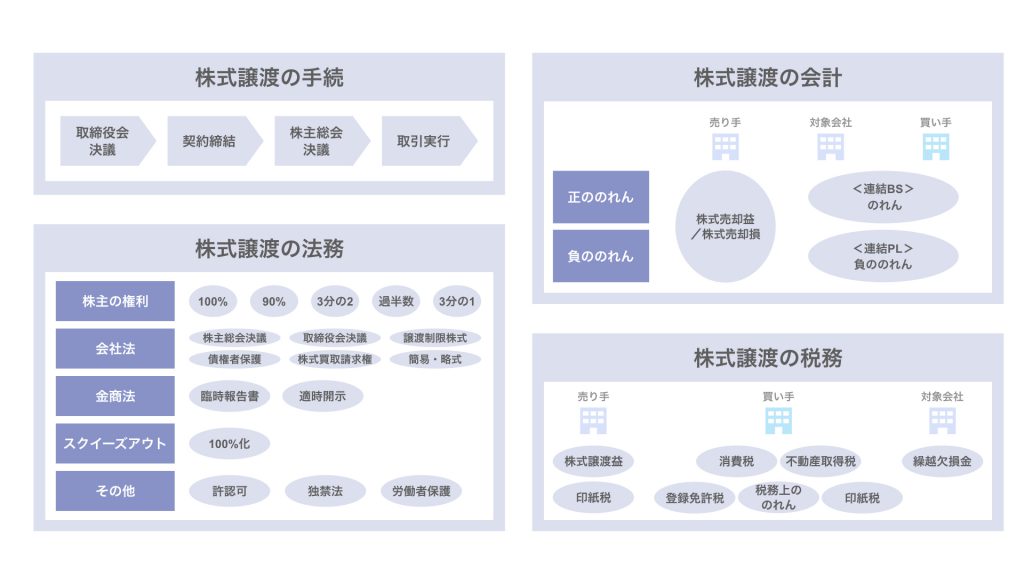

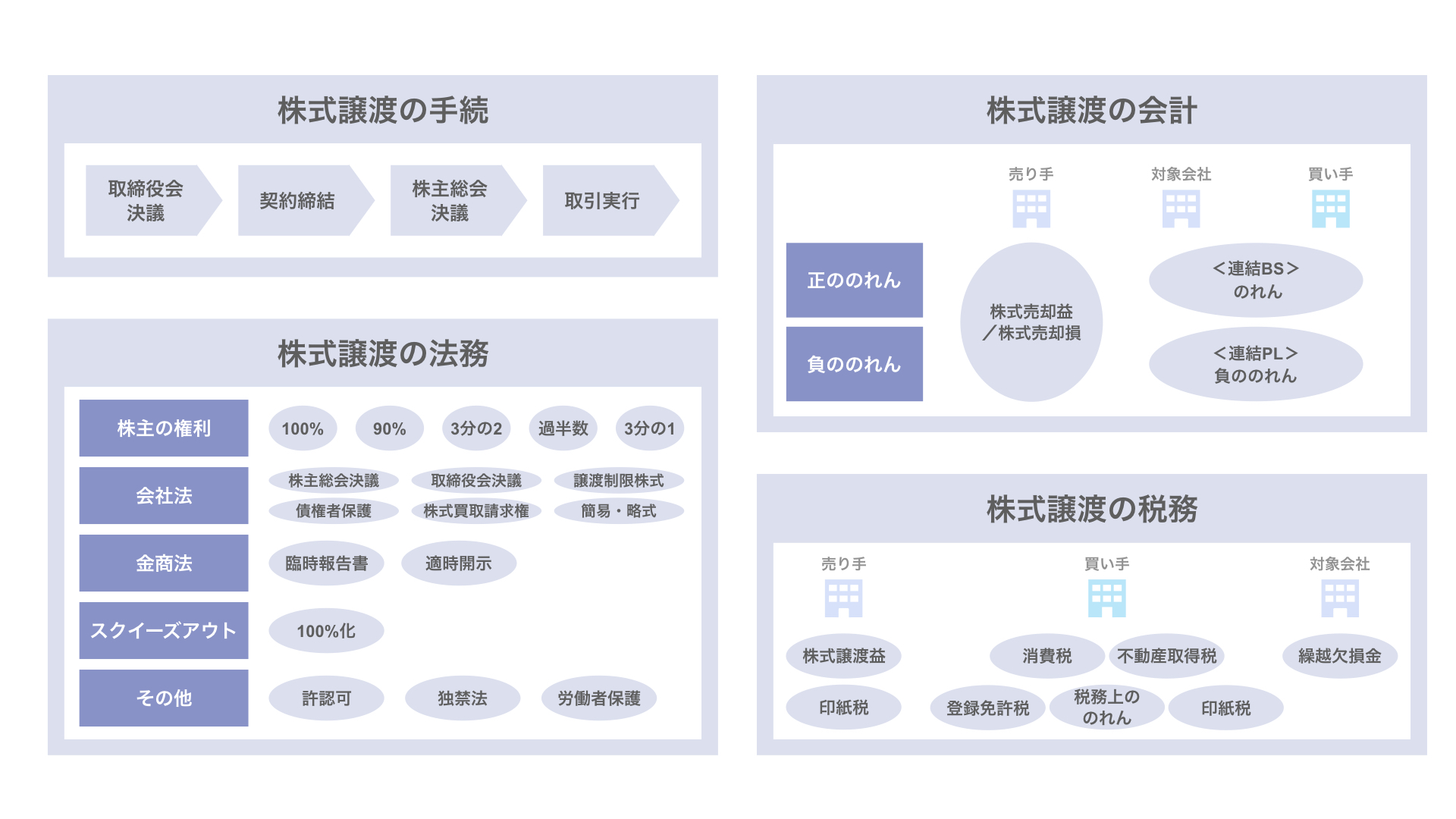

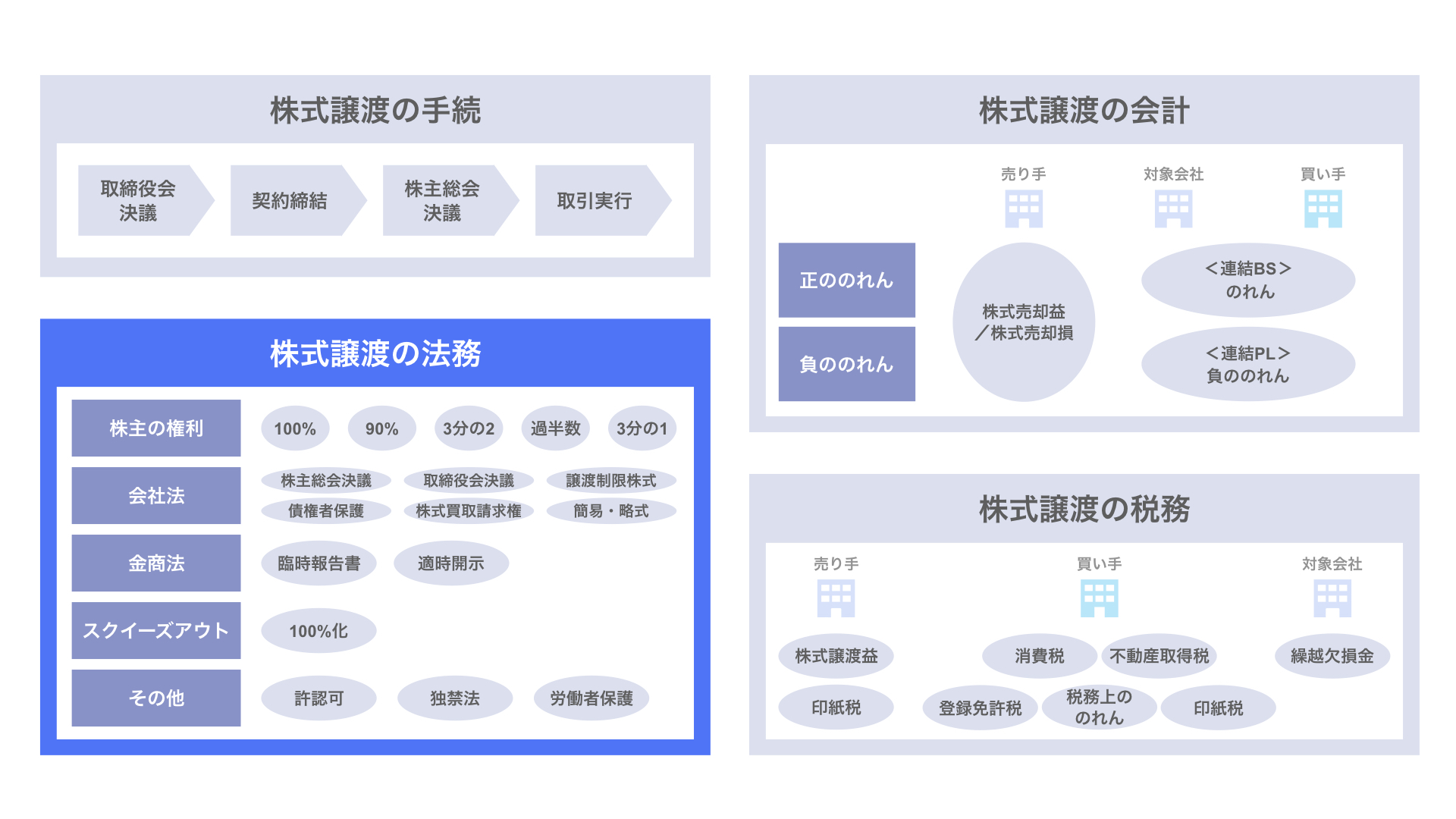

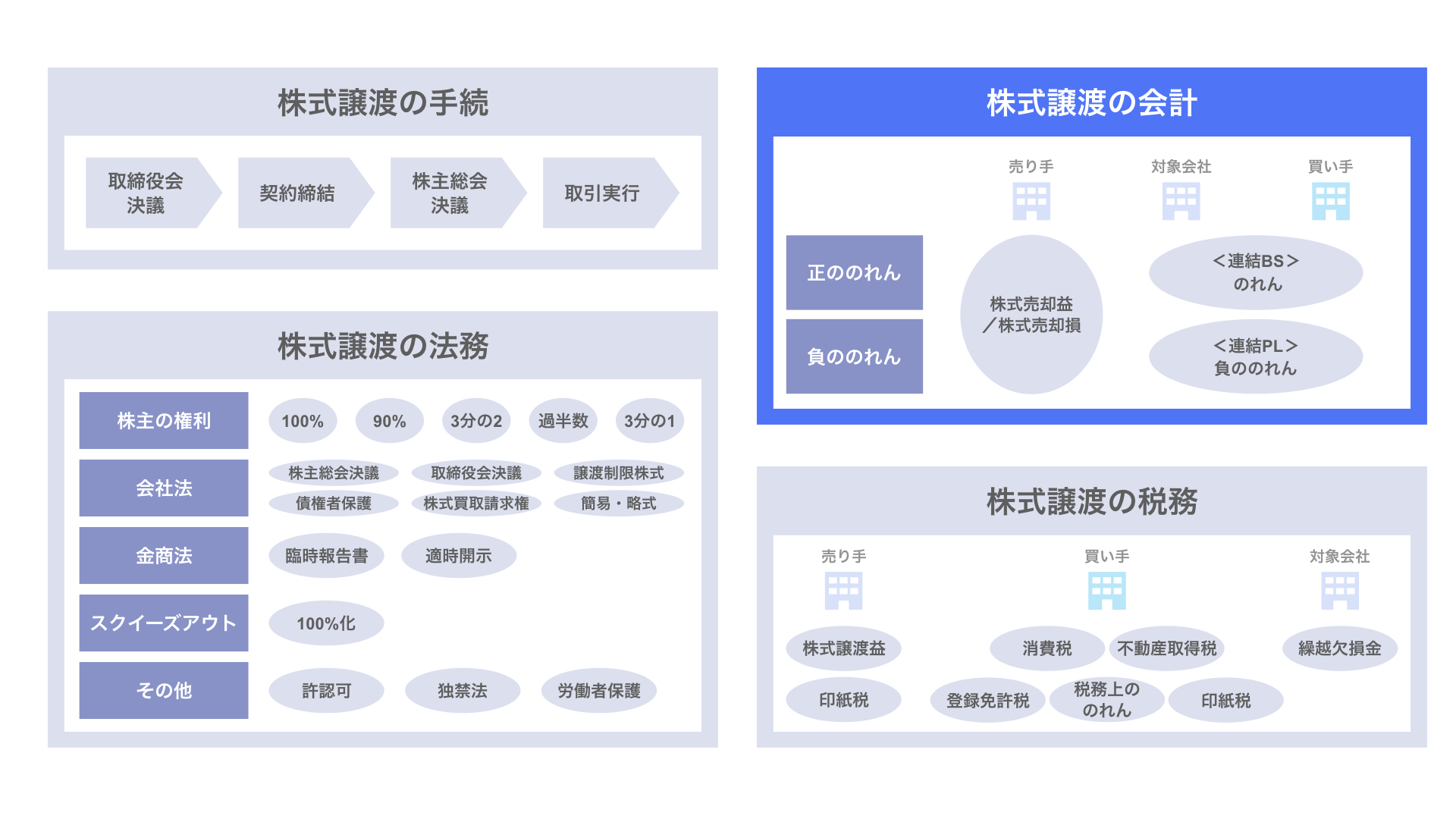

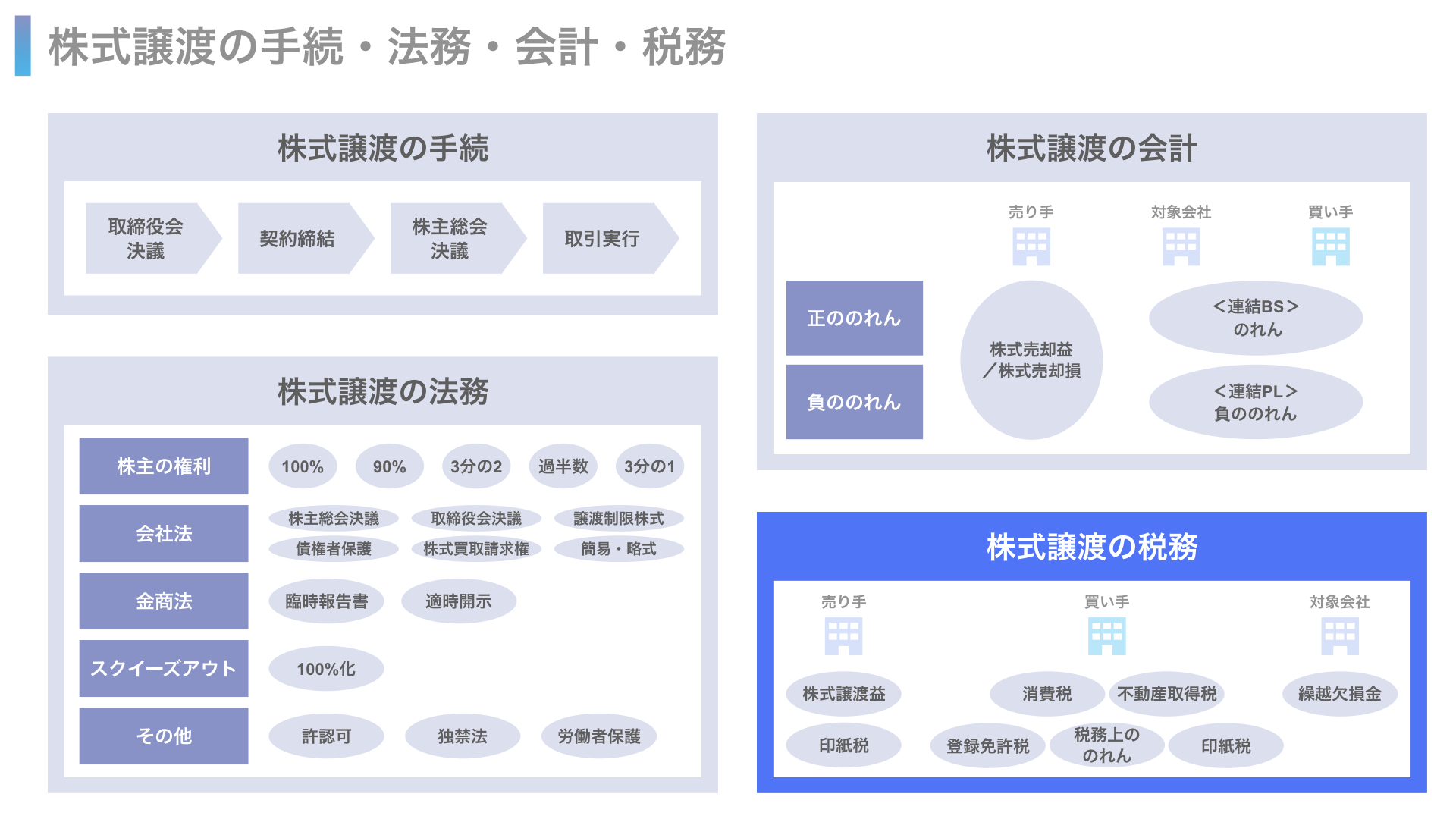

本記事では、M&Aにおける代表的なスキームの1つである株式譲渡を取り上げ、その手続のプロセスから、法務・会計・税務に至るまで、M&Aを初めて実施する人が知っておくべきポイントをまとめました。

なお、本記事の内容はこちらの動画でもご覧いただけます。

《執筆者》

PEファンド・M&Aアドバイザリーの実務経験があるSoGotcha!(ソガッチャ)スタッフが執筆しました。

株式譲渡とは

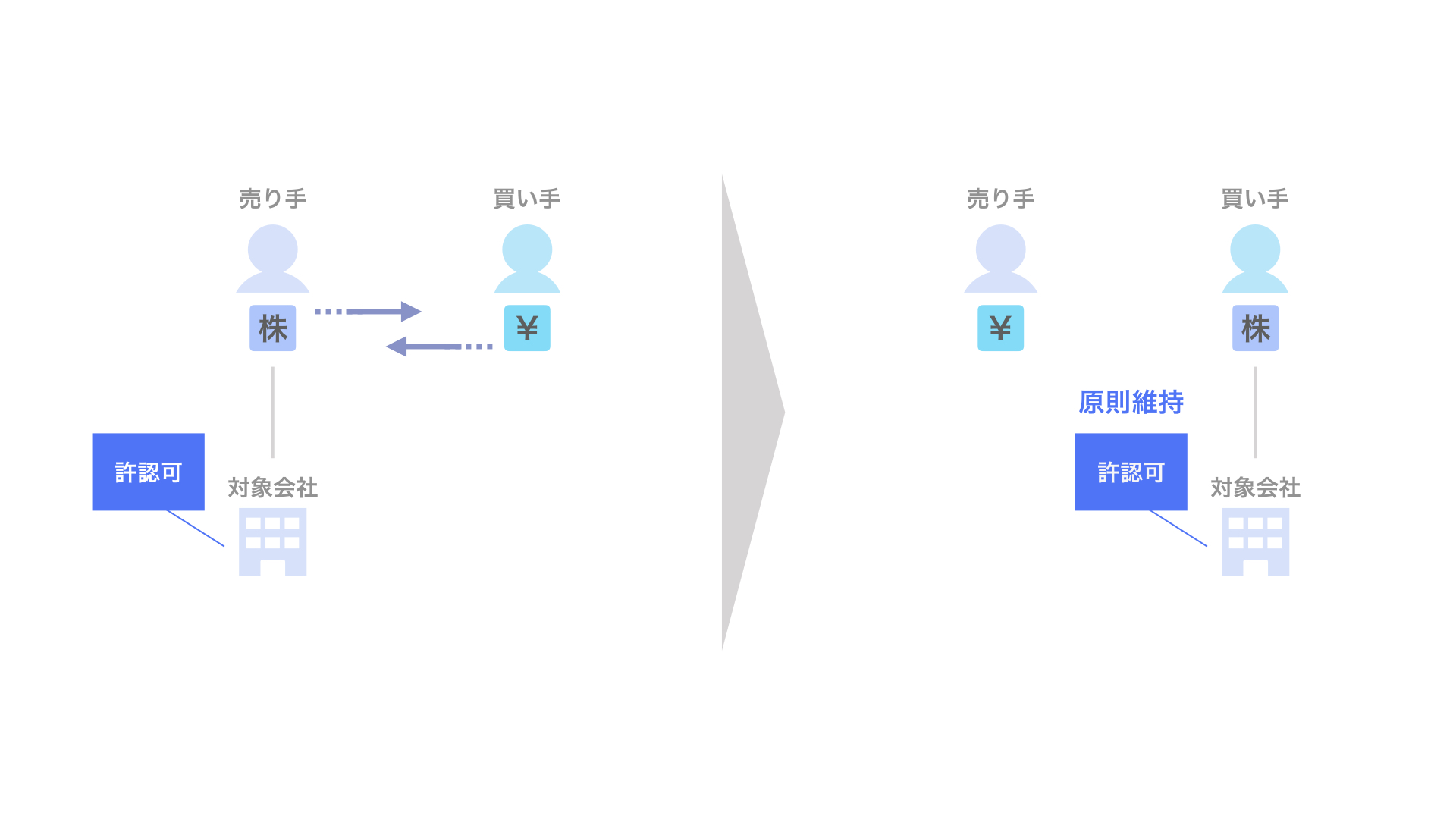

株式譲渡とは、売り手が保有している株式を買い手に譲渡するM&Aスキームです。

株式譲渡は、事業譲渡と並び、M&Aにおける2大スキームのひとつにあたります。

本記事では、

- 手続

- 法務

- 会計

- 税務

の4つのテーマで株式譲渡を紐解いていきたいと思います。

なお、今回は、大企業における子会社の売却や、事業承継におけるM&Aに代表される非上場株式の株式譲渡を対象とします。

また、株式譲渡のスキームやメリット・デメリットについては、【図解】株式譲渡とは?事業譲渡との違いやメリットデメリットの記事で詳しく説明していますので、まずはこちらをご覧いただくと本記事をスムーズに読み進めることができます。

株式譲渡の手続

それでは、まず株式譲渡の手続の流れについてです。

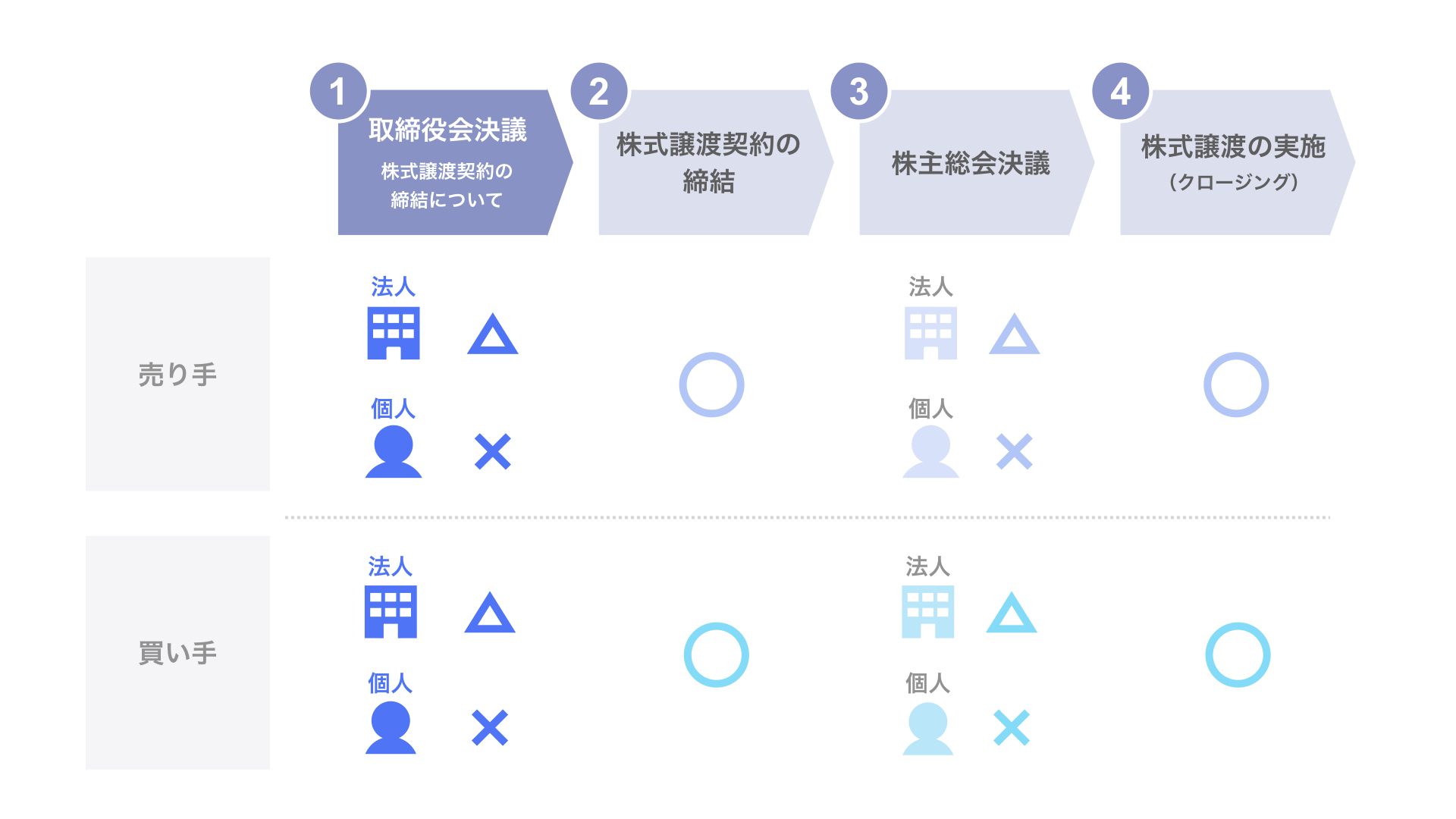

株式譲渡の手続は、主に以下の4つのステップから構成されます。

Step1: 取締役会決議

Step2: 株式譲渡契約締結

Step3: 株主総会決議

Step4: 取引実行

以下、各ステップについて詳しく見ていきましょう。

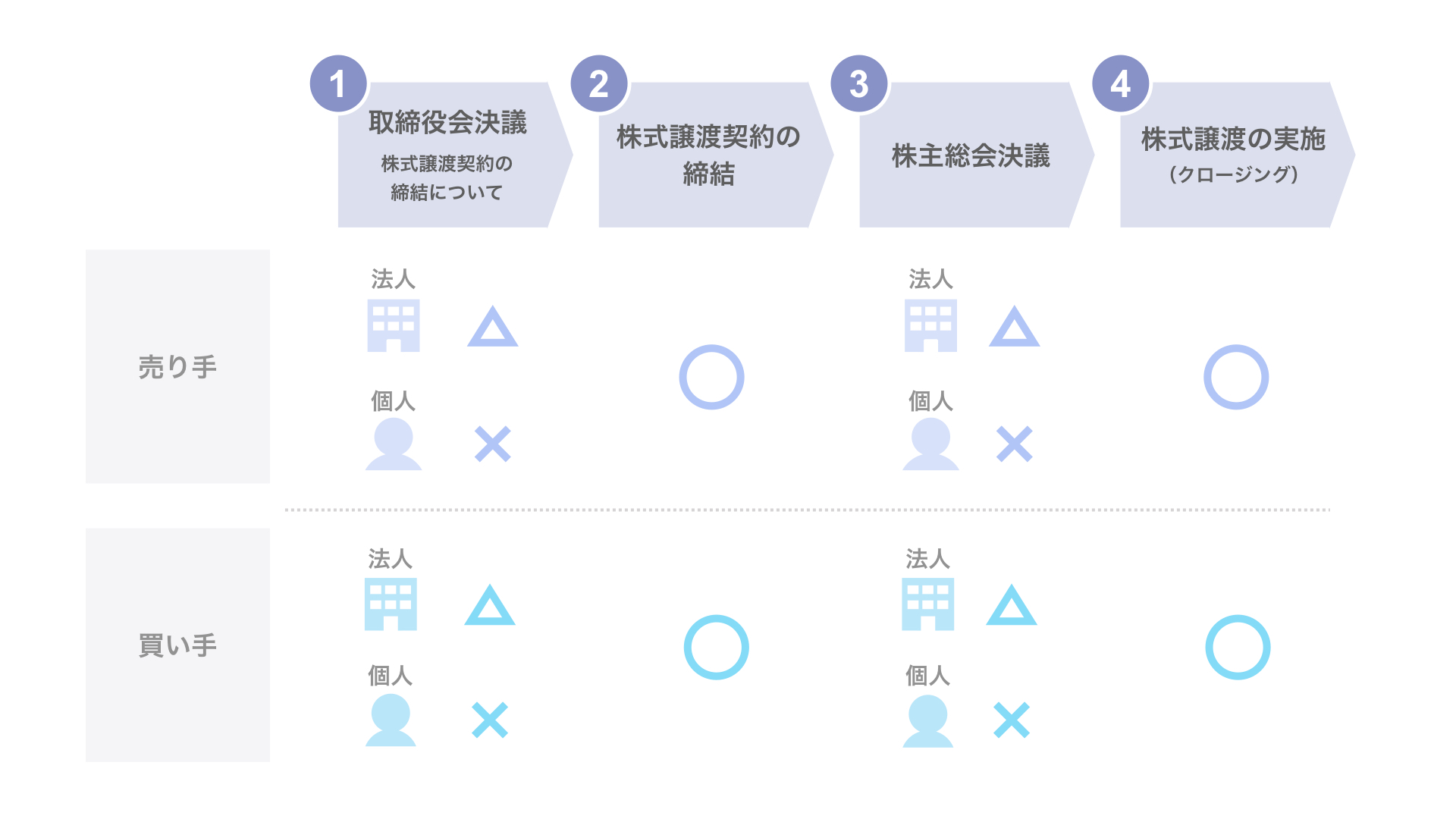

Step1: 取締役会決議

まず、取締役会の決議についてです。

売り手・買い手が個人の場合、取締役会は存在しないため、当然ながら取締役会の決議は不要です。

一方、売り手・買い手が法人の場合は、取締役会の決議が必要な場合と、不要な場合があります。

当該株式譲渡が以下のいずれかに該当する場合は、取締役会の決議が必要です。

- 重要な財産の処分及び譲受けに該当する場合

- その他の重要な業務執行に該当する場合

すなわち、上記のいずれにも該当しない場合は、取締役会決議は不要です。

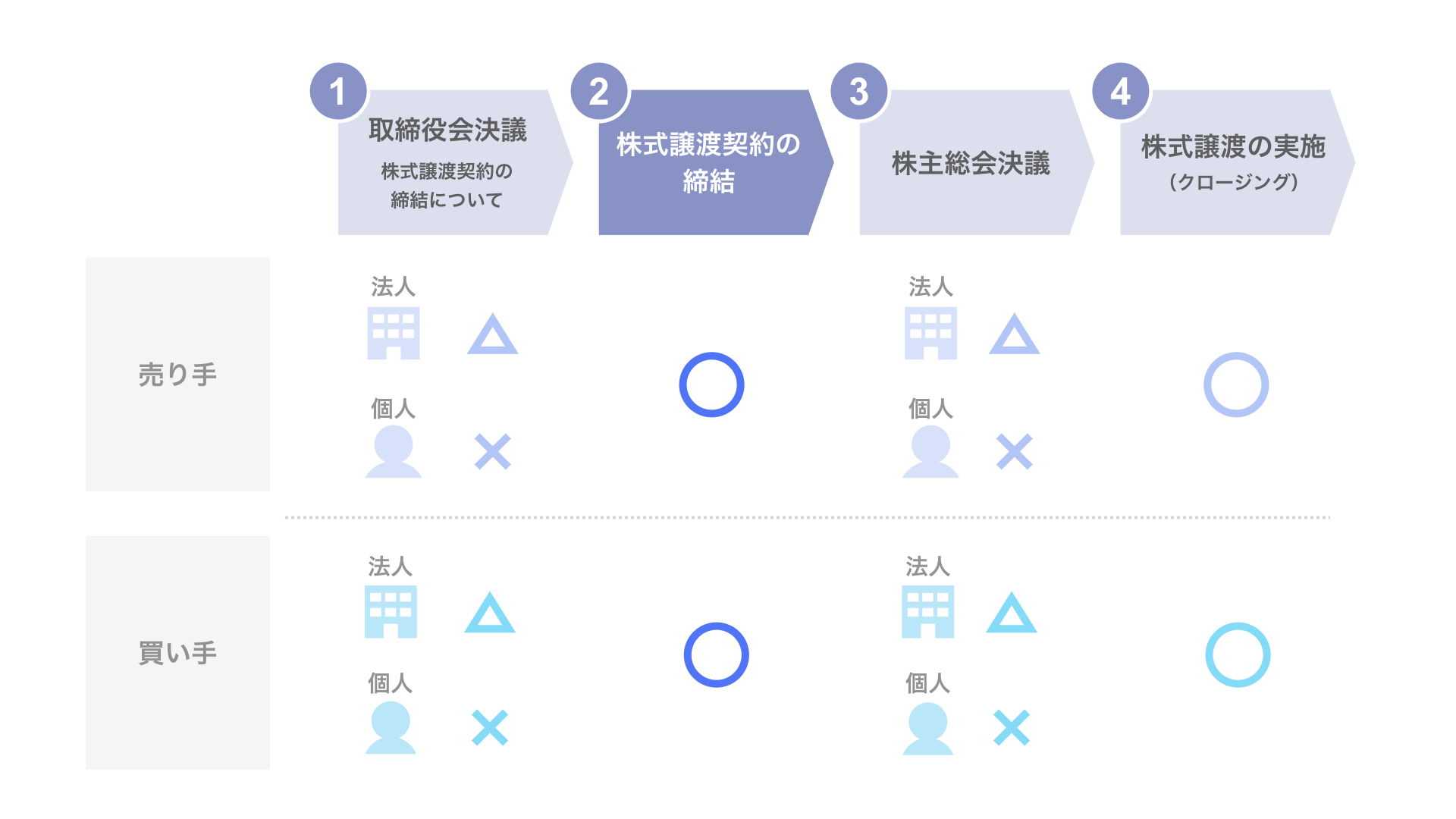

Step2: 株式譲渡契約締結

次に、株式譲渡契約締結のステップです。

当然のことながら、個人・法人に関わらず、売り手と買い手は、株式譲渡契約を締結します。

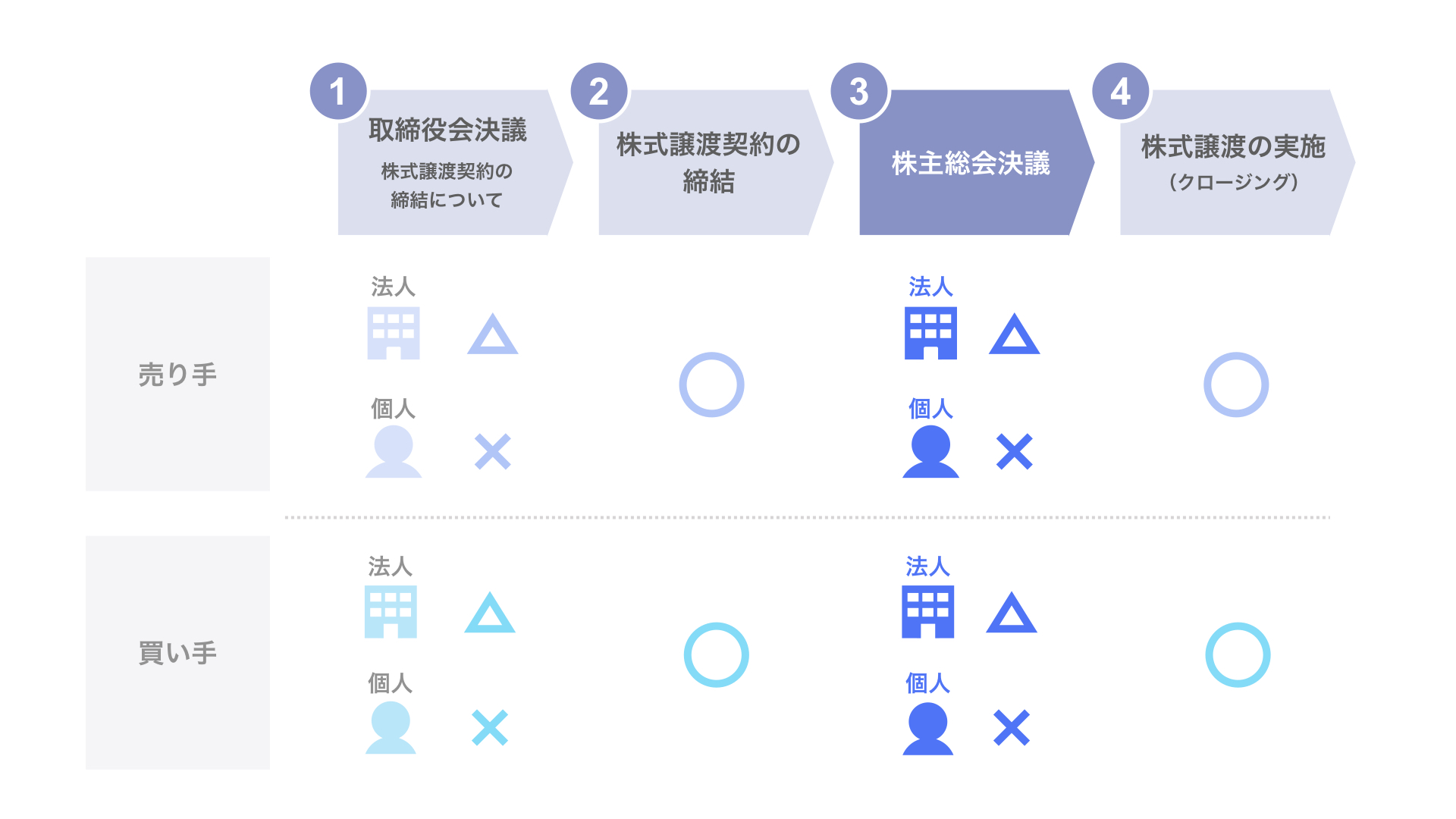

Step3: 株主総会決議

続いて、株主総会決議です。

売り手・買い手が個人の場合、株主は存在しないため、当然ながら株主総会の決議は不要です。

また、売り手・買い手が法人の場合も、原則としては株主総会の決議は不要です。

但し、一定の要件に該当する場合、株主総会の特別決議の取得が必要となります(詳細は後述)。

株主総会が必要となる場合、原則として2週間前までに株主総会の招集通知を発送する必要があり、スケジュール上のボトルネックとなりますのでご注意ください。

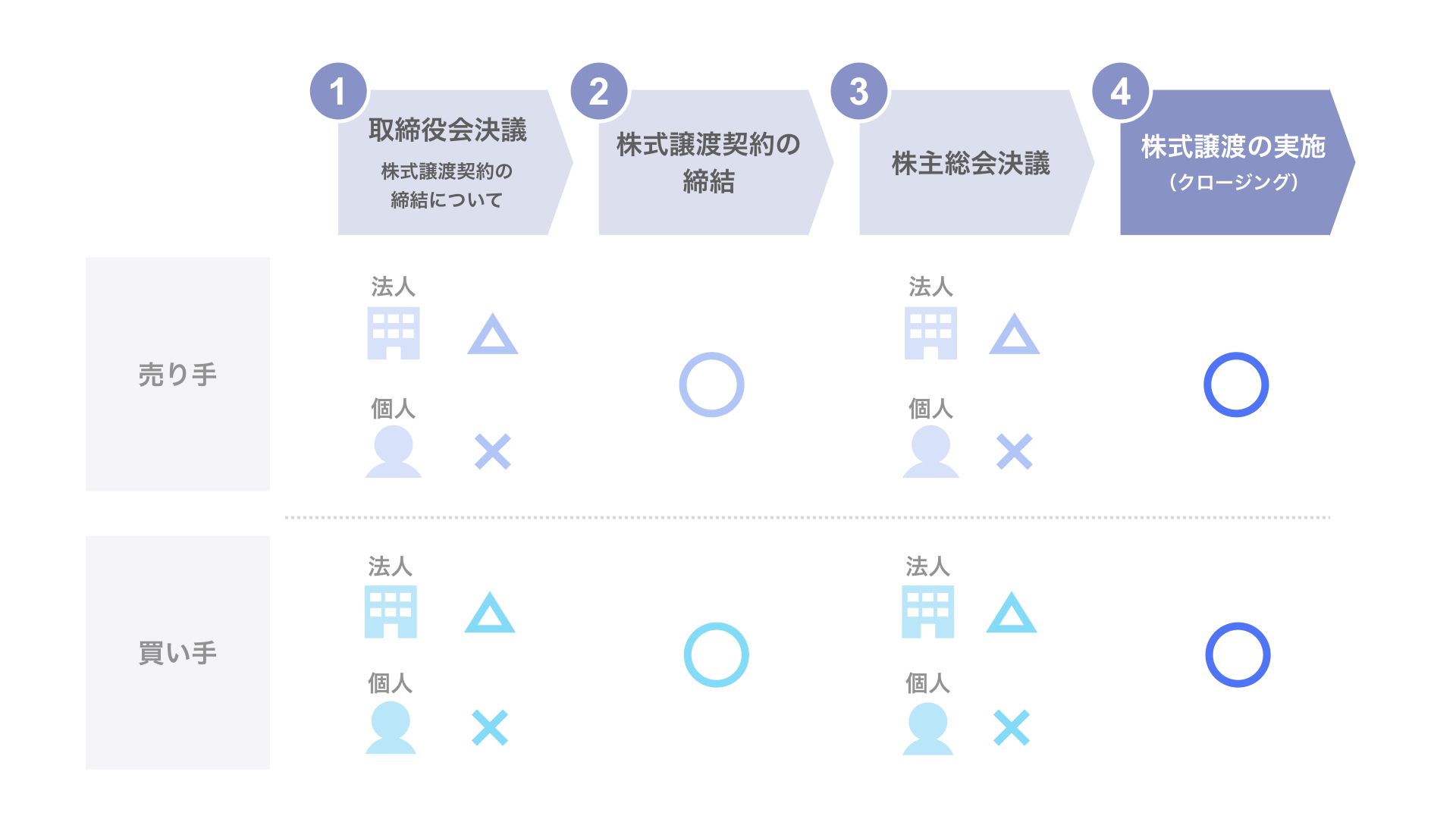

Step4: 取引実行

最後に、株式譲渡の実施(クロージング)についてです。

Step2で締結した株式譲渡契約書上で定める一定の手続が完了すれば、最終的に株式譲渡が実施されます。

なお、株式譲渡に限らず、取引の実行のことをクロージングと言います。

株式譲渡の法務

続いて、株式譲渡の法務について検討していきましょう。

本記事では、次の5つのテーマに沿って検討していきます。

- 議決権割合と株主の権利

- 会社法上の手続

- 金融商品取引法上の手続

- スクイーズアウト

- その他

以下、各項目について詳しく見ていきましょう。

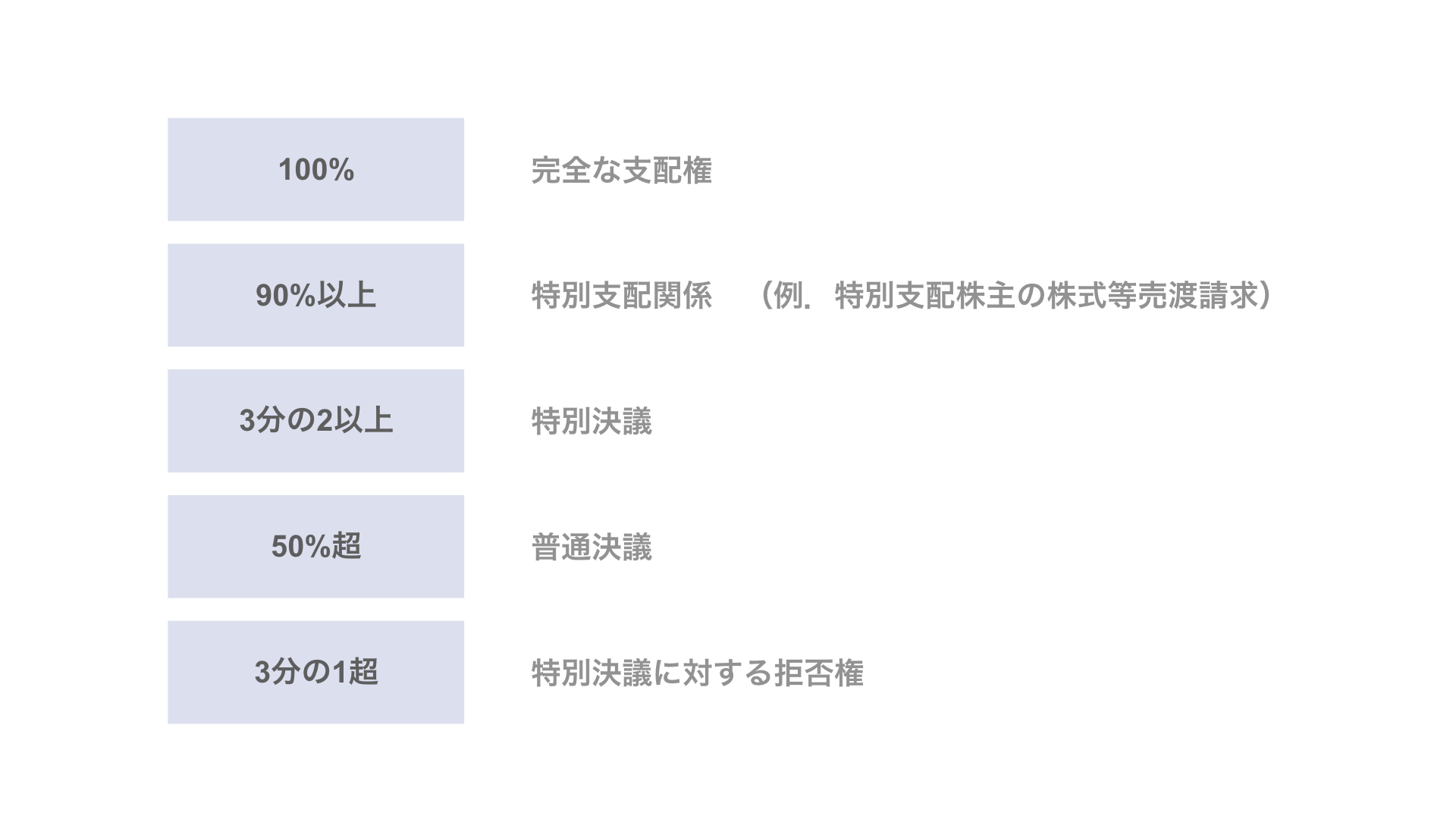

1. 議決権割合と株主の権利

まずは、議決権割合と株主の権利についてです。

会社法上、株主は、議決権の所有割合に応じて以下の権利が与えられています。

- 100%・・・完全な支配権

- 90%以上・・・特別支配関係

- 3分の2以上・・・特別決議

- 50%超・・・普通決議

- 3分の1超・・・特別決議に対する拒否権

なお、これらの権利については、定款で決議要件を加重することもできます。

M&Aでは、基本的には100%の所有を目指しますが、100%取得が難しい場合は、90%→3分の2→50%が、それぞれ取得の目安になります。

なお、3分の2以上の取得が実現できた場合、後述のスクイーズアウト(少数株主排除)の手法を用いることで、買い手による100%取得を実現する余地があります。

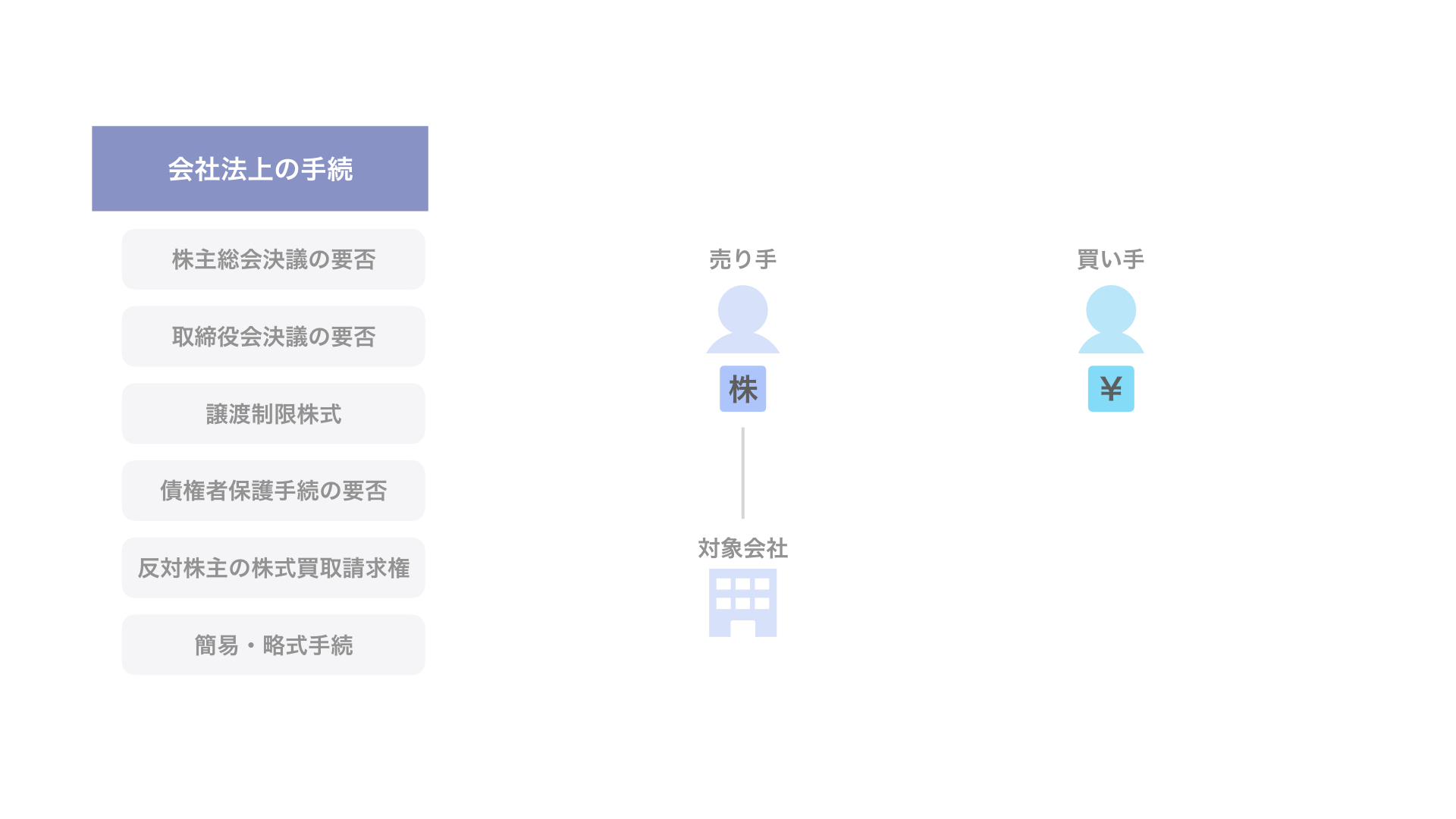

2. 会社法上の手続

続いて、会社法上の手続についてです。

会社法上の手続として、以下の6項目につき検討します。

2-1. 株主総会決議

2-2. 取締役会決議

2-3. 譲渡制限株式

2-4. 債権者保護手続き

2-5. 反対株主の株式買取請求権

2-6. 簡易・略式手続

以下、各項目について詳しく見ていきましょう。

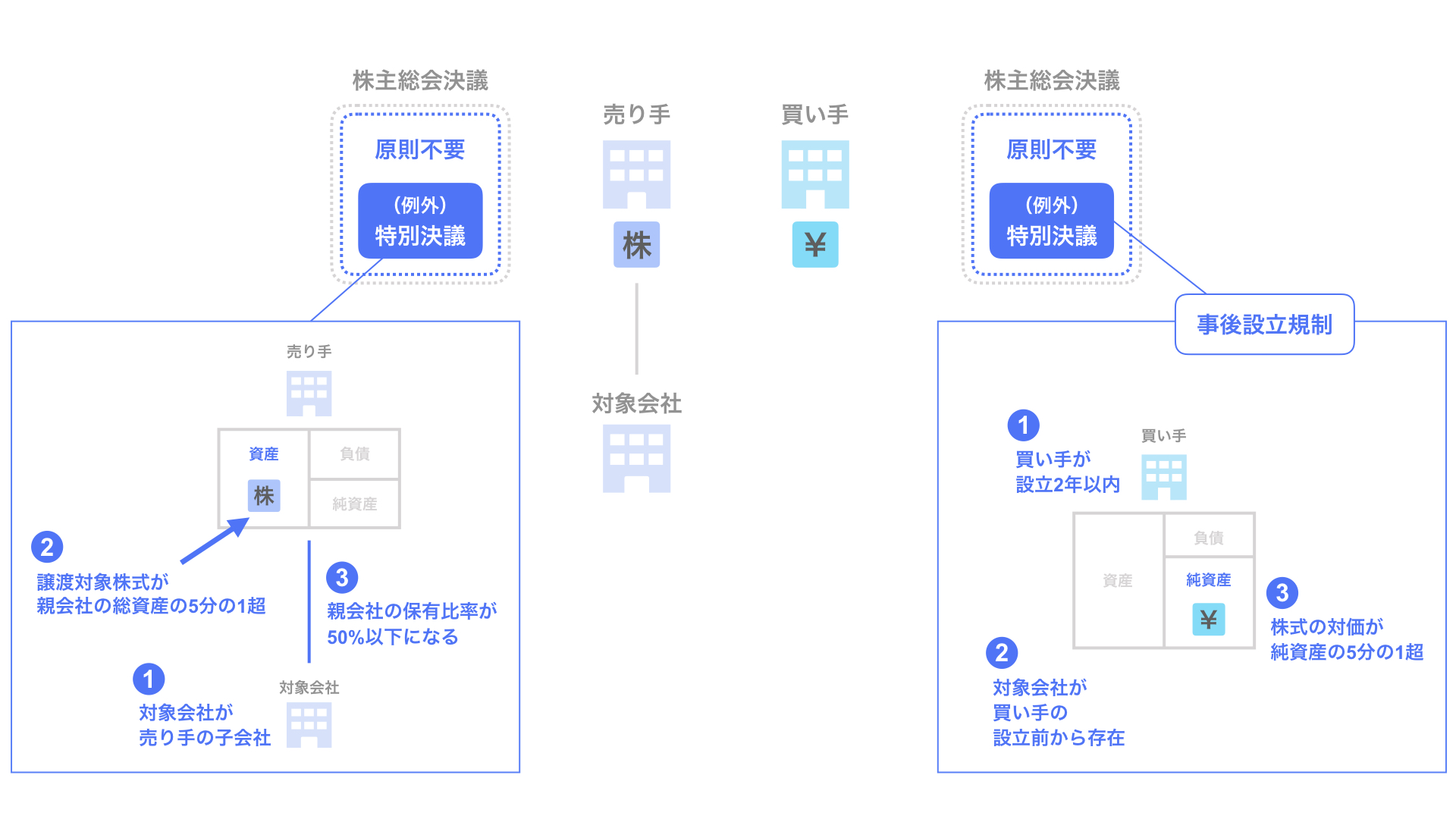

2-1. 株主総会決議

株主総会決議の要否については、売り手・買い手のそれぞれの立場から検討します。

なお、売り手・買い手が個人の場合、その個人に株主がいるわけではないため、当然ながら株主総会は不要です。そのため、売り手・買い手が法人の場合を前提に話を進めます。

まずは、売り手についてです。

売り手が法人の場合、原則として、株主総会の決議は不要です。

但し、以下の3つの要件すべてに該当する場合は、特別決議が必要となります。

- 譲渡する株式が子会社株式である

- 譲渡する株式が親会社の総資産額の5分の1を超える

- 株式譲渡により、親会社の保有比率(議決権ベース)が50%以下となる

上記3つの要件を満たす場合、親会社において、株主総会による特別決議を取得する必要があります。

続いて、買い手についてです。

売り手の場合と同様、買い手の場合についても、原則として、株主総会の決議は不要です。

但し、事後設立規制に該当する場合、例外として株主総会の特別決議が必要となります。

事後設立規制に該当する場合とは、次の3つの要件を満たす場合のことです。

- 買い手が設立後2年以内である

- 買い手が取得する株式が、買い手の設立以前から存在する

- 買い手の支払う対価の金額が、買い手の純資産の5分の1超である

この場合、買い手は株主総会の特別決議を取得する必要があります。

なお、事後設立規制に該当する典型的なケースは、買い手が本件M&Aのために設立された特別目的会社(SPC)であるケースです。

近年、MBOの場面などで、持株会社として新たにSPCを設立した上で株式譲渡を行うケースが増えています。

そのような場合は事後設立規制に該当するため、株主総会の特別決議が必要となる点、注意が必要です。

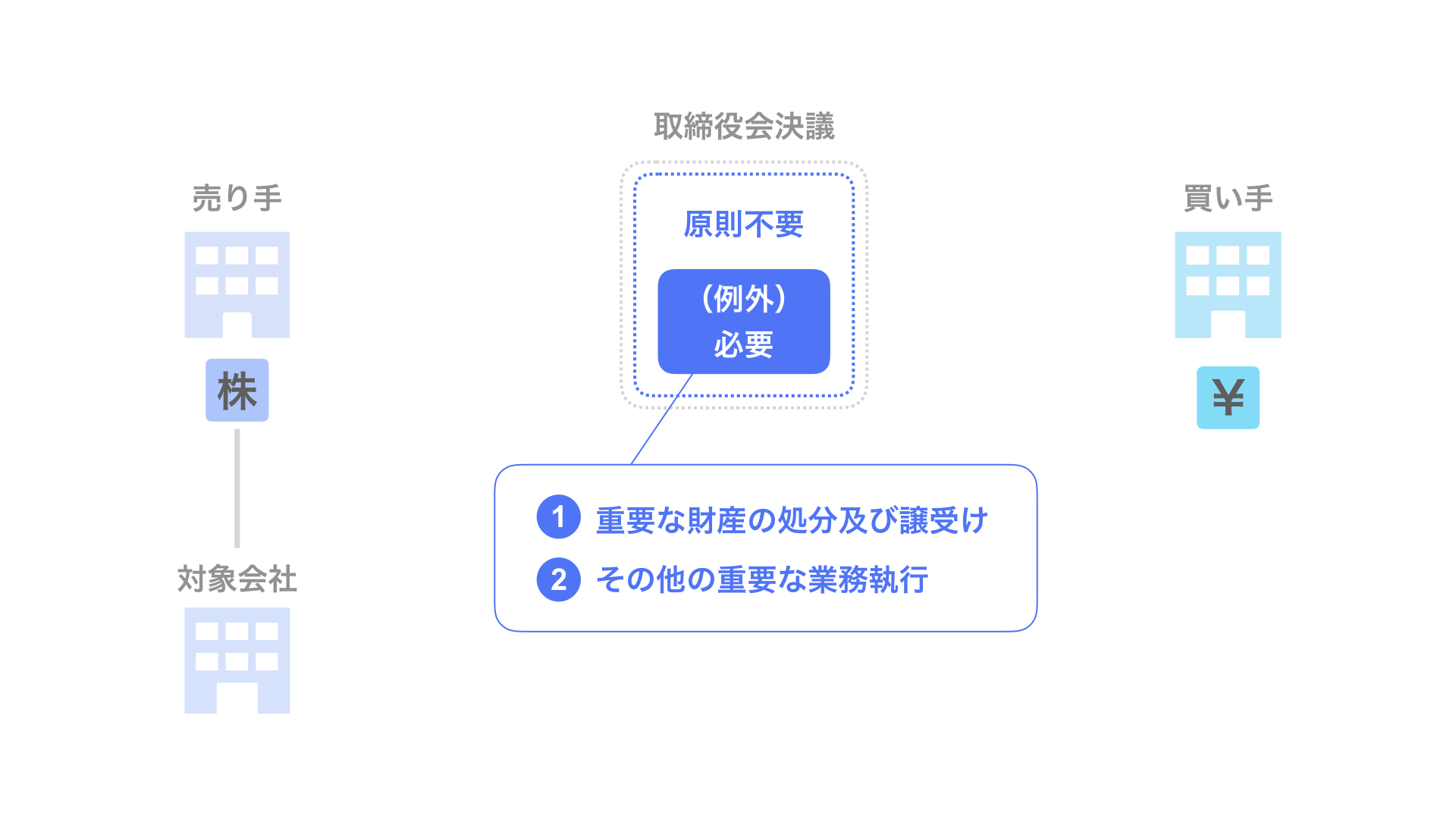

2-2. 取締役会決議

次に、取締役会決議の要否について検討していきましょう。

なお、売り手や買い手が個人の場合、株主総会決議の場合と同様、当然に取締役会決議は不要です。そのため、以下では売り手や買い手が法人の場合を前提に考えます。

取締役会決議の要否については、売り手・買い手ともに同じ要件であるため、まとめて整理します。

売り手・買い手ともに、原則として、取締役会決議は不要です。

但し、当該株式譲渡が、以下のいずれかの要件に該当する場合は、取締役会決議が必要です。

当該株式譲渡が、

- 重要な財産の処分及び譲受けに該当する場合(会社法362条4項1号)

- その他の重要な業務執行に該当する場合(同項但書)

です。

これらの要件のいずれかに該当する場合は、取締役会決議が必要となります。

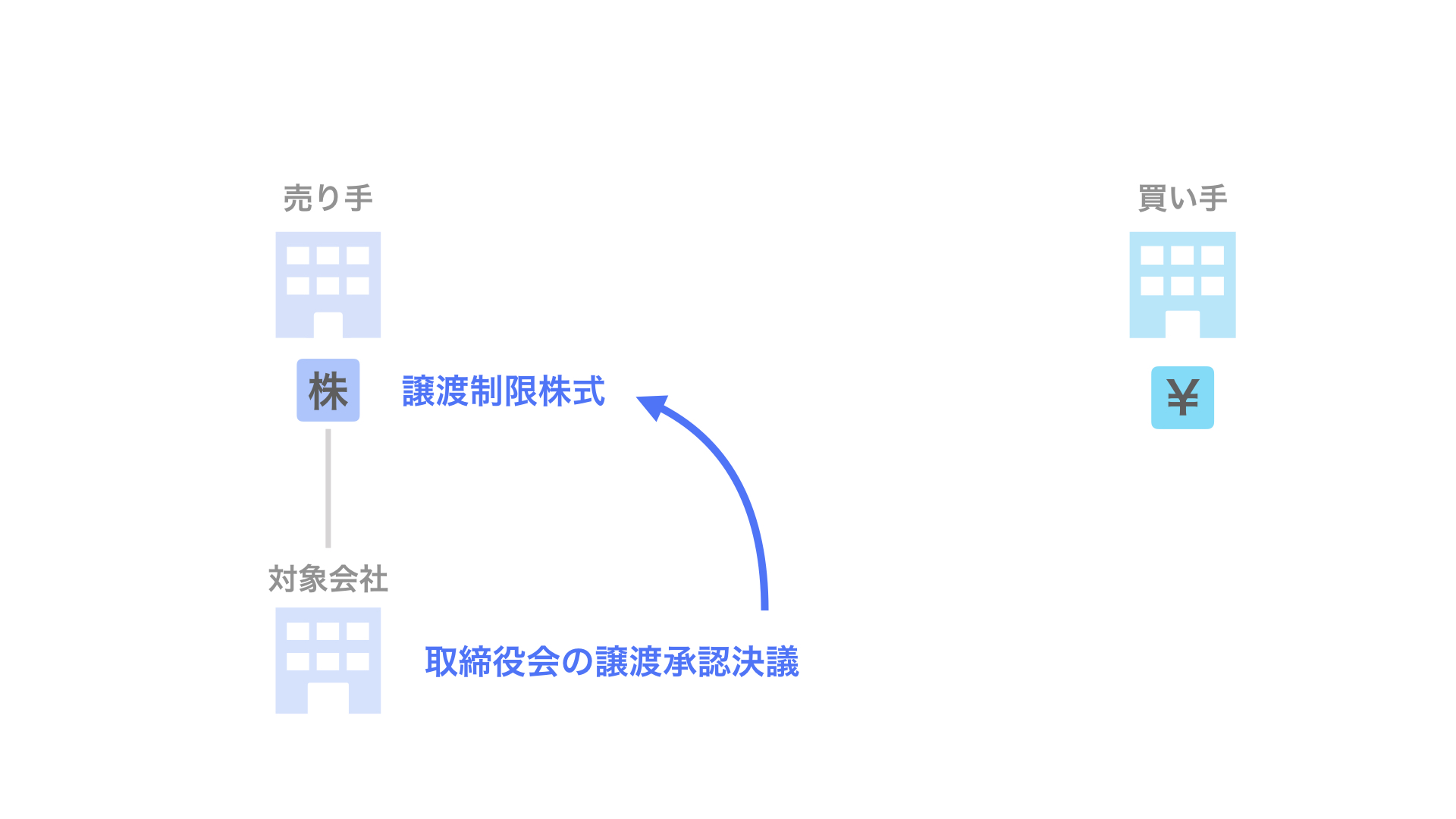

2-3. 譲渡制限株式

続いて、譲渡対象となる株式に譲渡制限が付されている場合、すなわち譲渡制限株式の株式譲渡についてです。

この場合、対象会社の取締役会における譲渡承認決議が必要です。

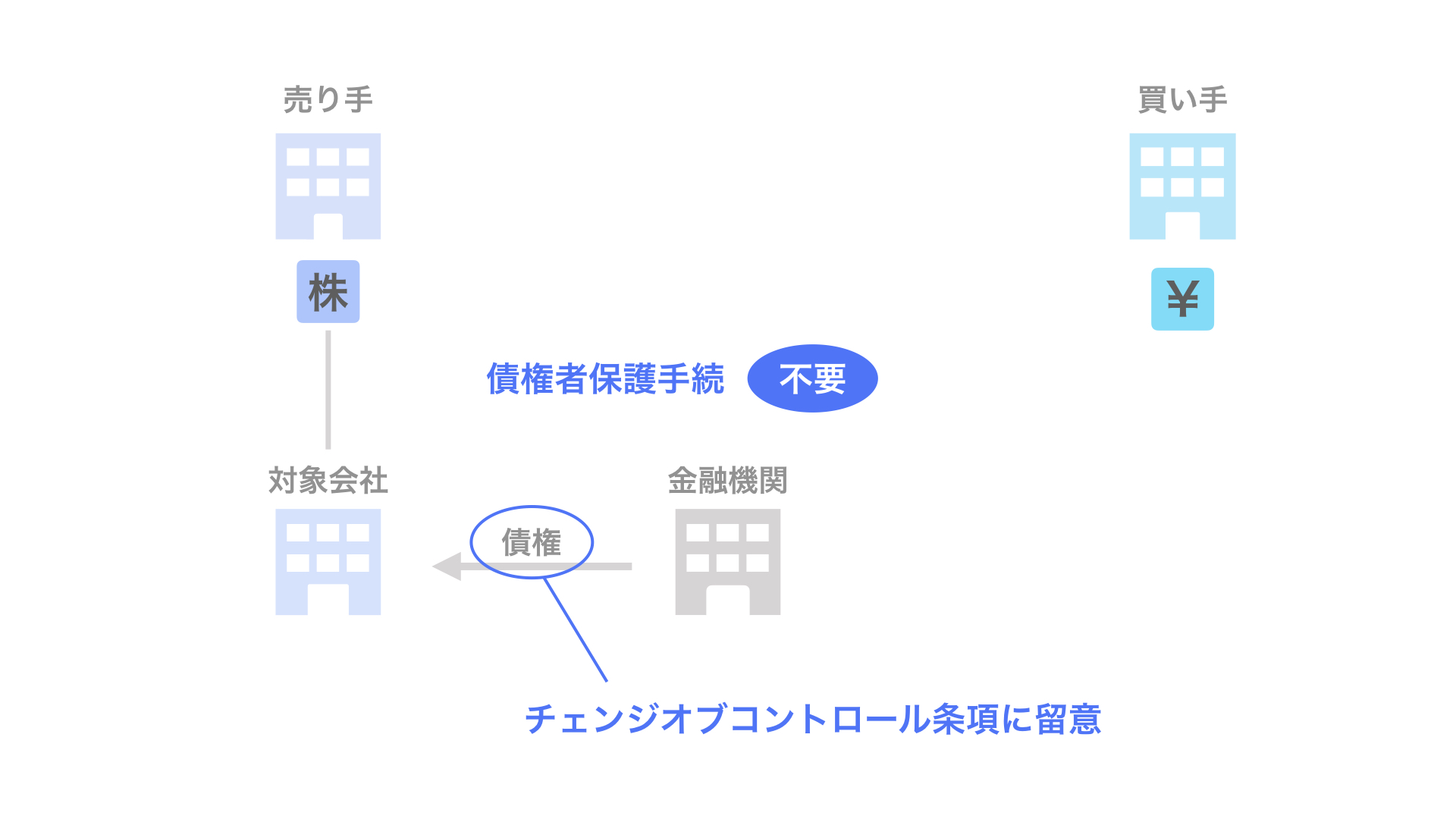

2-4. 債権者保護手続

続いて、債権者保護手続についてです。

株式譲渡においては、債権者保護手続は不要です。

株式譲渡はあくまで会社の株主の交代に過ぎず、会社財産に直接的に影響を及ぼす取引では無いからです。

但し、個別の契約においてチェンジオブコントロール条項が定められている場合、株主の交代に伴う通知や同意取得の義務が課されているケースがありますのでご注意ください。

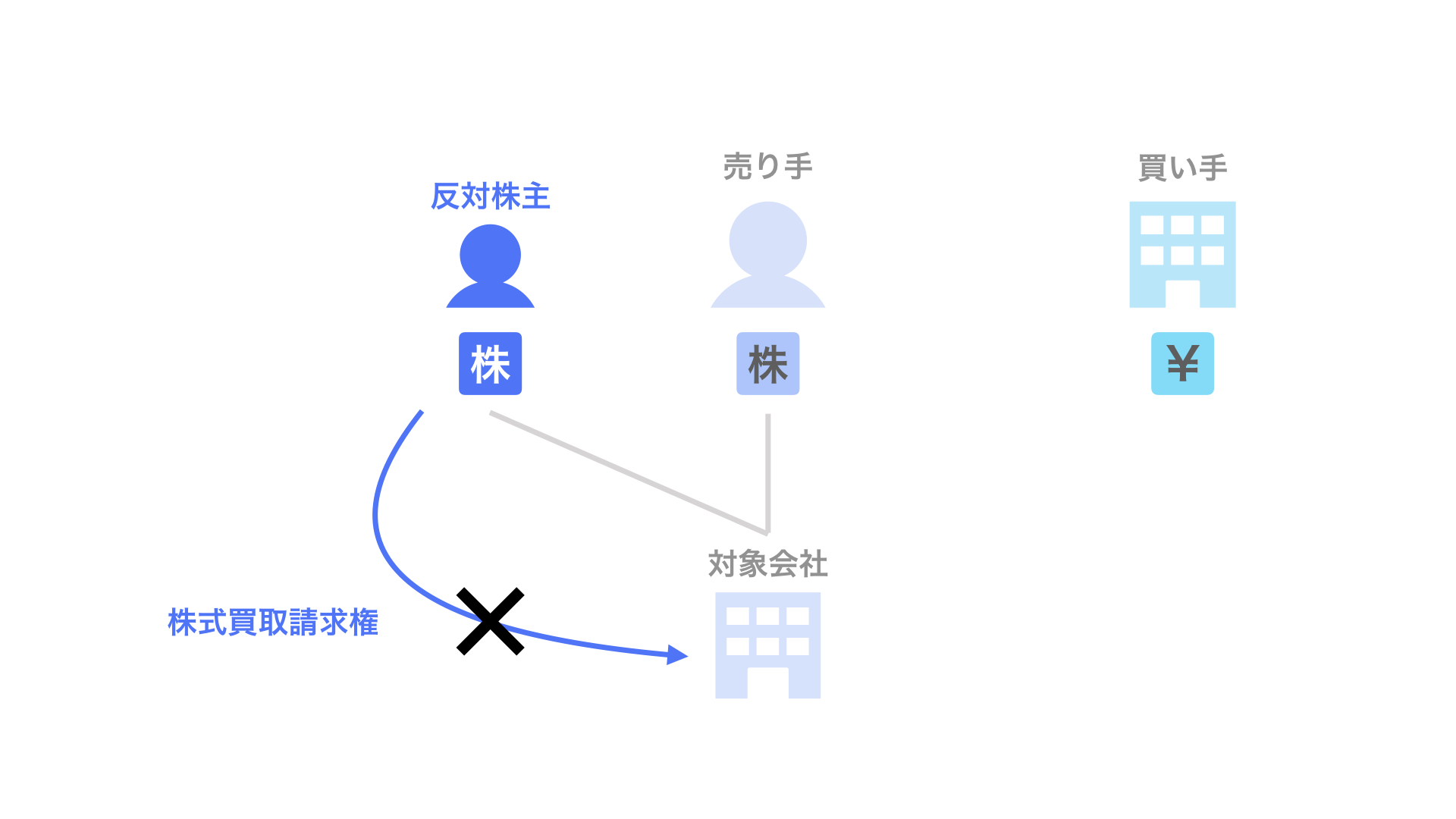

2-5. 反対株主の株式買取請求権

次に、反対株主の株式買取請求権についてです。

反対株主の株式買取請求権とは、合併や会社分割など一定の要件を満たす場合、それに反対する株主が、会社に対して株式の買取請求を求めることができる権利のことです。

なお、株式譲渡においては、反対株主の株式買取請求権は認められていません。

反対株主の株式買取請求権が認められるスキームの例としては、例えば事業譲渡があります。

事業譲渡は、株式譲渡と同様にM&Aでよく使われるスキームです。

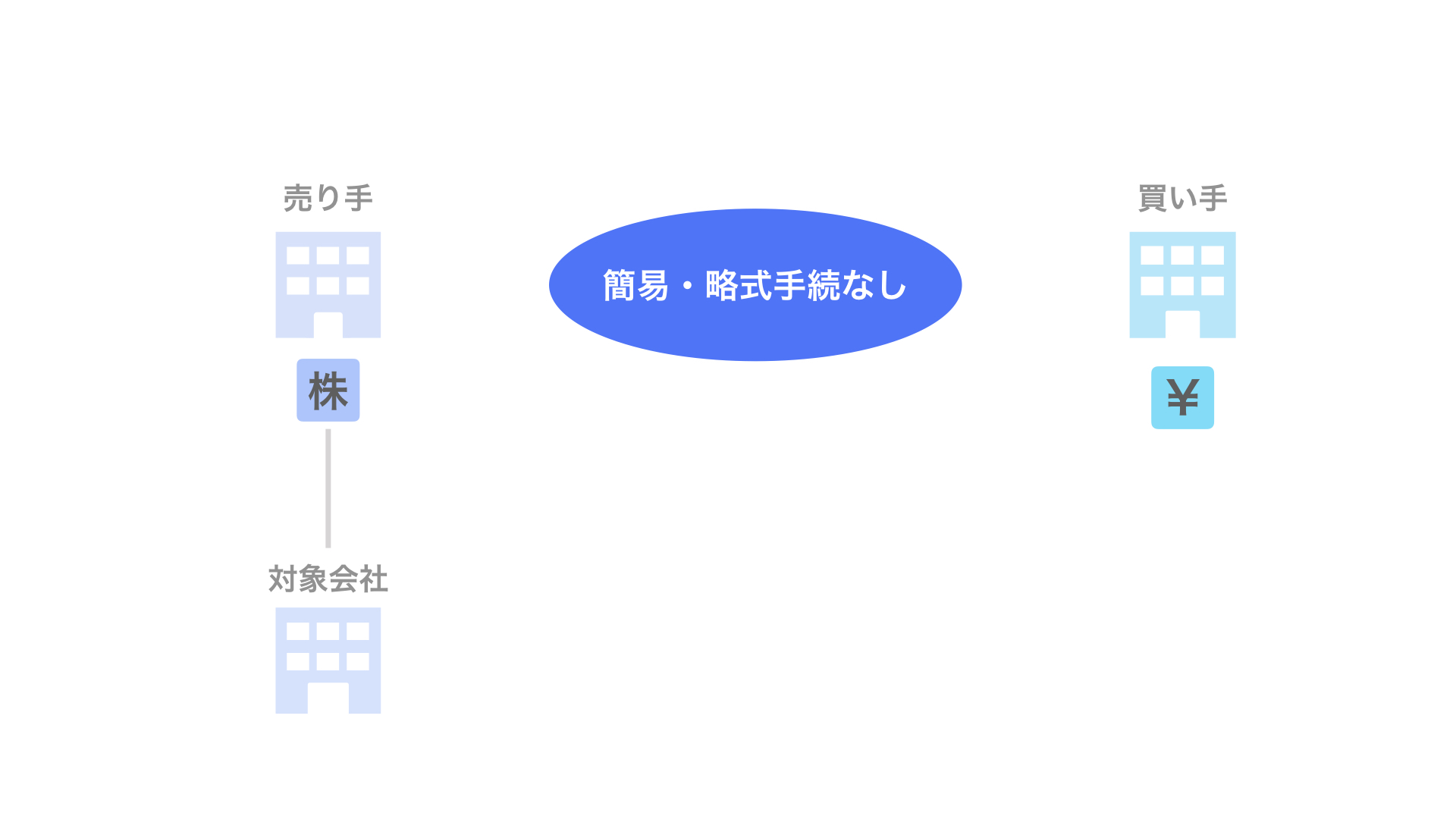

2-6. 簡易・略式手続

最後に、簡易・略式手続についてです。

簡易・略式手続とは、合併や会社分割などの一定の組織再編行為において、規模や支配関係の観点から、手続の簡略化が認められている手続のことです。

なお、株式譲渡においては、簡易・略式手続は認められていません。

参考までに、簡易組織再編が可能なスキームは、以下の4つです。

- 合併

- 分割

- 株式交換

- 事業譲渡

詳細は、【図解】株主総会決議を省略できる簡易組織再編とは【合併・分割・株式交換・事業譲渡】 をご覧ください。

また、略式組織再編が可能なスキームは、以下の4つです。

- 吸収合併

- 吸収分割

- 株式交換

- 事業譲渡

詳細は、【図解】株主総会決議を省略できる略式組織再編とは【合併・分割・株式交換・事業譲渡】をご覧ください。

3. 金融商品取引法上の手続

さて、ここからは、株式譲渡における法務の3つ目のポイントとして、金融商品取引法上の手続について見ていきましょう。

金商法上の手続として、以下の2点につき検討します。

3-1. 有価証券報告書提出会社における臨時報告書の提出

3-2. 上場会社における適時開示

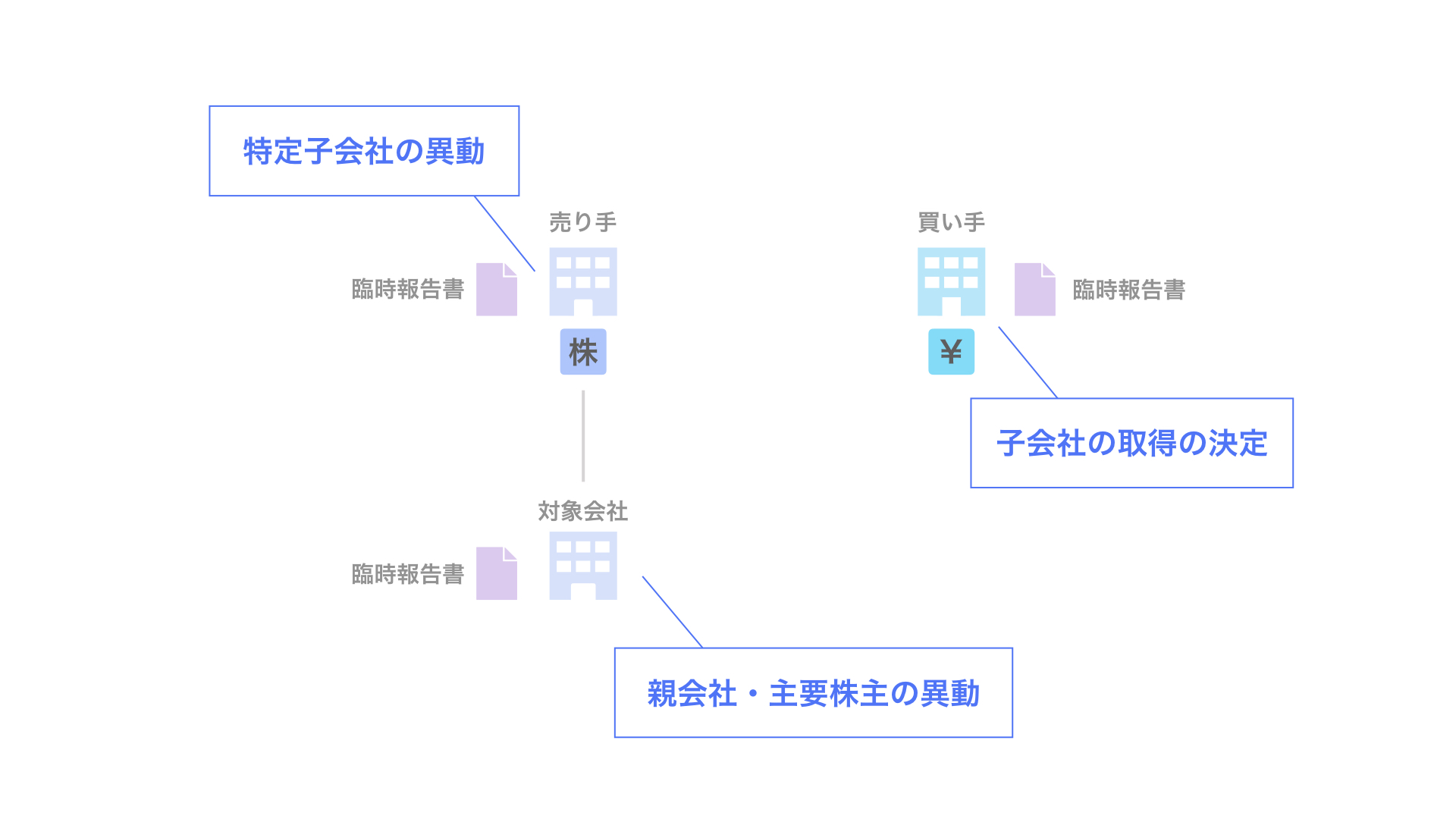

3-1. 有価証券報告書提出会社における臨時報告書の提出

まず、臨時報告書の提出についてです。

まず、臨時報告書の提出についてです。

非上場会社の場合でも、売り手・買い手・対象会社などが有価証券報告書提出会社の場合、臨時報告書の提出が必要となる場合があります。

例えば、

- 売り手において、特定子会社の異動があった場合

- 対象会社において、親会社または主要株主の異動があった場合

- 買い手において、子会社取得の決定があった場合

などです。

株式譲渡の関係者やその関係会社に有価証券報告書の提出会社がある場合、臨時報告書の提出要件に該当しないかどうか、きちんと確認しましょう。

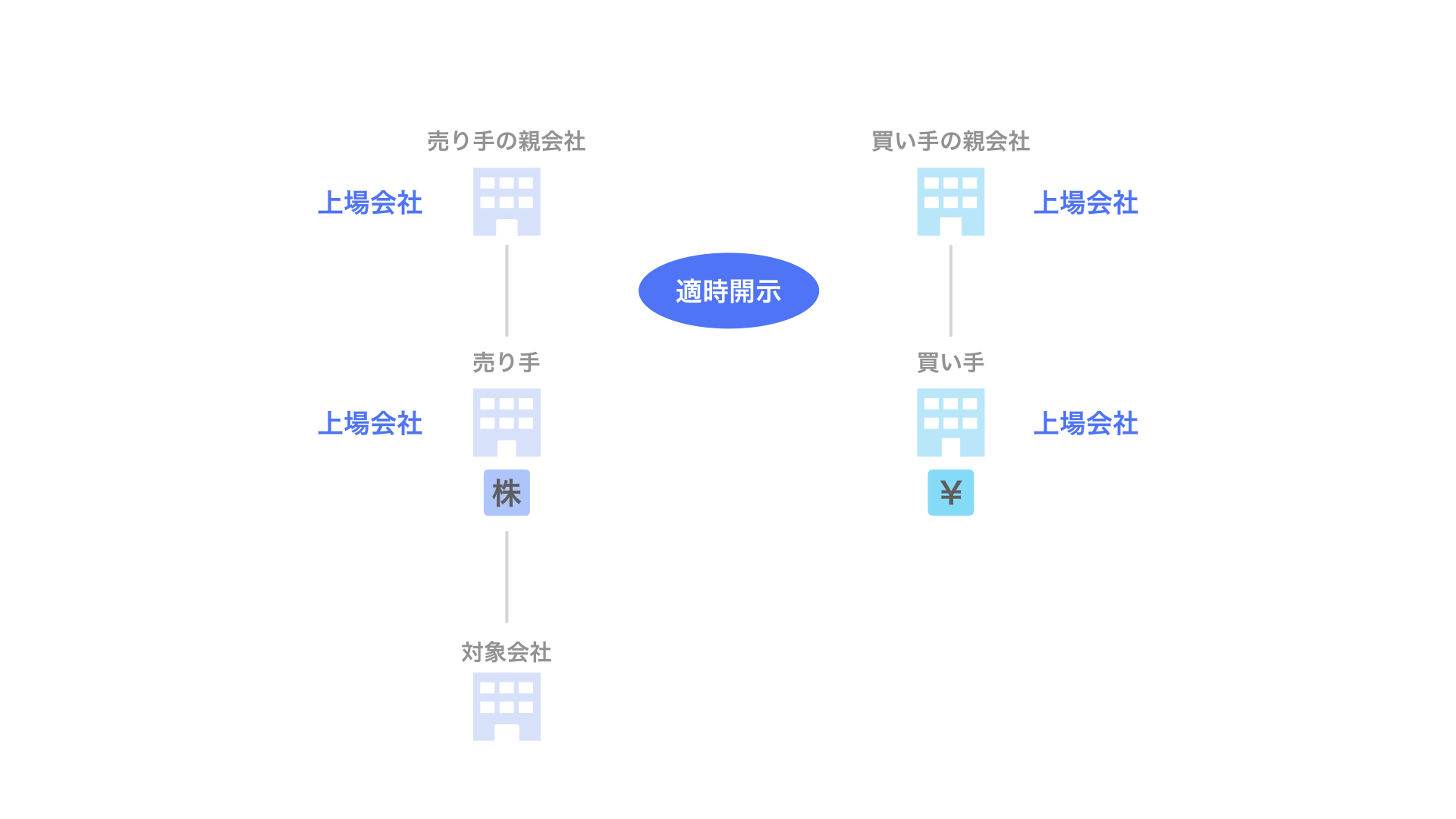

3-2. 上場会社における適時開示

続いて、上場会社の適時開示についてです。

続いて、上場会社の適時開示についてです。

売り手や買い手が上場会社の場合、または上場会社グループの会社の場合、対象会社自身は非上場会社であったとしても、売り手や買い手のグループの適時開示事由に該当する可能性があります。

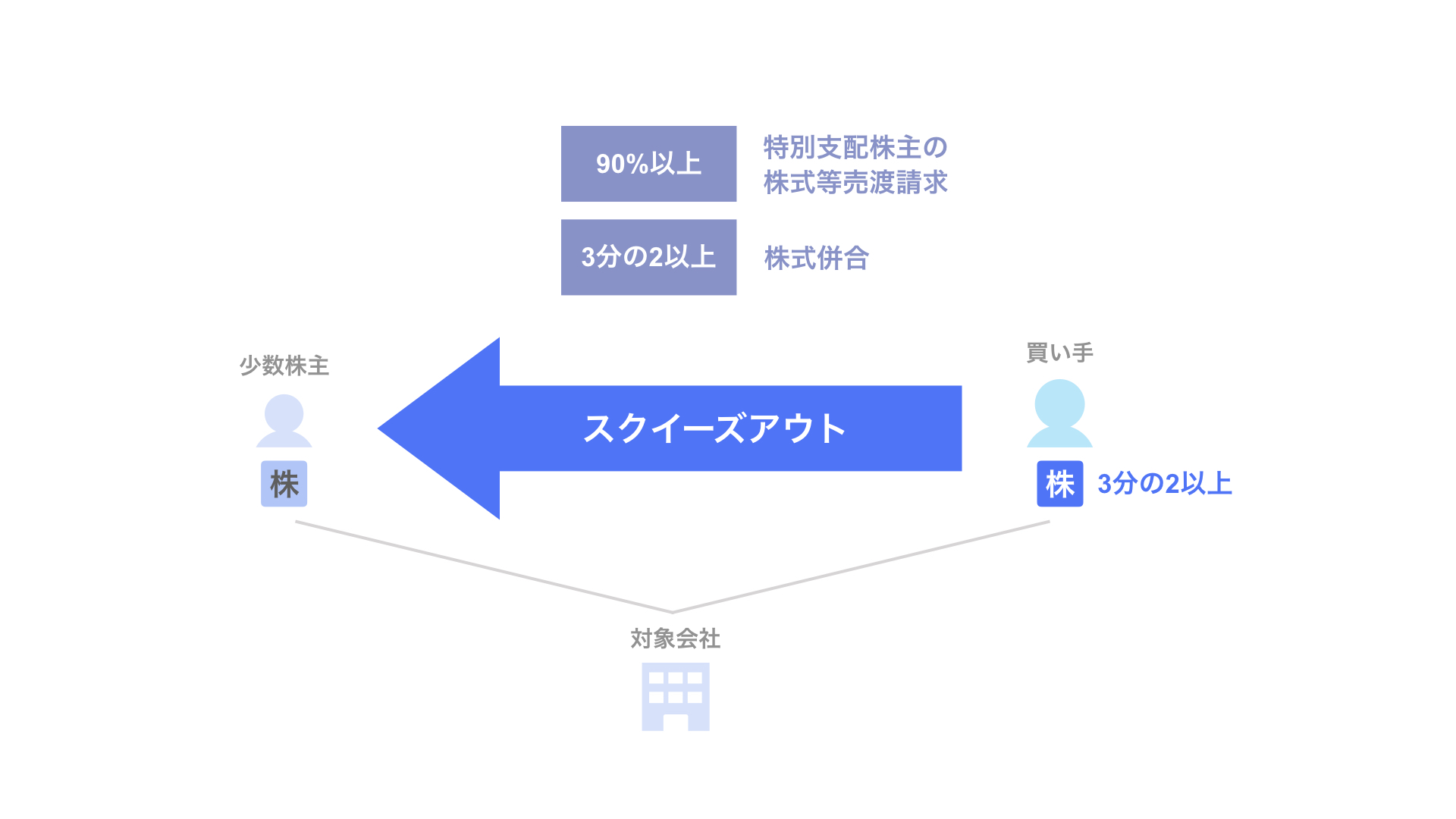

4. スクイーズアウト(少数株主排除)による100%取得

続いて、スクイーズアウト(少数株主排除)による100%取得につき、検討しましょう。

スクイーズアウト(少数株主排除)とは、買い手が株式の3分の2以上を取得した場合、一定の手続により、少数株主の保有する株式を現金化することで株主の立場から排除し、買い手のみが単独株主となる手続のことです。

スクイーズアウトの手法としては、買い手が既に議決権をいくら保有しているかに応じて、主に次の2つが挙げられます。

- 買い手が90%以上の議決権を保有している場合・・・特別支配株主による株式等売渡請求

- 買い手が3分の2以上の議決権を保有している場合・・・株式併合

いずれの場合も、買い手が対象会社の株式の100%を取得するために利用されます。

詳細は、【図解】スクイーズアウト(少数株主排除)の2つの代表的な手法をご覧ください。

5. 法務面におけるその他の検討事項

さて、ここまで株式譲渡における法務面のポイントを4つ取り上げましたが、それら以外の検討事項として、以下の3点につき検討します。

5-1. 許認可

5-2. 独占禁止法の届出

5-3. 労働者保護手続

5-1. 許認可

まず、許認可についてです。

通常、許認可は対象会社が取得しています。

このため、原則として、株式譲渡によって対象会社の許認可は失われません。

但し、許認可は各業法によって規定されており、場合によっては新たに許認可を取得する必要が出てくるケースもあるため、個別の確認が必要です。

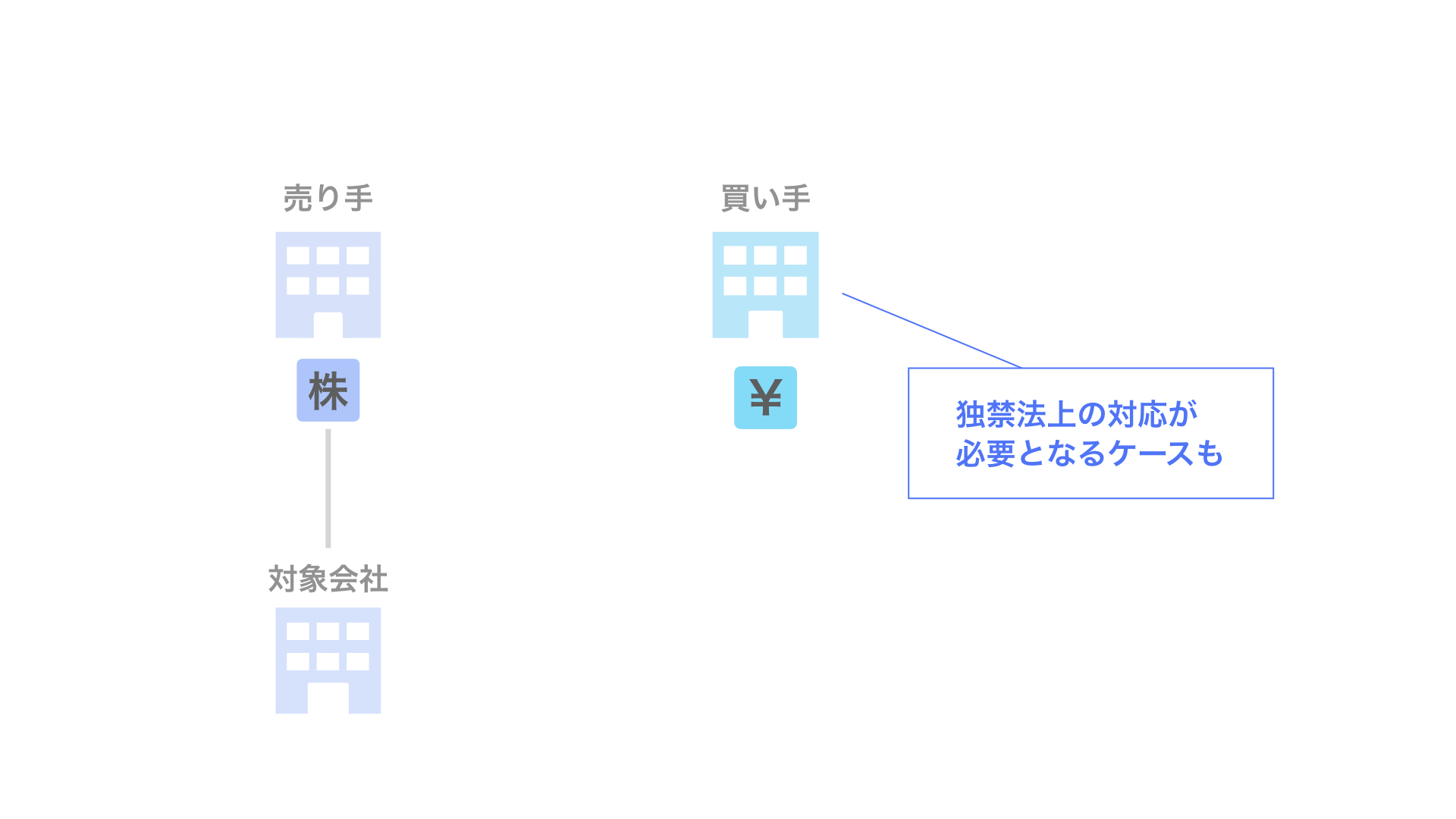

5-2. 独占禁止法の届出

次に、独占禁止法の届出についてです。

株式譲渡により買い手のシェアが拡大し、独占禁止法との関係で問題となるような場合、当局への届出などの対応が必要となります。

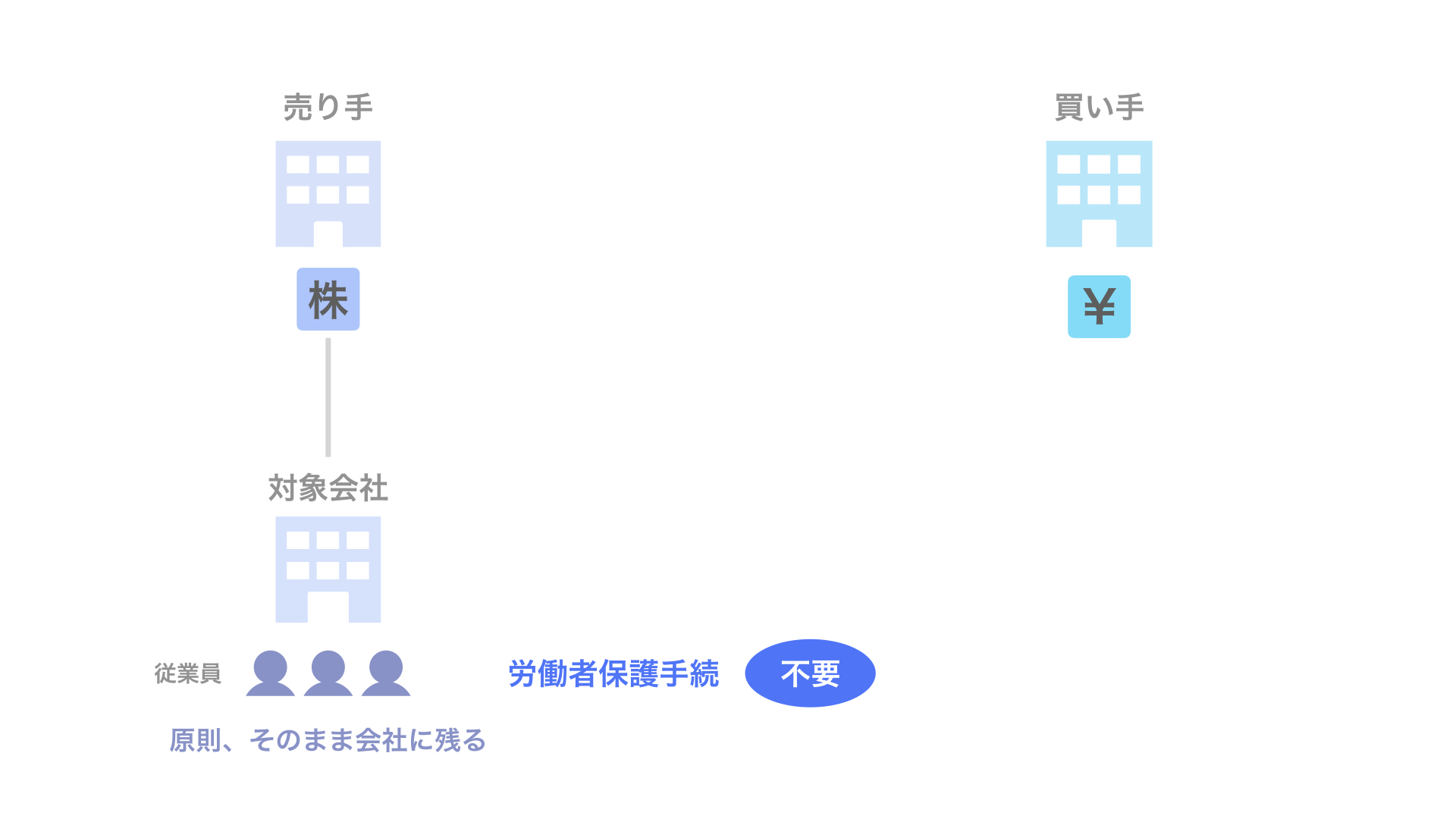

5-3. 労働者保護手続

最後に、労働者保護手続についてです。

株式譲渡の場合、対象会社の従業員は、原則としてそのまま対象会社に残留することになります。

このため、株式譲渡においては、会社分割などの場合と異なり、労働者保護手続は特段必要とされません。

以上が、株式譲渡における法務の主な検討事項です。

株式譲渡の会計

次に、株式譲渡における会計処理につき、見ていきましょう。

会計処理については、以下の2つのケースで考えます。

- 買い手の譲渡対価が対象会社の時価純資産よりも高くなる、正ののれんが発生する場合

- 買い手の譲渡対価が対象会社の時価純資産よりも低くなる、負ののれんが発生する場合

また、各ケースにおいて、次の2つの段階で検討します。

- 個別財務諸表

- 連結財務諸表

本記事では、各社の財務諸表としては以下の通りとし、簿価と時価が同額である前提で検討していきます。

正ののれんが発生する場合

まず、正ののれんが発生する場合から見ていきましょう。

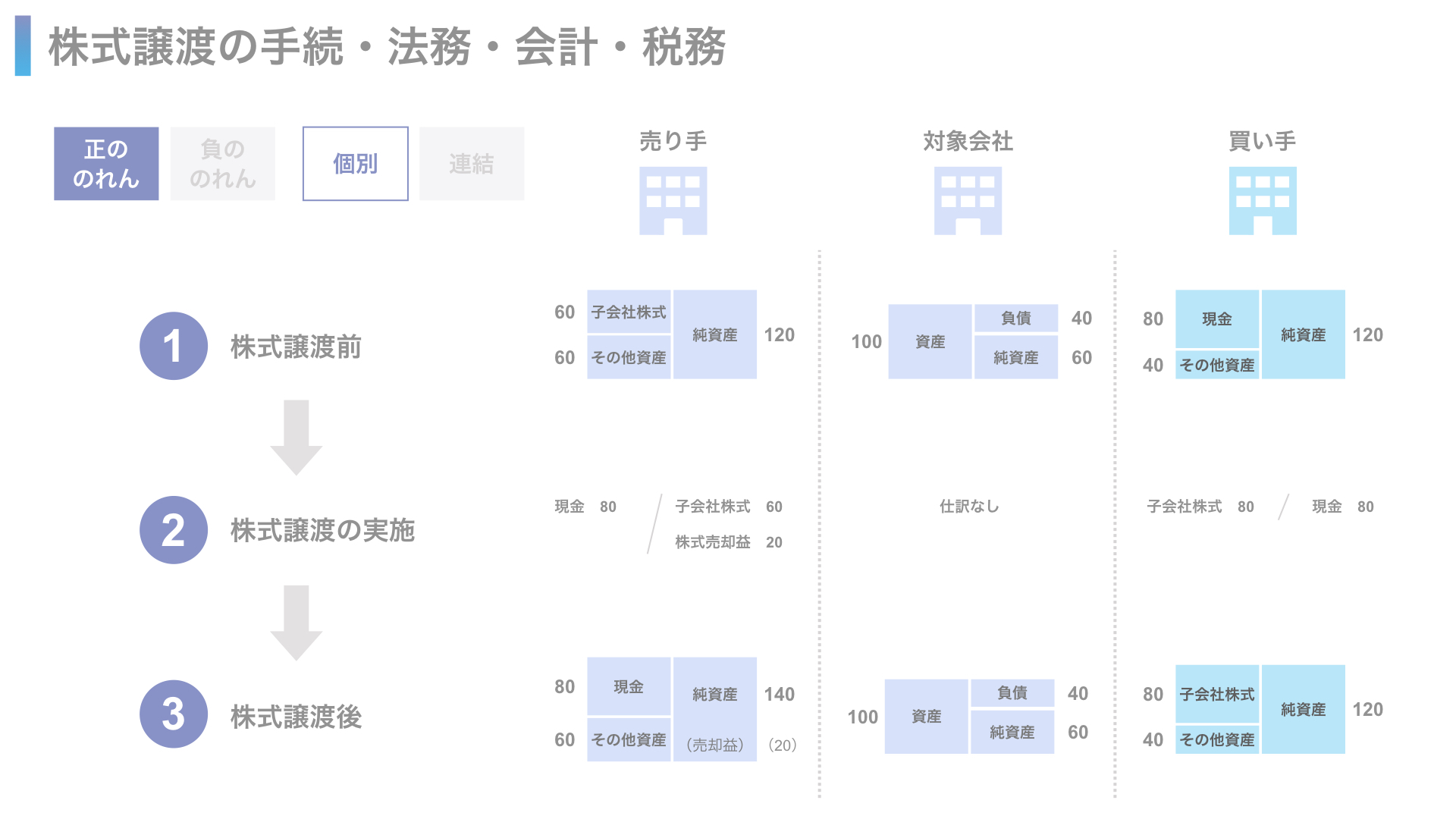

最初に、個別財務諸表についてです。

上図に沿って、

- 株式譲渡前の財務諸表

- 株式譲渡の仕訳

- 株式譲渡後の財務諸表

の順に確認します。

① 株式譲渡実施前の各社の財務諸表として、以下の通り想定します。

- 売り手・・・対象会社を子会社株式60として計上

- 対象会社・・・純資産60

- 買い手・・・対象会社を80で取得するための現金を保有

② 株式譲渡に伴う仕訳のポイントは、以下の通りです。

- 売り手・・・20の子会社株式売却益を計上

- 対象会社・・・仕訳なし

- 買い手・・・子会社株式を80で取得

③ 株式譲渡実施後の各社の財務諸表は、上図の通りです。

先程の仕訳の通り、買い手において、子会社株式80が計上されています。

なお、よく誤解されるのですが、M&Aで利用される株式譲渡における会計上ののれんは、個別財務諸表では発生しません(後述の、連結財務諸表でのみ発生します)。

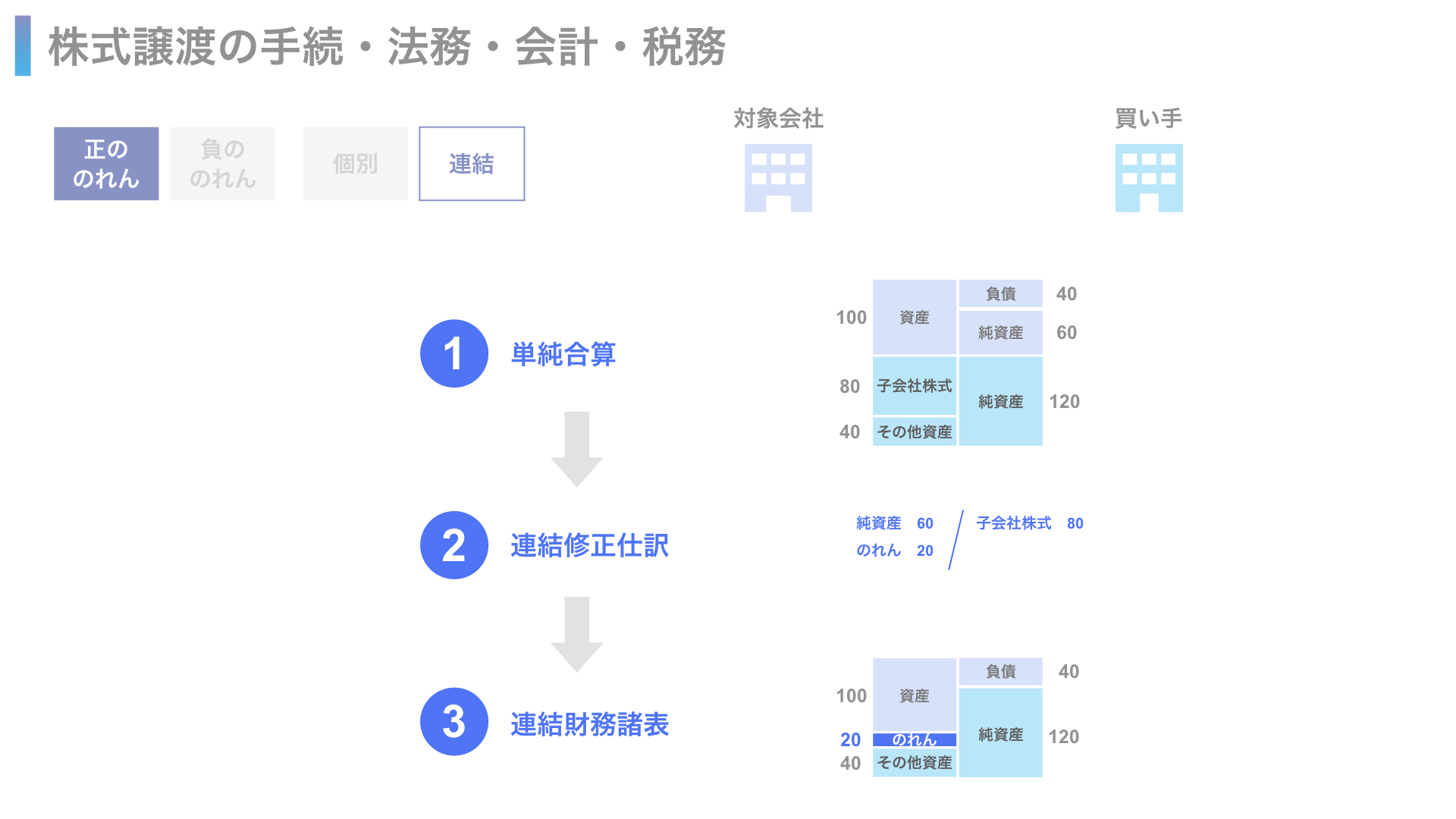

続いて、連結財務諸表についてです。

買い手は、対象会社との間で、連結財務諸表を作成します。

こちらも、図を見ながら説明します。

上図に沿って、

- 単純合算

- 連結修正仕訳

- 連結財務諸表

の順に確認します。

① まず、買い手と対象会社の個別財務諸表から、単純合算のBSを作成します。

② 続いて、簡易的には上図のような連結修正仕訳が実施されます。

③ 結果として、連結財務諸表上、会計上ののれんが20計上されます。

すなわち、正ののれんについては、連結財務諸表のバランスシートに計上されることになります。

負ののれんが発生する場合

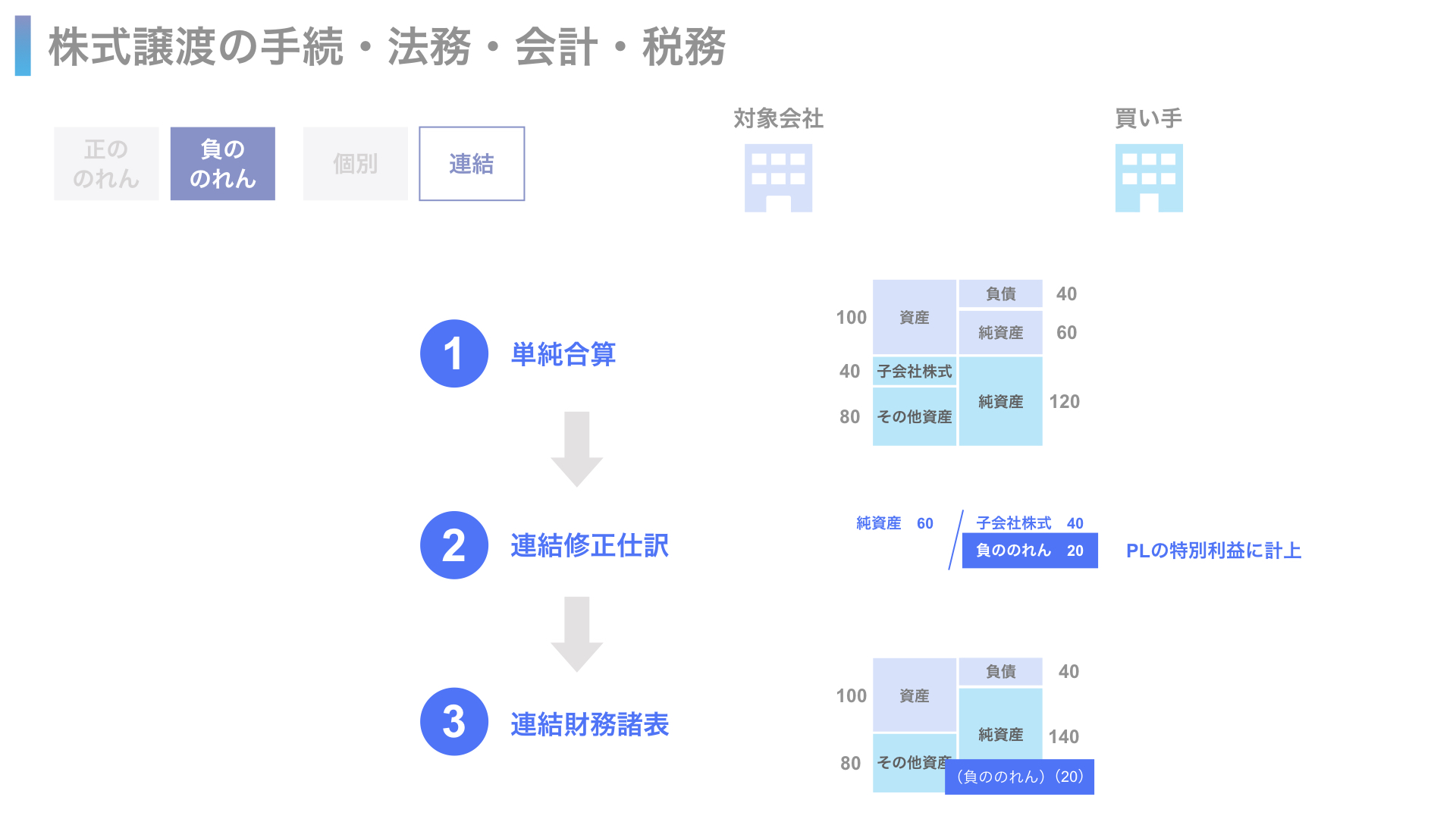

次に、買い手の譲渡対価が対象会社の時価純資産よりも小さくなる場合、すなわち、負ののれんが発生する場合について検討しましょう。

まず、個別財務諸表です。

負ののれんについても、上図に沿って、

- 株式譲渡前の財務諸表

- 株式譲渡の仕訳

- 株式譲渡後の財務諸表

の順に確認します。

① 株式譲渡実施前の各社の財務諸表として、以下の通り想定します。

- 売り手・・・対象会社を子会社株式60として計上

- 対象会社・・・純資産60

- 買い手・・・対象会社を40で取得するための現金を保有

② 株式譲渡に伴う仕訳のポイントは、以下の通りです。

- 売り手・・・20の子会社株式売却損を計上

- 対象会社・・・仕訳なし

- 買い手・・・子会社株式を40で取得

③ 株式譲渡実施後の各社の財務諸表は、上図の通りです。

先程の仕訳の通り、買い手において、子会社株式40が計上されています。

続いて、連結財務諸表についてです。

こちらも、図を見ながら説明します。

上図に沿って、

- 単純合算

- 連結修正仕訳

- 連結財務諸表

の順に確認します。

① まず、買い手と対象会社の個別財務諸表から、単純合算のBSを作成します。

② 続いて、簡易的には上図のような連結修正仕訳が実施されます。

ここで発生した負ののれんは、連結財務諸表上、PLの特別利益として計上されます。

③ 結果として、連結財務諸表は上図のようになります。

すなわち、正ののれんが連結財務諸表のバランスシートに直接計上されていたのに対し、負ののれんはPLの特別利益を通じて、純資産に計上されることとなります。

株式譲渡の税務

株式譲渡における法務・会計と見てきましたので、最後に税務面についても検討しておきましょう。

税務面については、

- 売り手

- 買い手

- 対象会社

の3つの立場に分けて確認します。

株式譲渡における売り手の税務

まず、売り手である株主の税務についてです。

売り手の税務については、以下の2点につき検討します。

- 株式譲渡益課税

- 印紙税

1. 株式譲渡益課税

まず、売り手の株式譲渡益課税についてです。

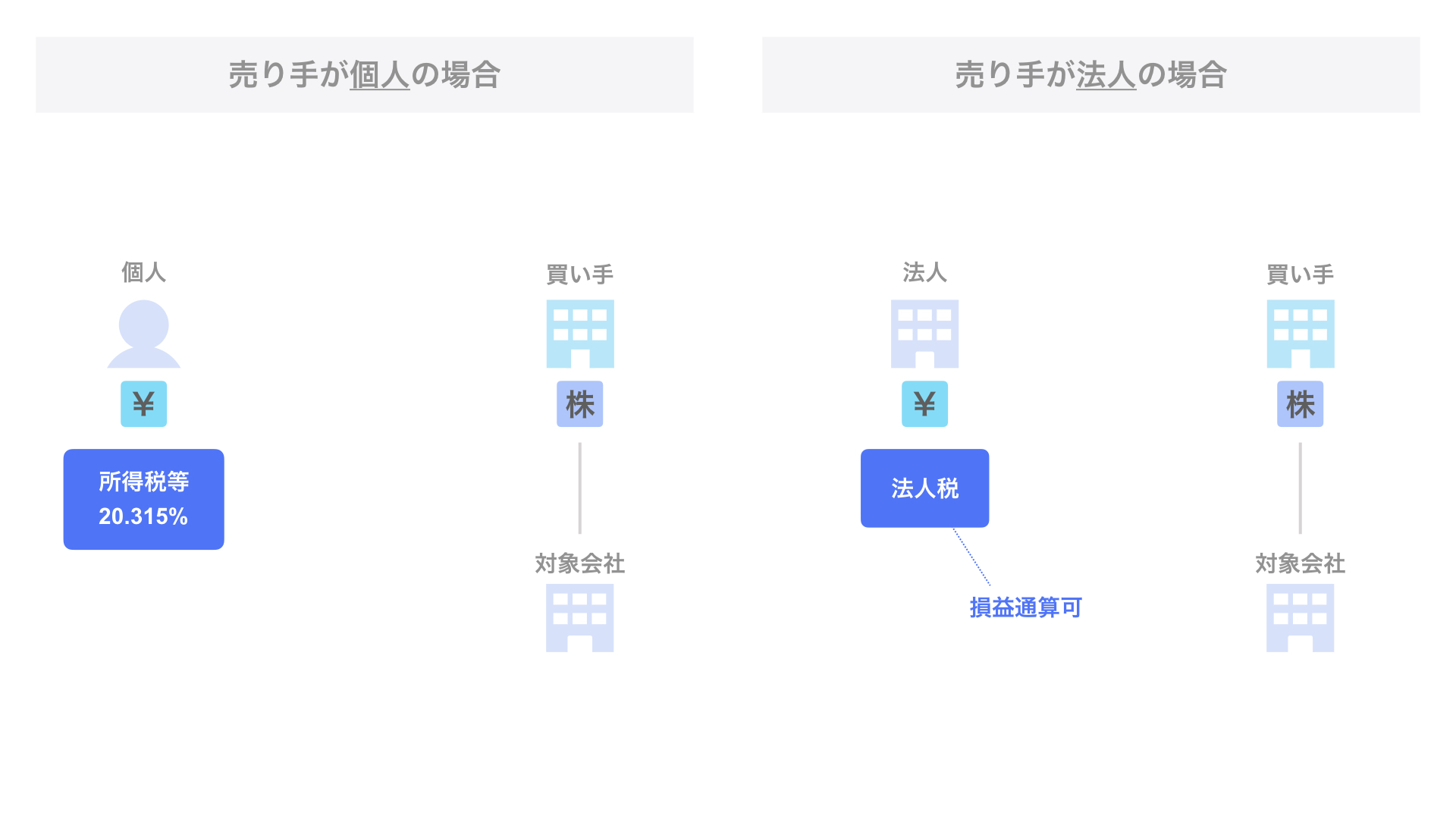

この点については、さらに

- 個人の売り手

- 法人の売り手

に分けて検討します。

まず、個人の売り手についてです。

個人の売り手に対しては、株式譲渡所得(株式譲渡益)に対し、20.315%の課税が為されます。

なお、株式譲渡所得は、以下の算式で計算されます。

- 株式譲渡所得 = 譲渡収入 ー 取得費用等

次に、法人の売り手についてです。

法人の売り手に対しては、株式譲渡益に対し、他の損益と同様に法人税が課されます。

このため、売り手である法人は、株式譲渡益を他の損益と通算することができます。

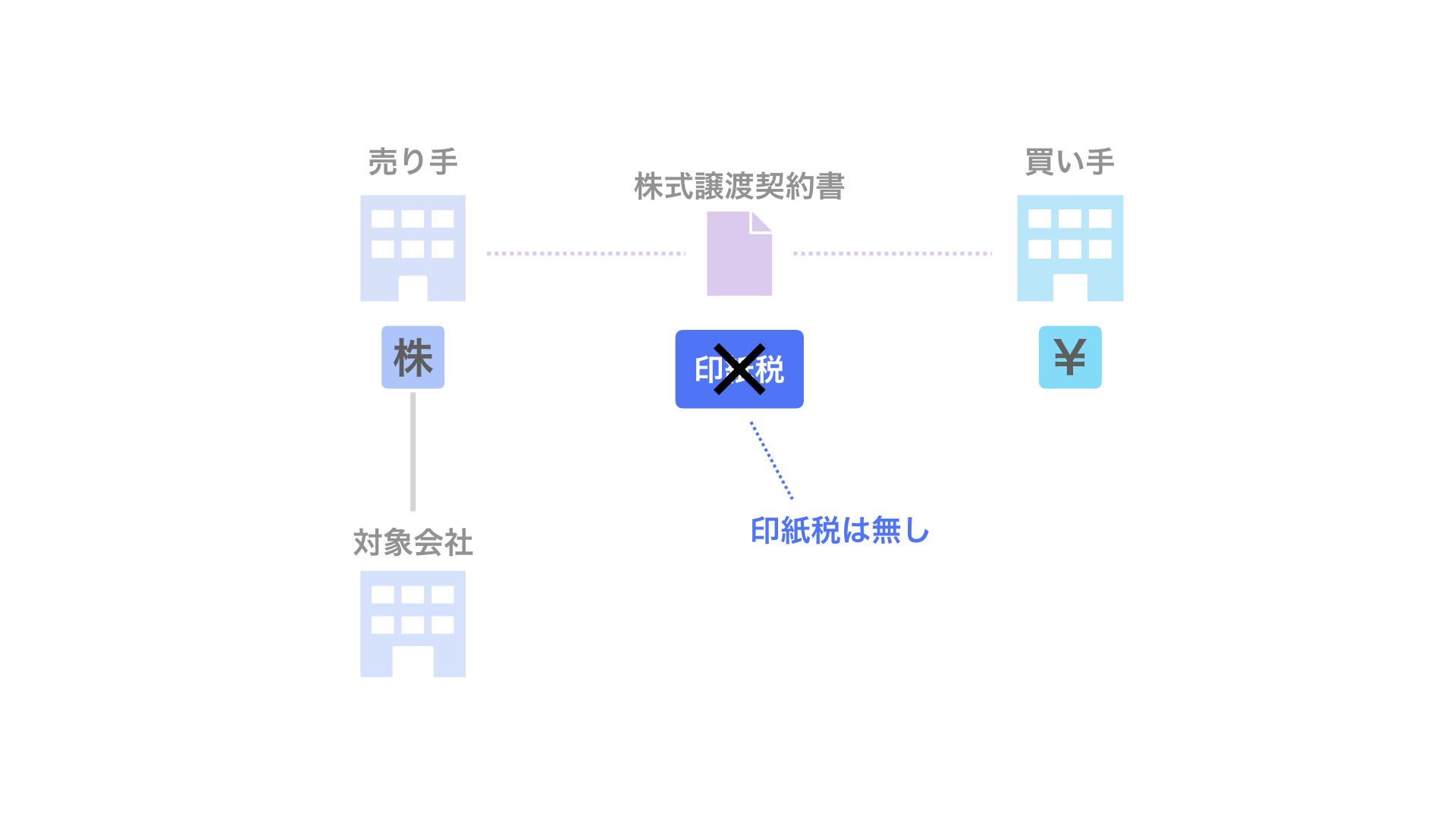

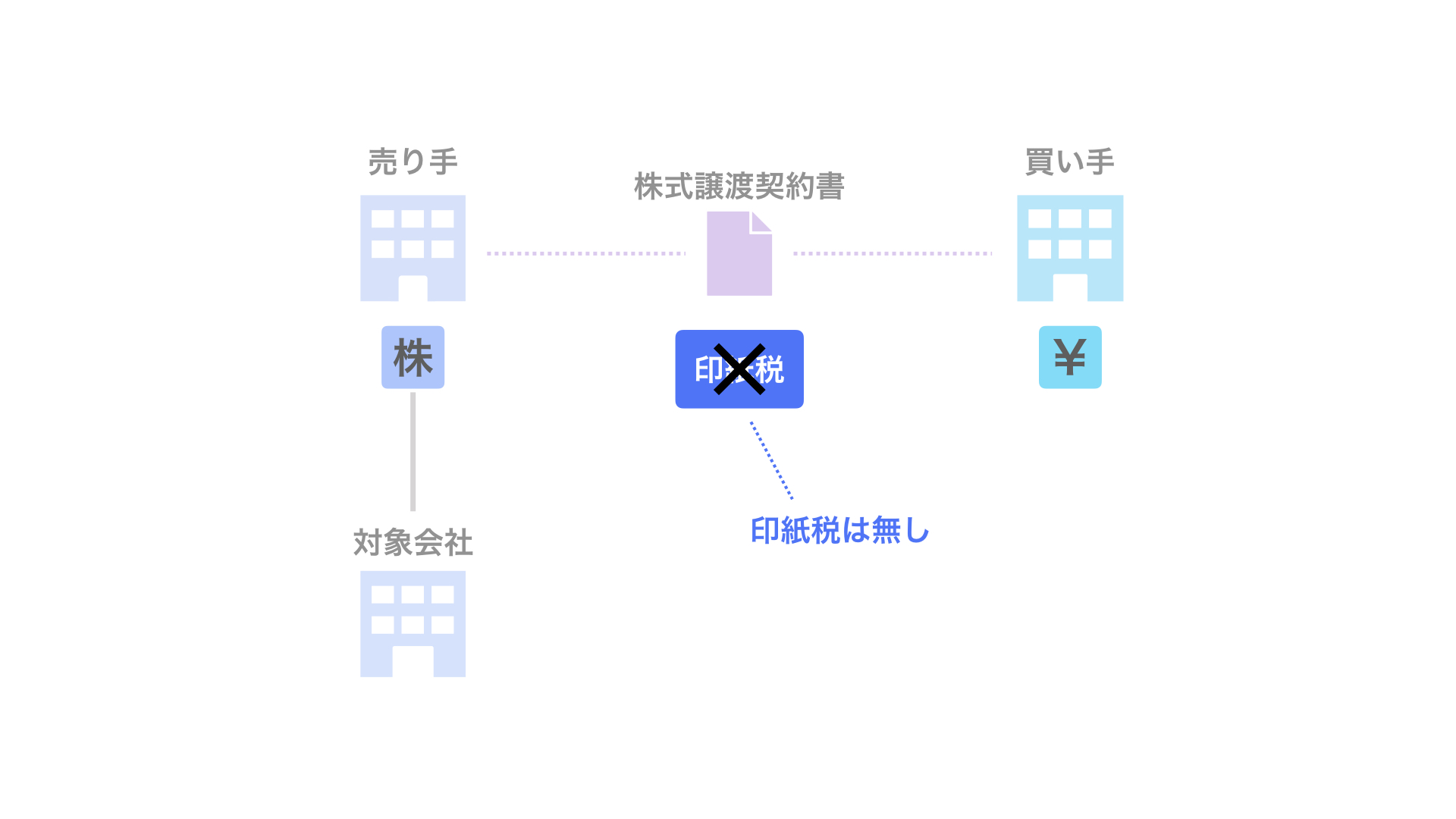

2. 印紙税

続いて、印紙税についてです。

株式譲渡契約書は課税文書に該当せず、印紙税は課税されません。

この点、株式譲渡と同様にM&Aの実務で多用されている事業譲渡の場合、事業譲渡契約書が課税文書となるため、印紙税が発生するという違いがあります。

株式譲渡における買い手の税務

続いて、株式譲渡における買い手の税務についてです。

以下、次の5つの項目につき、検討していきます。

- 消費税

- 不動産取得税

- 登録免許税

- 税務上ののれん・負ののれん

- 消費税

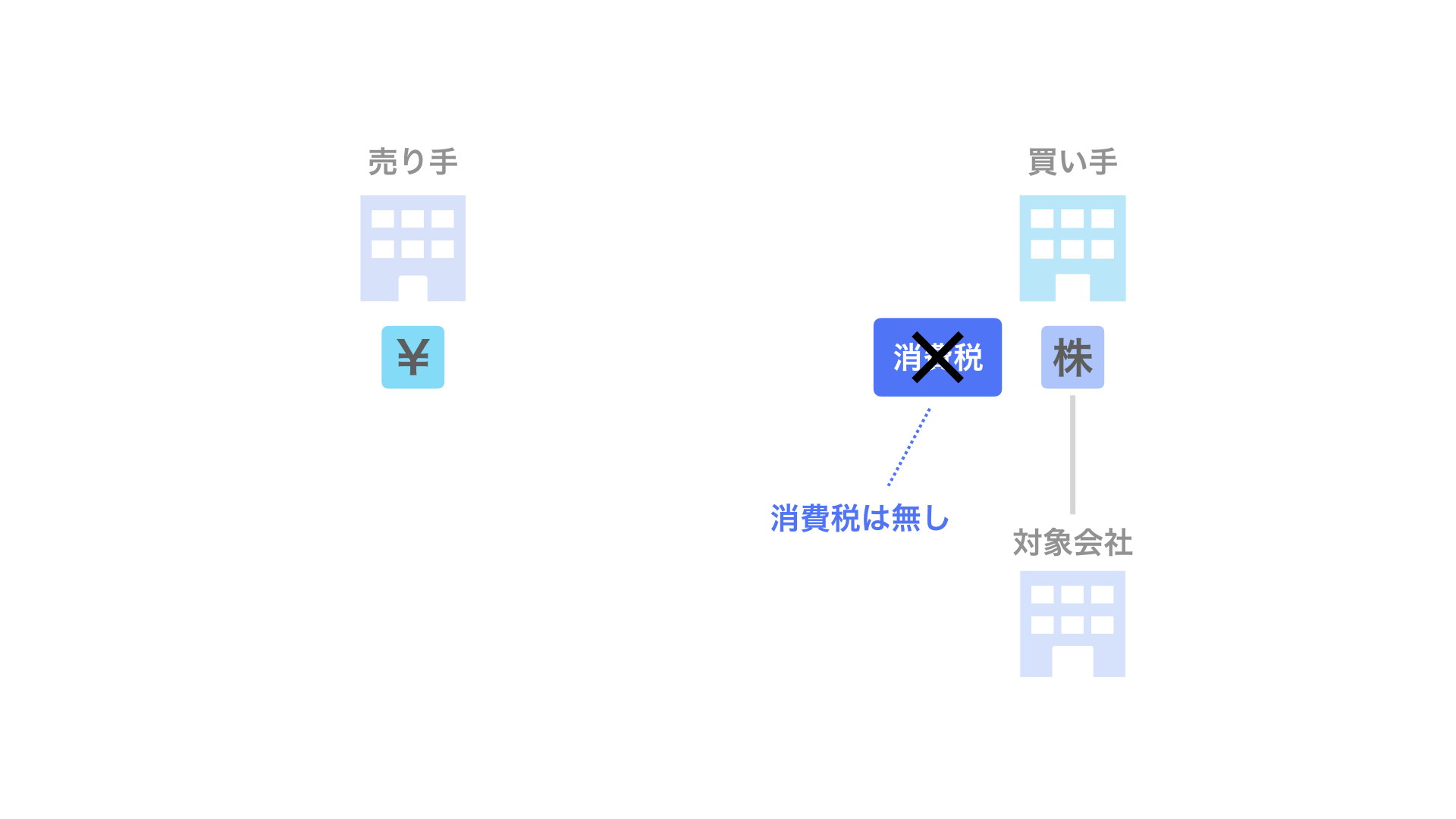

1. 消費税

まず、消費税についてです。

株式譲渡における取引対象は株式ですが、株式は消費税の課税対象資産ではないため、消費税は発生しません。

2. 不動産取得税

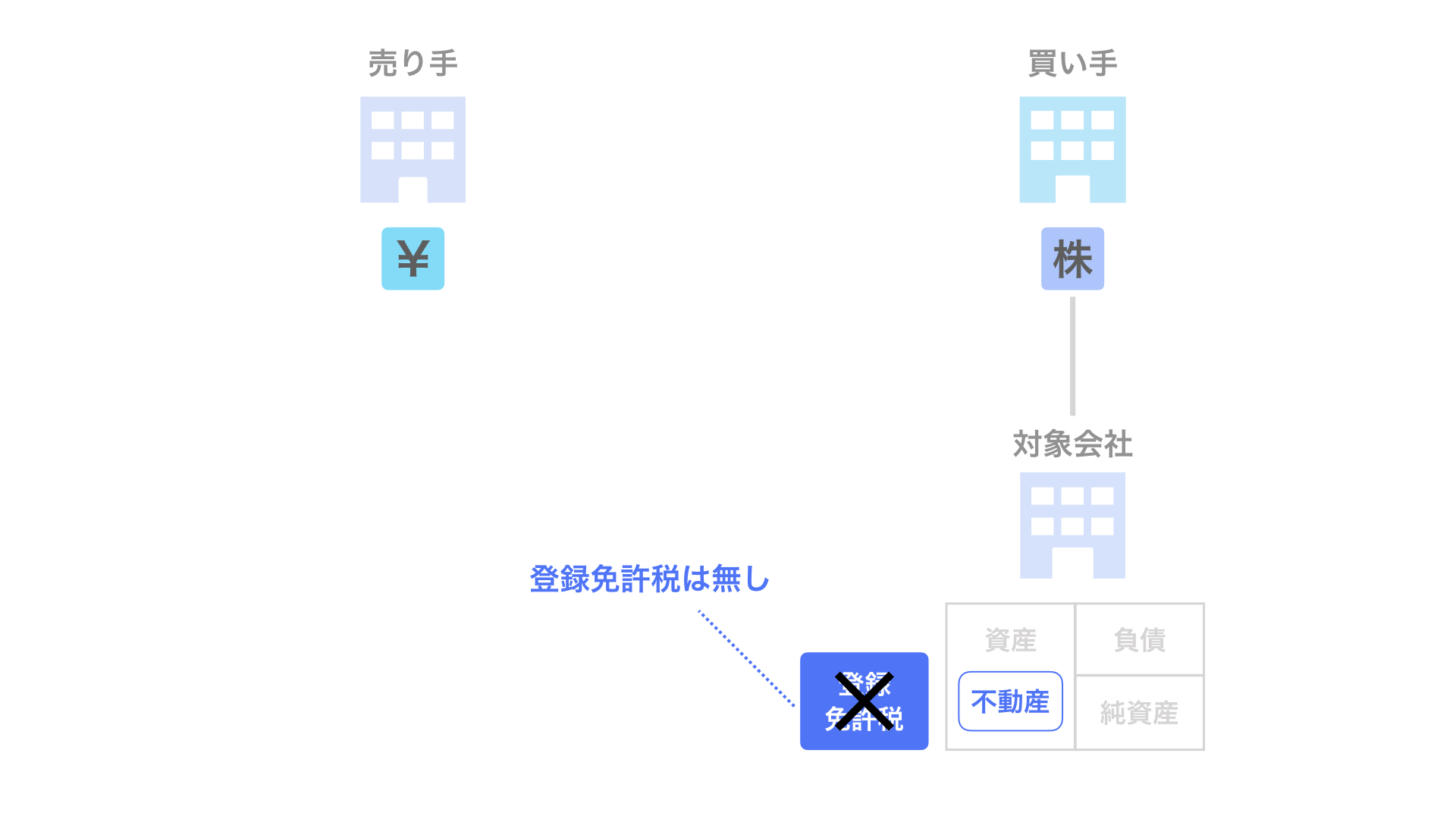

次に、不動産取得税についてです。

対象会社が所有している不動産については、株式譲渡後も対象会社が保有しているため、新たに不動産取得税が発生することはありません。

3. 登録免許税

続いて、登録免許税についてです。

登録免許税は、不動産や登録された知的財産権などの移転に際して課税されます。

株式譲渡においては、対象会社が所有している不動産や知的財産権などは、株式譲渡後も対象会社が保有したままであるため、登録免許税は発生しません。

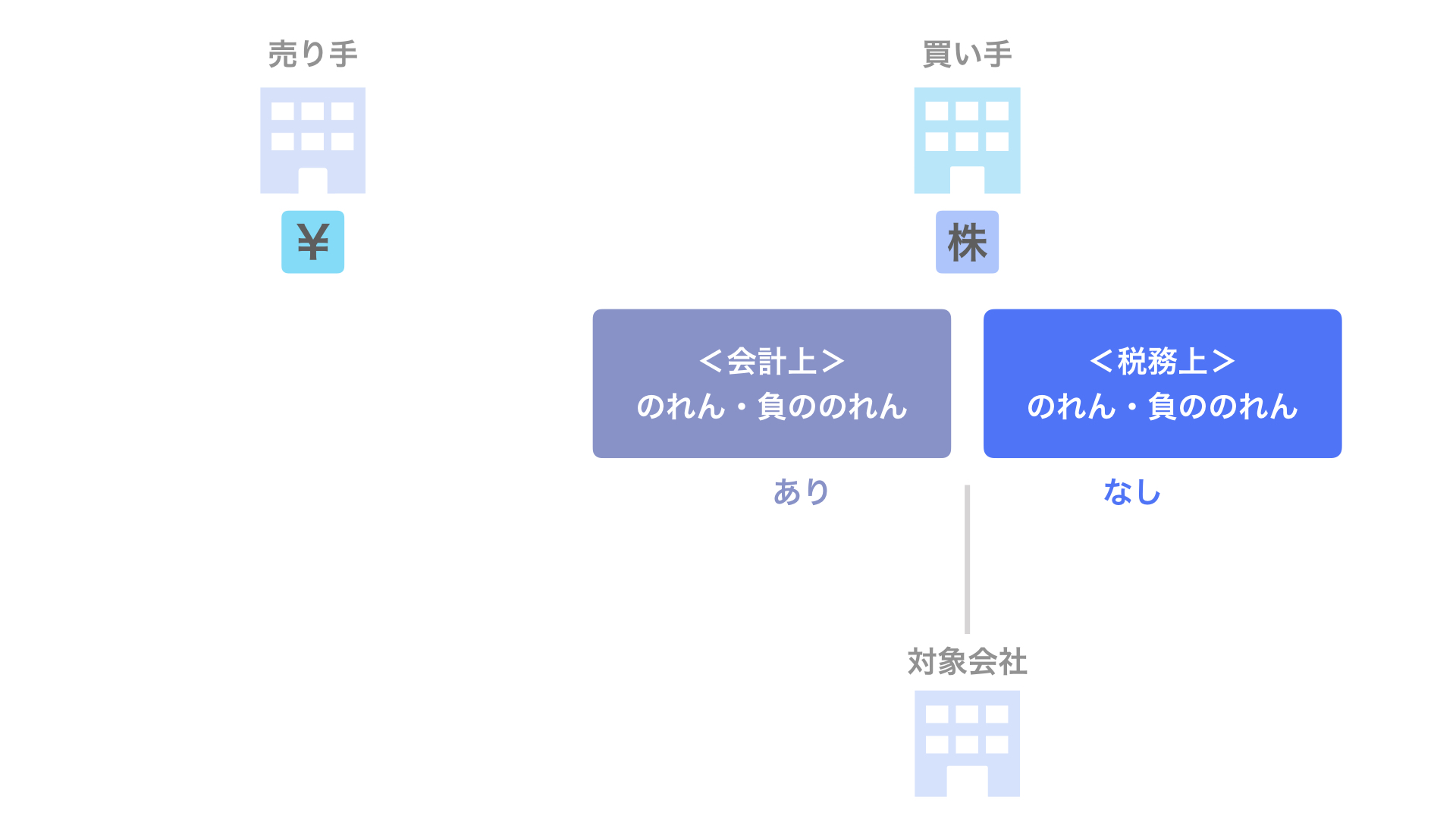

4. 税務上ののれん・負ののれん

次に、税務上ののれん・負ののれんについてです。

株式譲渡では、先ほど確認した通り、連結修正に伴う会計上ののれんは発生します。

一方で、税務上ののれんは発生しません。

このため、税務上ののれんが発生する事業譲渡などで得られる税務メリットは、株式譲渡では得られません。

5. 印紙税

続いて、印紙税についてです。

先ほど売り手の税務で確認した通り、株式譲渡契約書は課税文書ではないため、印紙税は課税されません。

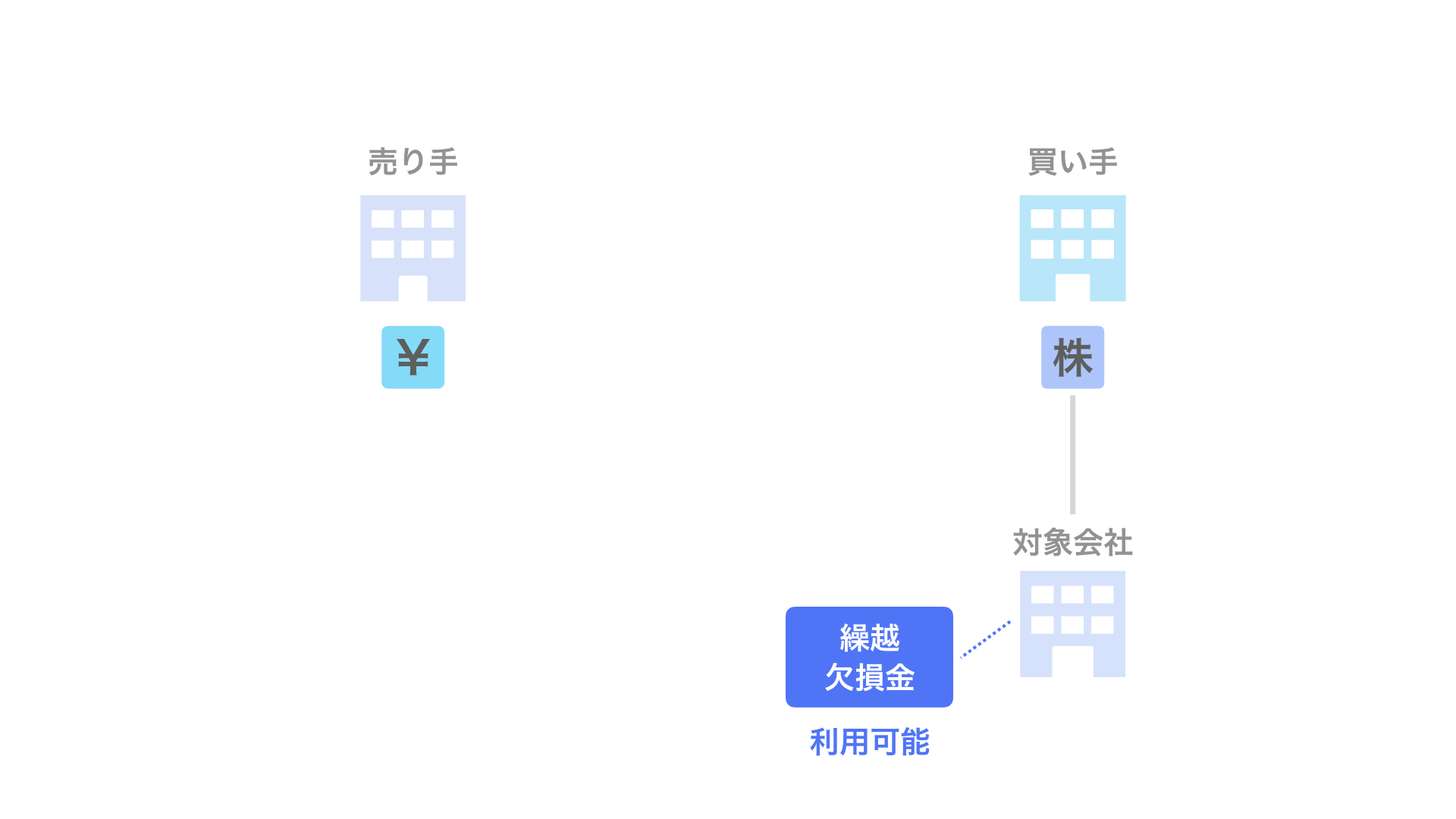

対象会社の税務

最後に、対象会社の税務についてです。

本記事では、繰越欠損金の取扱いについて検討します。

対象会社において繰越欠損金が存在する場合、株式譲渡によりM&Aが実施された後も、対象会社において使用することができます。

株式譲渡は、あくまで対象会社の株主が交代するだけなので、対象会社の繰越欠損金には影響を与えません。

まとめ

さて、今回は株式譲渡の手続・法務・会計・税務につき検討しました。

なお、本記事の内容はこちらの動画でもご覧いただけます。

株式譲渡のポイントをM&Aのプロが解説!【法務・会計・税務】

SoGotcha!(ソガッチャ)では、オンラインでM&Aの相談を受け付けています。

PEファンド・M&Aアドバイザリーの実務経験があるSoGotcha!(ソガッチャ)スタッフがサポートしますので、ぜひお気軽にご相談ください。