目次

事業承継の手段の一つとして、自社の経営陣に会社を引き継ぐMBO(マネジメントバイアウト)という方法があります。

本記事では、他の方法と比較した場合のMBOのメリットやデメリット、具体的なスキームなどをご紹介します。

《執筆者》

PEファンド・M&Aアドバイザリーの実務経験があるSOGOTCHA(ソガッチャ)スタッフが執筆しました。

事業承継における3つの選択肢

現社長が引退し、後継者に会社を引き継ぐことを考えた時、誰に引き継ぐかということについては、次の3つの選択肢があります。

- 親族

- 役員や従業員

- 第三者

一般的に、親族や役員・従業員によって会社が承継されるケースを内部承継、第三者に承継されるケースを外部承継と言います。

そして、2019年の中小企業白書(P80)によると、それぞれの割合は次のようになっています。

- 親族内承継 55.4%

- 役員・従業員への承継 19.1%

- 第三者への承継 16.5%

以前は中小企業における事業承継は親族内承継が主流でしたが、今は親族以外へ承継する割合も3割を超えています。

そして、今回取り上げるのは会社役員への事業承継についてです。

経営者と役員を含めた従業員の間には、仕事についてのマインドや考え方に大きな違いがあるとよく言われます。

また、一般的なM&Aとは違い、買い手が法人ではなく会社役員個人となるため、資金調達のスキームにも工夫が必要になるケースがあります。

そのあたりも踏まえながら、まずはMBO(マネジメントバイアウト)とは何か、というところから順を追って見ていこうと思います。

MBOとは

MBOとは、マネジメントバイアウト(Management Buyout)の略称で、経営陣による企業買収・事業買収を意味し、エムビーオーと呼ばれます。

買収とある通り、MBOはM&Aの一種です。

ただし、会社や事業の買い手が経営陣(=会社役員)だということが特徴です。

通常、M&Aの売り手と買い手は第三者同士ですが、自社の経営陣に会社や事業を引き継ぐことができます。

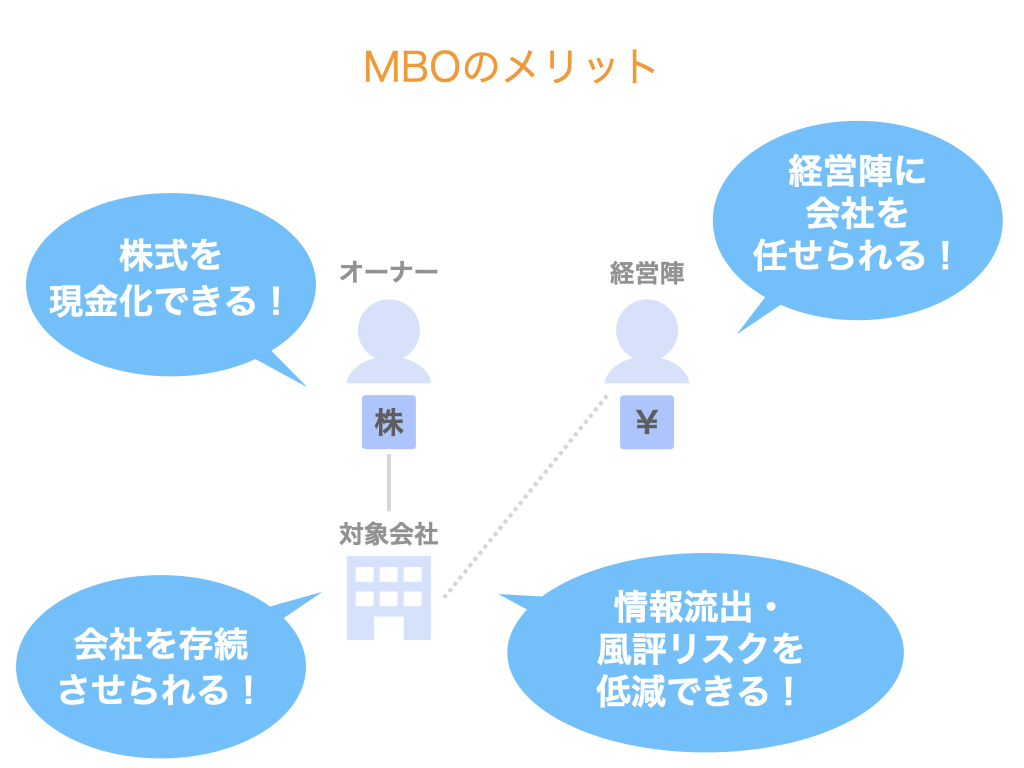

MBOのメリット

はじめにMBO全般におけるメリットを紹介し、その次に資金調達方法別のメリットに触れたいと思います。

それでは、まずMBO全般におけるメリットからご紹介します。

MBOの主なメリットとして、次の3点が挙げられます。

- 親族内に後継者がいなくても、会社を存続させることができる

- 信頼できる経営陣に、会社を託すことができる

- 現社長が保有する株式を現金化することができる

- 情報流出リスクや風評リスクを低減できる

親族内に後継者がいなくても、会社を存続させることができる

言わずもがなですが、会社を存続させることができるというのが1番メリットではないでしょうか。

身近な親族に後継者となる人がいない場合でも、会社のことを熟知した経営陣に次のバトンを渡すことができます。

信頼できる経営陣に、会社を託すことができる

信頼のおける経営陣に会社を引き継ぐことができるのも、MBOのメリットの1つです。

第三者へのM&Aによって会社を売却した場合、新たな親会社(オーナー)の意向によっては、親会社から新たな経営陣が送り込まれ、旧経営陣が退任させられるリスクがあります。

経営陣自らがオーナーとなるMBOは、このようなリスクを回避する最大の防御策となります。

現社長が保有する株式を現金化することができる

また、株式を現金化できるということは意外と見落とされがちなポイントです。

我々が事業承継・M&Aの現場で感じることは、「後継者に会社を引き継ぐ=相続や贈与で後継者に譲り渡す」と考えている方がほとんどだということです。

しかし、相続や贈与で後継者に事業承継した場合、現社長は現金は受け取れません。

まだ先の話かもしれませんが、将来現社長が逝去された際に発生する相続税の納税資金を確保する(=相続税対策)という意味でも、手元に現金を準備しておくということは必要な備えなのではないでしょうか。

また、2019年の中小企業白書(P138)に、経営者が引退する前に懸念していたことと、引退後に実際に問題になったことについての調査結果が掲載されています。

その中で、引退前後を比較して最も増加しているのは自身の収入の減少です。

すなわち、引退前に考えていたより、実際に感じる収入減少のインパクトは大きいということです。

情報流出リスクや風評リスクを低減できる

MBOのメリットの3つ目、情報漏洩リスクや風評リスクの低減についてですが、これは第三者への事業承継と比較した場合のメリットです。

社長が交代するということは会社にとって一大事ですし、取引先にも影響がありますので、慎重に話を進める必要があります。

第三者へ事業承継する場合には、買い手を探すために複数の先にアプローチするというプロセスがどうしても発生します。

もちろん秘密保持契約などを締結するなど適切なリスクヘッジは行いますが、それでもリスクがゼロになるわけではありません。

その点、社内で話が完結するMBOは、第三者承継に比べると情報流出・風評被害のリスクが小さいと言えます。

また、事業承継は非常にセンシティブな話題ですので、噂など本来意図していないような形で取引先に伝わることは避けるべきです。

例えば、本来は現社長が健康なうちに後継者に引継ぎ、その後も一定期間は顧問として在籍しながら経営について伝授していく予定だったとしても、「あの会社は社長が引退するらしい」「経営が危ないんじゃないか」など噂になってしまうと、本業の取引に影響が出ます。

これはMBOを含むM&A全般に言えることですが、情報の管理は非常に重要です。

きちんと情報を管理した上で、取引先などの関係者にはしかるべきステップを踏んで誠実に対応しましょう。

MBOのデメリット

次に、MBOのデメリットについても考えていきましょう。

MBOの主なデメリットとしては、次の点が挙げられます。

- 後継者の了承を得る必要がある

- 後継者が買収資金を確保する必要がある

後継者の了承を得る必要がある

この点についても、中小企業白書の統計情報を参照してみましょう。

事業承継の形態別に事業を引き継ぐ上で苦労した点についての調査(P82)から、親族内承継や社外への承継に比べて、役員・従業員事業承継の割合が高いもので目を引くのは、後継者の了承を得ることという項目です。

後継者が会社を継ぎたがらない主な理由は、次の2つです。

- 社長となる自信がない

- 連帯保証で借金を背負いたくない

社長になると当然権限も増えますが、それ以上に責任を意識しなければなりません。

これまではサラリーマンとして気楽にやってこれた側面もあるかもしれませんが、社長として会社を代表する立場になると、従業員の生活を守るべく、日々会社の経営を行って行かなくてはならなくなります。

いざ社長の椅子を渡される場面に直面すると、その責任の重さや大きさに圧倒され、躊躇したり、辞退したりするケースがあります。

また、それ以上に多いのが、連帯保証で借金を負いたくないという理由です。

会社の代表は会社の借入金について経営者保証という形で連帯保証を入れるのが一般的です。

日本人は自身で借金を背負うことを避けたがる傾向が強く、この連帯保証の引継ぎが事業承継のネックとなるケースが多いです。

特に、今までサラリーマンの立場だった人ほど、その傾向が強いと感じます。

ただし、最近は経営者保証ガイドラインによって事業承継に伴う経営者保証の解除の動きも出てきており、政策的に解消されていく方向に向かっています。

経営者保証ガイドラインとは、そのホームページに次のように記載されています。

中小企業庁と金融庁の後押しで、日本商工会議所と一般社団法人全国銀行協会が事務局となり、経営者保証を提供せず融資を受ける際や保証債務の整理の際の「中小企業・経営者・金融機関共通の自主的なルール」として策定・公表されたガイドラインです。

経営者保証に関するガイドラインHPより引用

後継者が買収資金を確保する必要がある

冒頭にも触れましたが、MBOは経営陣個人が買い手となるため、どのように買収資金を調達するのかという点が一つ論点になります。

中小企業白書の調査(P83)を見ると、役員・従業員承継において事業用資産(設備、不動産、株式等)を全て引き継ぐことができたのは7割、残りの3割が資産を全て引き継げない理由としては、後継者が買い取る資金を用意できないことが約半数を占めています。

合わせて、

経営を引き継いだ後、事業用資産を全て後継者に引き継ぐためには、後継者側の資金の準備が必要になる。後継者が早めに金融機関などに相談を始められるよう、経営者として早めに意思決定を行い、その旨を後継者に伝えることが、将来の安定した事業継続につながると考えられる。

2019年版中小企業白書より引用

と指摘しています。

(なお、スキームの違いから、親族内承継における資金不足の実態は贈与税の負担が大きいという項目に現れています。)

資金の調達方法については後述のスキームのブロックで触れますが、いずれにしても早めの決断が功を奏します。

MBOのスキーム

さて、MBOのメリットとデメリットを踏まえた上で、MBOの特徴的なスキームについてもご紹介したいと思います。

MBOは経営陣が買い手となるM&Aですので、実際のスキームは株式譲渡や事業譲渡などによって株式や事業を譲り渡します。

ただし、本記事で何度か取り上げた通り、経営陣個人が買い手となるため買収資金を準備できるかどうかが1つの大きなネックになります。

その問題を解決するために、特別目的会社(SPC)を利用した、経営陣個人の信用力ではなく、会社の信用力に基づく資金調達方法があります。

そこで、このブロックでは

- 資金調達方法

- 特別目的会社(SPC)の設立と合併

という2つの項目に分けてご説明します。

MBOにおける3つの資金調達方法

MBOにおける主な資金調達方法は、次の3つです。

- 自己資金で賄う

- 金融機関からローンを調達する

- ファンドからエクイティやメザニンを調達する

そして、それぞれの資金調達方法で実施するMBOを次のように呼びます。

- 自己資金型MBO

- ローン型MBO(デットMBO)

- ファンドMBO

それぞれの特徴やメリット・デメリットについて詳しく見ていきましょう。

なお、本記事では主なメリット・デメリットだけ取り上げますが、【図解】MBO(マネジメントバイアウト)の資金調達方法別のメリットとデメリットを比較!ではより詳しくご紹介していますので、資金調達方法について迷っている場合は是非こちらも参考にしてみてください。

自己資金型MBO

後継者となる経営陣が十分な資金を有している場合は、外部から資金を調達することなく、MBOを実施することができます。

他の資金調達方法に比べたときのメリットやデメリットは、次のようなものが挙げられます。

- メリット:買い手である経営陣にとって、資金の返済負担がない

- デメリット:売り手にとって、株式買取価格の上昇を期待できない

株式買取価格の上昇を期待できないというデメリットについては、経営陣の自己資金という限られた原資を元に取引を行いますので、外部から資金を調達する場合に比べるとどうしても安価なところで決着させることになるケースが多いです。

なお、引継ぎ後に現金を手元に残しておくことの重要性については、前述のメリットのブロックで触れた通りです。

ローン型MBO(デットMBO)

次は、金融機関からローンを調達することでMBOを実施するローン型MBO(デットMBO)についてです。

他の資金調達方法と比べたときの代表的なメリットとデメリットは、以下の通りです。

- メリット:外部から資金を調達しつつ、後継者が経営権を確保できる

- デメリット:会社として資金の返済負担がある

後継者となる経営陣に十分な買収資金がなくても実施することができ、かつ、後継者が経営権を確保できるということがポイントです(後述のファンドMBOでは、ファンドに経営権を取られるリスクがあります)。

ファンドMBO

最後に、ファンドMBOについてです。

- メリット:外部から資金を調達しつつ、経営支援を得られる

- デメリット:資金の償還負担がある場合や、経営権を確保できないリスクがある

ファンドMBO最大のメリットは、ファンドの経営支援を得られるということです。

ファンドの運用者であるジェネラル・パートナー(以下、GP)は、いわばM&Aのプロフェッショナルです。

その豊富な経験から、投資先の企業価値向上のためのノウハウを持っています。

もしMBOにおいてファンドからの出資を受け入れた場合、買い手となる後継者は、GPによる経営支援を受けることができます。

また、現社長にとっても、今まで大切に守ってきた会社の運営が良くなることはメリットと言えるでしょう。

参考までに、メリットのブロックでも参照した中小企業白書(P138)の経営者が引退する前に懸念していたことと、引退後に実際に問題になったことについての調査結果をもう一度見てみましょう。

後継者の経営能力という項目に注目すると、引退前に懸念していたのは41.6%、引退後に実際に問題になったのは27.3%と、15%程度減少してはいるものの、約3割が後継者の経営能力に実際に問題があるとしています。

特に不安がある場合は、ファンドの経営支援に期待するのも手段の1つです。

なお、ファンドに縁がないという方も多いと思いますが、具体的には次の3つの方法があります。

- M&A専門家に、ファンドを紹介してもらう

- 取引金融機関に、ファンドを紹介してもらう

- 顧問弁護士や顧問税理士に、ファンドを紹介してもらう

上から順番に、ファンドにリーチできる可能性は高いです。

顧問弁護士や顧問税理士だと、ファンドと付き合いがないケースもあります。

なお、ファンドはHPを持っていることが多いため直接連絡することもできますが、あまり現実的ではないと思います(この業界に10年近くいますが、そのような例は見たことも聞いたこともありません)。

特別目的会社(SPC)の設立と合併

先ほど、「経営陣個人の信用力ではなく、会社の信用力を利用した資金調達方法として特別目的会社(SPC)を利用する方法がある」と言いました。

そもそも特別目的会社とは、その名の通りある特別な目的のために設立される法人のことを意味します。

事業承継やMBOの場面においては、買収資金の調達を目的として設立される法人、ということになります。

なお、英語ではSpecial Purpose Companyなので、略してSPC(エスピーシー)と呼ばれるのが一般的です(Special Purpose Vehicleの略でSPVと呼ぶケースもありますが、SPCの方が一般的です)。本記事でも、以下SPCという言葉を使ってご説明します。

まずはSPCを利用したスキームを株式譲渡を例にご紹介し、その後にSPCを利用するメリットについて触れていきたいと思います。

SPCを利用したMBOのスキーム

まず、SPCを利用したMBOのスキームについて、スライドを使いながらご説明します。

- ①MBO実施前

- ②後継者が、SPCを設立し、買収資金の一部を出資する

- ③金融機関やファンドが、SPCに対し、ローンや出資により資金を提供する

- ④売り手である現社長が、SPCに対し、株式を譲渡する

- ⑤買い手であるSPCが、現社長に対し、株式譲渡の対価を支払う

- ⑥その結果、SPCが会社の株主となる

- ⑦SPCと会社が合併し、1つの新会社となる

ここのポイントは、実際の買い手はSPCになる(後継者ではない)という点です。

そしてもう1つポイントがあって、それは最終的にSPCと会社が合併するという点です。

そうすることで、会社の信用力を利用した資金調達を実現できます。

そもそも、SPCは今回のMBO実施を目的として設立した法人です。

つまり、実際に事業を営んでいるわけではなく、事業実体がないため、本来は金融機関から資金調達できるような信用力はありません。

そのため、金融機関から「信用力を補ってください!」と言われることが予想されますが、その信用補完措置の具体策が、譲渡対象となる会社(以下、対象会社といいます)との合併です。

SPCと対象会社が合併することにより、金融機関は結果として合併後の新会社(実際に事業を営む会社)にローンを提供している形になります。

すなわち、金融機関は、譲渡対象となる会社の信用力に基づいてローンを貸し付けているということです。

これが、冒頭にポイントとして挙げた、個人ではなく会社で資金を調達するということにつながります。

MBOでSPCを設立する2つのメリット

SPCを設立するメリットを整理してみると、次の2つが挙げられます。

- 調達力をカバーできる

- 返済力をカバーできる

調達及び返済、まさに資金調達における重要な部分においてメリットがあるということです。

まず、調達力についてですが、前述の通り、金融機関にとっては結果的にSPCではなく譲渡対象となる会社にローンを貸し付けている状態になります。

すなわち、買収資金が高額で後継者個人の信用力では全ての資金を調達できないような場合でも、会社の信用力によってMBOを実施できるということです。

また、返済力についても同様の考え方ができます。

もしかしたら、「わざわざSPCを利用しなくても、後継者個人でお金を借りて、会社に連帯保証させればいいのではないか?」と思った方もいるかもしれません。

そうすれば、金融機関としても資金を回収できる=後継者の返済力をカバーできます。

しかし、仮に後継者の方からの返済が難しく、会社から金融機関に返済したとします。(代位弁済)

この場合、後継者の方には、会社にその資金を返済する義務が生じますが、そもそも後継者による返済自体が難しくなっていることから、会社が後継者に代わって返済を行なっているため、その後継者から会社が資金を回収することは現実的に困難です。

一方、SPCを利用すると「個人の借入」が生じないので、シンプルに会社が返済するだけです。

すなわち、会社の返済力を利用できる=返済力をカバーできるということです。

また、その他の方法として、会社から後継者にローンを貸し付けるという手段もありますが、そもそも金融機関から借りられないほどの金額です。

役員報酬だけでは返済しきれない恐れがありますので、このようなケースにおいては避けるのがベターでしょう。

まとめ

さて、今回は事業承継におけるMBOのメリットやデメリット、その具体的なスキームについてご紹介しました。

少しでも参考になったら幸いです。