目次

今週(2021/2/8〜12)のPEファンドによるM&Aニュース

2021年2月8日(月)から12日(金)までに公表されたプライベート・エクイティ・ファンド(PEファンド)による主なM&A案件は、以下の通りです。

| 公表日 | 買い手 | 対象会社 | 売り手 | 備考 |

| 2月8日 | MBKパートナーズ | ツクイホールディングス | – | TOB |

| 2月8日 | アドバンテッジ アドバイザーズ | 物語コーポレーション | – | 転換社債型 新株予約権付社債 |

| 2月8日 | SMBCキャピタル パートナーズ | 巴川製紙所 | – | 優先株式 |

| 2月9日 | みずほキャピタル | サカイオーベックス | – | 優先株式出資 (デットMBO) |

| 2月10日 | RKDエンカレッジ ファンド | エー・ピー ホールディングス | – | 優先株式出資 |

| 2月12日 | 福岡キャピタル パートナーズ | 日本乾溜工業 | – | 優先株式取得 |

今週は、PEファンドによる投資6件が公表されています。

今回は、MBKパートナーズによるツクイホールディングスへの投資事例を検討します。

なお、以下の内容は公開情報に基づき作成しているため、実際のスキームとは異なる可能性もある点、ご了承ください。

また、PEファンドそのものについての理解を深めたい方は、こちらの資料や動画もご参照ください。

▽関連資料:ファンドガイドブック

▽関連動画

なお、本記事の内容はこちらの動画でもご覧いただけます。

投資事例:MBKパートナーズによるツクイホールディングスへの投資

今週2月8日(月)、MBKパートナーズの運営ファンドの買収用特別目的会社から「株式会社ツクイホールディングス株券等(証券コード:2398)に対する公開買付けの開始に関するお知らせ」というリリースが出されました。

同日、ツクイホールディングスからも「MBKP Life合同会社による当社株式に対する公開買付けに関する意見表明のお知らせ」というリリースが出されています。

MBKパートナーズは、2005年に設立された独立系のプライベート・エクイティ・ファームです。日本・中国・韓国を中心に投資活動を行っており、これまでに50件の投資実績を有しています。昨年には、同社の過去最大規模となる約6,500億円(65億ドル)の5号ファンドを組成しています。

なお、MBKパートナーズについて詳しく知りたい方は、こちらの書籍もご参照ください。

▽関連書籍:

一方、ツクイホールディングスは、1969年に設立された津久井土木株式会社を前身とする東証一部上場の大手介護事業者です。1983年に福祉サービスを開始し、現在ではデイサービス事業で国内トップのシェアを誇っています。

本件は、MBKパートナーズがツクイホールディングスに対し株式公開買付(TOB)を行い、非公開化(非上場化)するものです。

それでは、次の各テーマに沿って、本投資事例の概要につき検討していきましょう。

- 関係者

- 背景・目的

- スキーム

なお、以下の内容は公開情報に基づくものであり、一部推測に基づいて作成している部分もあるため、実際のケースとは異なる可能性もある点、ご了承ください。

関係者

まず、関係者についてです。

本件における主な関係者は、次の通りです。

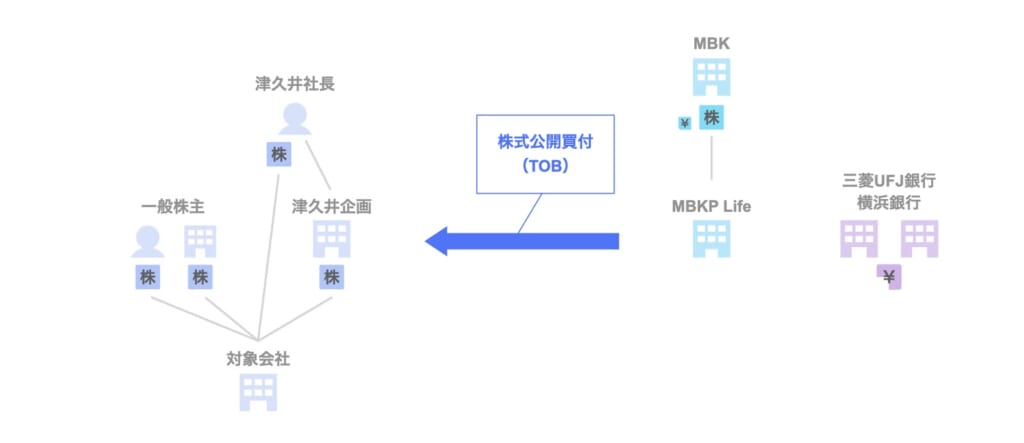

- 実質的な買い手

MBKパートナーズ(正確には同社の運営ファンド) - 形式的な買い手

MBKパートナーズ(正確には同社の運営ファンド)が設立した買収用特別目的会社(SPC)であるMBKP Life合同会社 - 売り手

筆頭株主である津久井企画、ツクイホールディングスの津久井社長、及び一般株主 - 取引対象

ツクイホールディングスの株式 - 対象会社

ツクイホールディングス - ファイナンサー

三菱UFJ銀行・横浜銀行

以上が、本件の主な関係者です。

背景・目的

続いて、本件取引の背景・目的についてです。

ここでは、次の2つに区別して検討します。

- 非公開化の背景・目的

- 非公開化後の経営方針

以下、個別に検討していきます。

非公開化の背景・目的

まず、非公開化の背景・目的についてです。

ここでは、「外部環境」「対象会社の状況」「PEファンドとの協働の必要性」「非公開化の必要性」の4つの観点から整理していきます。

- 外部環境

- 介護市場は拡大見通し

2025年に向けて高齢者の増加に伴い要介護者が増加 - 介護事業者間の競争激化

地域完結型医療への転換、療養病床の再編、特別養護老人ホームの中重度者への重点化等の背景により、介護事業者間の競争が激化 - 事業環境の急速な変化

介護業界における人材不足や長期的な労働人口の減少、介護報酬改定や顧客ニーズの変化等、対象会社グループの事業環境は急速に変化

- 介護市場は拡大見通し

- 対象会社の状況

- 介護報酬改定のリスク

売上高の大半が介護事業等を中心としており、介護報酬改定のマイナス影響を受けやすい経営体質 - 新型コロナウイルス感染症の影響

外出自粛や感染予防によるデイサービスの利用減少、積極的な営業活動や顧客受入の自粛による新規顧客の減少等、不透明な先行き

- 介護報酬改定のリスク

- PEファンドとの協働の必要性

- さらなる成長のための資本パートナーとの提携

対象会社の独自の経営努力に加え、外部の経営資源を活用することが有益 - MBKパートナーズの経験や実績

多施設型ビジネスの経験や実績、資金・人材面のサポート、M&Aの支援などMBKパートナーズへの期待

- さらなる成長のための資本パートナーとの提携

- 非公開化の必要性

- 意思決定の迅速化

急速に変化する事業環境下で、適時に迅速かつ柔軟な意思決定が必要 - 既存株主への経済的悪影響のリスク

短期的な利益の悪化などから既存株主に経済的悪影響を与えるおそれがあり、上場を維持したまま大規模な事業運営の改革を短期間に行うことは困難

- 意思決定の迅速化

非公開化後の経営方針

次に、非公開化後の経営方針についてです。こちらは「全般」「売上高増加」「コスト削減」の3つに整理します。

- 全般

- 従業員満足度の向上と離職率の低下

ICT活用による介護業務負荷の軽減や多様な人材が働ける環境づくりなど

- 従業員満足度の向上と離職率の低下

- 売上高増加

- 介護事業

- 出店戦略の再構築

データ分析に基づく科学的アプローチ - 社内体制・事業部教育体制の整備

出店スピード向上のための開発部隊等 - M&Aの推進

地域店舗戦略の強化 - 既存施設の利用率向上

設備投資の促進や成功事例の全社共有、PDCA管理体制の構築 - 介護保険外サービスの拡充

介護保険内サービスとの連携による総合的なサービスの展開

- 出店戦略の再構築

- 人材事業

- 営業戦略・組織の強化

インセンティブ制度の設計・見直しや教育研修プログラムの充実

- 営業戦略・組織の強化

- リース事業

- 外販体制の構築

外販を主軸とする事業規模の拡大

- 外販体制の構築

- 介護事業

- コスト削減

- (特になし)

以上が、本件取引の背景・目的です。

スキーム

続いて、本件取引のスキームについてです。

本件取引のポイントとして、次の2点が挙げられます。

- ①みなし配当による節税効果を追求した自己株式の取得

自己株式の取得をスキームに組み込み、みなし配当による節税効果を追求しています。 - ②少数株主の利益に配慮した公開買付価格と自己株式取得価格の価格差

主要株主である津久井企画は、上記のみなし配当による節税効果を得られます。一方、それによって津久井企画のみが利益を享受することがないよう、「少数株主への公開買付価格を高くし、津久井企画の自己株式取得価格を低くする」ことで、少数株主の利益にも配慮しています。

本件取引のスキームは、次の6つのステップから構成されます。

- ステップ1. 応募契約の締結

公開買付者であるMBKP Life合同会社は、ツクイホールディングスの津久井社長と公開買付応募契約を締結します。 - ステップ2. 株式公開買付(TOB)

公開買付者は、一般株主に対し、株式公開買付(TOB)を実施します。

公開買付価格は1株924円(前日終値に44.38%のプレミアムを加えた価格)です。

TOBに応募しない津久井企画の保有分を除いた74.42%分の買付金額の総額は、約490億円です。 - ステップ3. 買収資金の調達と株式の取得

TOBの成立に伴い、公開買付者であるMBKP Life合同会社は、MBKP(正確には同社の運営ファンド)からエクイティ約320億円、ファイナンサーである三菱UFJ銀行と横浜銀行から買収ローン425億円を調達します。

当該資金を原資として、売り手から株式を取得します。 - ステップ4. スクイーズアウト

TOB成立後、公開買付に応じなかった少数株主に対しスクイーズアウトを実施します。本事例では、株式併合によりスクイーズアウトが実現されています。 - ステップ5. 自己株式取得資金の貸付

公開買付者は、対象会社に対し、ステップ6の自己株式取得の資金約137億円を貸付により提供します。 - ステップ6. 自己株式の取得

対象会社であるツクイホールディングスは、津久井企画が保有する株式25.58%分につき、自己株式の取得により買い取ります。

法人株主である津久井企画は、自己株式の取得により、みなし配当による節税効果を得られます。なお、それによって主要株主である津久井企画が、一般株主に比べて利益を享受することがないよう、自己株式の取得価格は、公開買付価格924円よりも低い752円に設定されています。

以上が、本件スキームの概要です。

本件ではLBOファイナンスが用いられていますが、公開買付者と対象会社の合併には至っていません。この点、対象会社が公開買付者に対し連帯保証をすることで、信用補完を図っているとのことです。

なお、みなし配当や自己株式の取得について詳しく知りたい方は、こちらの記事もご参照ください。

▽関連記事:みなし配当とは|税務メリットとM&A・事業承継での活用

まとめ

以上、今回はMBKパートナーズによるツクイホールディングスへの投資事例をピックアップしました。

SOGOTCHA(ソガッチャ)では、毎週PEファンドが関わるM&A事例をピックアップしていきますので、ぜひご覧ください。

なお、日本で活動するバイアウトファンド・メザニンファンドについて具体的に知りたい方は、こちらの資料をご参照ください。

▽関連資料:ファンドガイドブック

毎週のニュースをご覧頂くと分かる通り、PEファンドは頻繁にM&Aを行っています。このため、あなたも急にPEファンドと関わることになるかもしれません。

例えば、

- PEファンドの投資先について、自社に買収検討の打診があった。

- 自社のノンコア部門について、PEファンドから買収検討の打診があった。

- 自社のオーナーが、PEファンドへの会社の売却を検討しているらしい。

- 今度、PEファンドのExit案件のアドバイザリーをすることになった。

- 銀行から、成長資金の調達先としてPEファンドの紹介を受けることになった。

そのような場面で、もしご自身の横に立って一緒に交渉や検討を進めてくれるパートナーが必要と思われたなら、弊社までお問い合わせください。

弊社は、手の届くM&AアドバイザリーとしてSOGOTCHA MOA(ソガッチャモア)というM&Aアドバイザリーサービスを提供しています。

気になることがございましたら、ご遠慮なくご連絡ください。