目次

今週(2021/2/22〜26)のPEファンドによるM&Aニュース

2021年2月22日(月)から26日(金)までに公表されたプライベート・エクイティ・ファンド(PEファンド)による主なM&A案件は、以下の通りです。

| 公表日 | 買い手 | 対象会社 | 売り手 | 備考 |

| 2月25日 | 日本プライベートエクイティ | SVPジャパン | – | – |

| 2月26日 | CLSAキャピタルパートナーズ | 北斗 | – | – |

今週は、PEファンドによる投資2件が公表されています。

なお、本記事の内容はこちらの動画でもご覧いただけます。

個別案件の概要

各案件の概要は、以下の通りです。

なお、以下の内容は公開情報に基づき作成しているため、実際のスキームとは異なる可能性もある点、ご了承ください。

日本プライベートエクイティによるSVPジャパンへの投資案件

こちらの事例については、以下で詳細に検討します。

CLSAキャピタルパートナーズによる北斗への投資案件

CLSAキャピタルパートナーズは、香港を本拠とするCLSAグループのファンド運営会社ですが、汐留パートナーズとして独立予定です。

北斗は、自動車業界を中心に最高品質の設備とエンジニアリングを提供するフルターンキーサプライヤーです。

CLSAキャピタルパートナーズが、今回新たに代表となった吉田新社長とともに株式を保有し、経営に当たるとのことです。

情報が限定的ではありますが、前代表の引退に伴い、吉田新社長がCLSAキャピタルパートナーズと共にマネジメントバイアウト(MBO)を実施した事業承継案件ではないかと推察されます。

また、PEファンドそのものについての理解を深めたい方は、こちらの資料や動画もご参照ください。

▽関連資料:ファンドガイドブック

▽関連動画

投資事例:日本プライベートエクイティによるSVPジャパンへの投資

今週2月25日(木)、日本プライベートエクイティから「SVPジャパンへの事業承継・成長支援投資を実行」というリリースが出されました。

日本プライベートエクイティは、2000年に設立された老舗のファンド運営会社です。日本M&Aセンターと日本政策投資銀行が主要株主であり、これまでに10ファンド、総額266億円を運営し、本件を含めて34社への投資を実施しています。

なお、日本プライベートエクイティについて詳しく知りたい方は、こちらの書籍もご参照ください。

▽関連書籍:

一方、SVPジャパンは、会員向けのビジネス情報提供サービスを展開しています。同社のルーツは、「電話一本でビジネス情報を収集できる」をコンセプトに1935年にフランスで誕生したSVPフランスです。SVPジャパンは、現在600社以上の会員企業を抱えています。

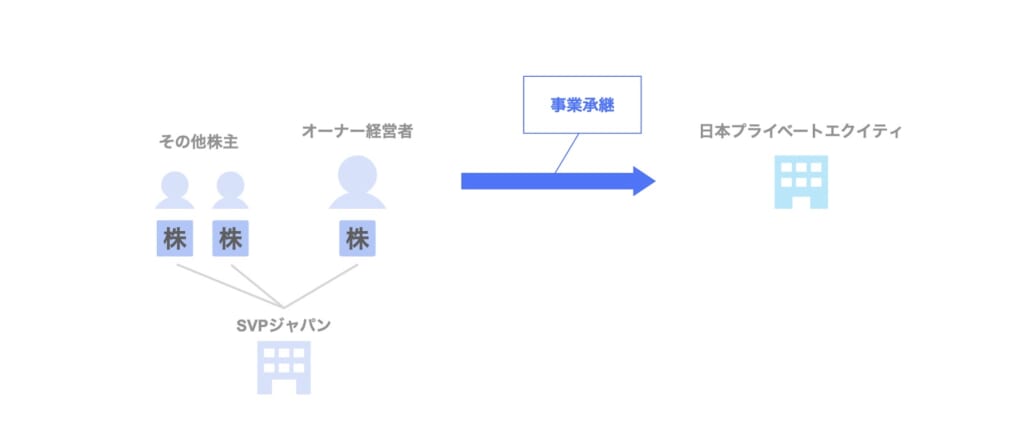

本件は、日本プライベートエクイティがSVPジャパンのオーナー経営者から株式を譲り受ける事業承継案件です。

それでは、次の各テーマに沿って、本投資事例の概要につき検討していきましょう。

- 関係者

- 背景・目的

- スキーム

なお、以下の内容は公開情報に基づくものであり、一部推測に基づいて作成している部分もあるため、実際のケースとは異なる可能性もある点、ご了承ください。

関係者

まず、関係者についてです。

本件における主な関係者は、次の通りです。

- 買い手

日本プライベートエクイティ(正確には同社の運営ファンド) - 売り手

オーナー経営者を中心とする株主 - 取引対象

SVPジャパンの株式(100%) - 対象会社

SVPジャパン

以上が、本件の主な関係者です。

背景・目的

続いて、本件取引の背景・目的についてです。

SVPジャパンは、これまで着実に会員数を増やし、600社を超える会員企業を抱え、市場調査や業界調査には欠かすことのできない会社となっています。

しかし、オーナー企業であるが故の後継者問題に直面しました。

また、ビジネス情報提供サービスという性質から、一定の中立性や独立性を担保した上での事業承継が必要とされました。

事業承継問題に加え、組織としてのDX推進や働き方改革など、中小企業であるが故の課題も抱えていました。

一方、同社の事業は、これまでのノウハウやネットワークをベースとして、今後もさらに成長できる余地は大きいと考えられます。

このような中、事業承継問題の解決策並びに成長戦略の施策として、M&Aにより特定の企業の傘下になるのではなく、より中立的な立ち位置であるファンドへの承継が実施されました。

スキーム

続いて、本件取引のスキームについてです。

スキームについては株式譲渡とのことですので、シンプルには次のようなステップで実施されたものと推察されます。

- ステップ1. 株式の譲渡

オーナー経営者を中心とする株主は、売り手として保有する株式を譲渡します。 - ステップ2. 対価の支払

買い手である日本プライベートエクイティは、売り手に対し株式の対価を支払います。 - ステップ3. 事業承継の完了

以上の取引の結果、日本プライベートエクイティによる事業承継が完了します。

以上が、本件スキームの概要です。

なお、株式譲渡について詳しく知りたい方は、こちらの記事もご参照ください。

▽関連記事:株式譲渡とは?事業譲渡との違いやメリットデメリット

まとめ

以上、今回は日本プライベートエクイティによるSVPジャパンへの投資事例をピックアップしました。

SOGOTCHA(ソガッチャ)では、毎週PEファンドが関わるM&A事例をピックアップしていきますので、ぜひご覧ください。

なお、日本で活動するバイアウトファンド・メザニンファンドについて具体的に知りたい方は、こちらの資料をご参照ください。

▽関連資料:ファンドガイドブック

毎週のニュースをご覧頂くと分かる通り、PEファンドは頻繁にM&Aを行っています。このため、あなたも急にPEファンドと関わることになるかもしれません。

例えば、

- PEファンドの投資先について、自社に買収検討の打診があった。

- 自社のノンコア部門について、PEファンドから買収検討の打診があった。

- 自社のオーナーが、PEファンドへの会社の売却を検討しているらしい。

- 今度、PEファンドのExit案件のアドバイザリーをすることになった。

- 銀行から、成長資金の調達先としてPEファンドの紹介を受けることになった。

そのような場面で、もしご自身の横に立って一緒に交渉や検討を進めてくれるパートナーが必要と思われたなら、弊社までお問い合わせください。

弊社は、手の届くM&AアドバイザリーとしてSOGOTCHA MOA(ソガッチャモア)というM&Aアドバイザリーサービスを提供しています。

気になることがございましたら、ご遠慮なくご連絡ください。