目次

LBO(レバレッジドバイアウト)はM&Aにおける買収手法のひとつで、対象会社の信用力に基づいて資金を調達して買収を行うという特徴があります。

投資倍率を向上させるレバレッジ効果が得られる一方、LBOレンダーにとってはリスクの高いファイナンスであるなど、いくつかの特徴があります。

今回取り上げるのは、LBOというスキームにおけるLBOファイナンス(LBOローン)の部分です。すなわち、LBOのスキームでSPCが調達する特殊なファイナンスであるLBOファイナンスの部分に特化して説明します。

なお、LBOの全体像について知りたい方や、LBOファイナンスの特徴が各立場(売り手や買い手、LBOレンダーなど)にとってどのような性質を持つのかを知りたい方は、【図解】LBO(レバレッジドバイアウト)をどこよりも丁寧に解説の記事をご覧ください。

また、本記事の内容はこちらの動画でもご覧いただけます。

《執筆者》

PEファンド・M&Aアドバイザリーの実務経験があるSOGOTCHA(ソガッチャ)スタッフが執筆しました。

LBOファイナンスとは

LBOファイナンスは、買収ファイナンスやM&Aファイナンスなどとも呼ばれます。

「買収」や「M&A」という言葉に裏付けられている通り、買収・M&Aの局面で使用されるファイナンスです。

LBOファイナンスは、買収・M&AのプロフェッショナルであるPEファンド(プライベート・エクイティ・ファンド)の成長ととともに発展してきました。

PEファンドは、ファンドに資金を提供してくれる投資家のために、約束したリターンを実現しなくてはなりません。

それも、一般的にはIRR(内部収益率のこと。1年あたりの利回りと捉えて頂いて結構です)で20%や30%といった高水準のリターンが求められます。

そのようなハイリターンを実現するため、投資に伴うリスクも預金や国債に比べると必然的に高くなり、すなわちハイリスクになります。

このようなハイリスクかつハイリターンなPEファンドのビジネスと付き合いながら、LBOファイナンスは発展してきました。

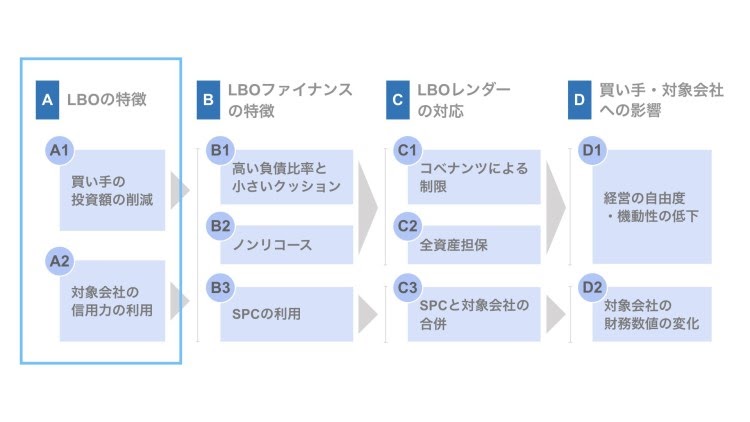

そして、LBOファイナンスの概要は下図のように体系的に捉えることができます。

本記事では、以下項目について取り上げます。

- LBOの特徴

- 買い手の投資額の削減

- 対象会社の信用力の利用

- LBOファイナンスの特徴

- 高い負債比率と小さいクッション

- ノンリコース

- SPCの利用

なお、その他の項目についてはそれぞれ次の記事で詳しく解説していますので、ぜひあわせてご覧ください。

▽関連記事:【図解】LBOファイナンスでレンダーから要求される3つのこと

▽関連記事:【図解】LBOファイナンスが買い手や対象会社に与える影響について

それでは、LBOの特徴から検討していきましょう。

LBOの特徴

LBOファイナンスの特徴を検討するのに先立ち、LBOそのものの特徴について整理します。

その理由は、LBOファイナンスはLBOに付随するものであり、LBOファイナンスの特徴もLBOの特徴から派生して生じるものだからです。

LBOの特徴として、主に2つ挙げられます。

- 買い手の投資額の削減

- 対象会社の信用力の利用

以下、各項目つき個別に検討します。

LBOの特徴①:買い手の投資額の削減

LBOにおける1つ目の特徴は、買い手が買収(M&A)に関わる投資額を削減できることです。

LBOにおいて、PEファンドに代表される買い手は、その投資における投資効率を最大化すべく、自らの投資額を最小限に留めようと考えます。

すなわち、LBOファイナンスを利用することで自らの投資額を限定し、レバレッジ効果を得ることで、自らの投資効率の最大化を図ります。

なお、レバレッジ効果とは、LBOファイナンスの利用により自らの投資額を削減・限定し、投資効率が改善される効果を言います。

レバレッジ効果の詳細については、【図解】レバレッジ効果を具体的な数値例で計算してみた【LBO】で詳しく取り上げています。

LBOの特徴②:対象会社の信用力の利用

次に、対象会社の信用力を利用するという特徴についてです。

LBOにおいて、買い手は、自らの信用力を利用して金融機関から買収資金を調達するのではなく、買収するターゲット企業である対象会社の信用力を利用し、買収資金を調達します。

すなわち、買い手自身の信用力ではなく対象会社の信用力を利用することで、

- 買い手単独では調達できないような巨額の資金を調達する

- 買い手の投資額を一部に留め、残りを対象会社の信用力で調達した買収資金で埋め合わせる

という効果が期待できます。

この点、LBOの1つ目の特徴である買い手の投資額の削減の裏表に当たると言うことができ、2つのLBOの特徴は、それぞれ以下のような関係にあると言えます。

- 買い手は、自らの投資額を削減するために、対象会社の信用力を利用する

- 買い手は、対象会社の信用力を利用することで、自らの投資額を削減することができる

以上が、LBOの2つの大きな特徴です。

LBOファイナンスの特徴

続いて、LBOファイナンスの特徴について検討します。

LBOファイナンスの特徴は、LBOの2つの特徴から派生して生じた特徴です。

LBOファイナンスの主な特徴は、以下の3つです。

- 高い負債比率と小さいクッション

- ノンリコース

- SPCの利用

以下、これらの3点につき検討していきましょう。

LBOファイナンスの特徴①:高い負債比率と小さいクッション

LBOファイナンスの特徴の1つ目は、負債比率が高まる一方、クッション(余裕)が小さくなるという点です。

LBOの特徴である買い手の投資額の削減のところで述べた通り、PEファンドに代表されるLBOの買い手は、自らの投資額を可能な限り削減しようとします。

そのため、LBOファイナンスを積極的に活用し、可能な限り多くの資金を調達しようとします。

LBOファイナンスは対象会社の信用力によって調達し、最終的に対象会社自身が負担することになる借入金です。

このため、過大なLBOファイナンスは対象会社の財務面を圧迫します。

LBOファイナンスの財務三表に与える影響について一言で表すと、「負債比率が高まる一方、クッション(余裕)が小さくなる」と言えます。

以下、財務三表に与える個別の影響につき、検討します。

- 貸借対照表(BS):LBOファイナンスの調達により負債が増加する一方、純資産の割合が低下するため、BS上のクッションが小さくなる

- 損益計算書(PL):LBOファイナンスの調達により負債が増加し、支払利息が増加。これに伴い、経常利益以下の利益が減少するため、PL上のクッションも小さくなる

- キャッシュ・フロー計算書(CF):LBOファイナンスの調達に伴い元利払い(元本の返済と金利の支払い)が増加。この結果、対象会社に残る手元資金は減少し、CF面でのクッションも小さくなる

端的に言うと、負債比率が高まることで対象会社のクッションが小さくなるため、LBOファイナンスの貸し手であるLBOレンダー(金融機関)にとってリスクの高いファイナンスと言えます。

LBOファイナンスの特徴②:ノンリコース

次に、ノンリコースという特徴についてです。

LBOの特徴のところで述べた通り、LBOは対象会社の信用力に依拠したファイナンスであり、基本的に買い手から担保や保証といった信用補完措置を受けることができません。

この意味で、LBOファイナンスは、買い手に対し遡求(リコース)することができないという性質を持ちます。

この性質のことを、ノンリコースと言います。

LBOファイナンスはノンリコース型のファイナンスであるため、買収(M&A)実現後の意思決定者は、親会社に当たる買い手(PEファンドなど)であるにも関わらず、LBOレンダーがLBOファイナンスの返済を請求できる相手方は対象会社に限られます。

すなわち、買い手には返済を請求することはできません。ノンリコースであるが故に、買い手に対しリコース(遡求)できないためです。

この意味でも、LBOファイナンスは資金の出し手であるLBOレンダー(金融機関)にとってリスクの高いファイナンスと言えます。

LBOファイナンスの特徴③:SPCの利用

最後に、LBOファイナンスの3つ目の特徴であるSPCを利用する点につき検討します。

LBOの特徴である

- 買い手の投資金額の削減

- 対象会社の信用力の利用

の2つを実現するため、買収用特別目的会社(SPC)が利用されます。

すなわち、買い手は投資金額を削減するために、必要最低限度を有限責任の資金である株式出資を通じて、SPCに出資します。

また、対象会社の信用力の利用するために、SPCがLBOファイナンスを調達します。

SPCは、これらを実現するためのハブとして機能することになり、LBOのスキームを実現するために必須のビークルとなります。

但し、SPCの利用は、LBOレンダーにとって望ましくない次の2つの問題を生じさせます。

- 返済原資の限定

- 構造的劣後関係

それぞれもう少し詳しく説明します。

まず、返済原資の限定について。

今確認した通り、LBOスキームではSPCが利用され、LBOファイナンスの調達主体はSPCです。

ここで、SPCが有しているのは「対象会社の株式+対象会社宛の貸付金(リファイナンス用)」のみの実質的な持ち株会社であり、事業キャッシュフローを生み出しているのはあくまで対象会社です。

このため、SPCからLBOレンダーに対する返済は、対象会社から受領する受取利息や配当金、経営指導料などに限定されることになります。

これが、返済原資が限定されるという問題です。

次に、構造的劣後関係について。

LBOファイナンスはSPC宛に提供されるため、LBOレンダーが直接の債権債務関係を有するのはSPCです。

すなわち、対象会社に対しては直接の債権債務関係を有していません。

このためLBOレンダーは、対象会社との関係において、対象会社に対して直接の債権を有する債権者(対象会社の取引先など)に比べて劣後します。

これが、構造的劣後関係という問題です。

このようなLBOレンダーにとって望ましくない状況を解消するため、LBOのスキームにSPCが用いられるものの、LBOレンダーからの要請に基づき、最終的にSPCと対象会社は合併します。

LBOのスキームについては、【図解】LBOスキームの5つのステップ|SPCの設立から合併までで詳しく解説しています。

まとめ

今回は、LBOファイナンスの特徴を紐解くため、LBOの特徴とLBOファイナンスの特徴について分けて紹介しました。

本記事の内容はこちらの動画でもご覧いただけますので、ぜひあわせてご覧ください。

SOGOTCHAでは、オンラインでM&Aの相談を受け付けています。

PEファンド・M&Aアドバイザリーの実務経験があるSOGOTCHA(ソガッチャ)スタッフがサポートしますので、ぜひお気軽にご相談ください。