目次

M&Aで会社や事業を売ることは決めたけど、どうやって売却先を選んでいいのかわからないという方向けに、少しでも参考になればと思いこの記事を書きました。

実際にPEファンドなどで採用されているプロセスを軸に、できるだけ具体的にお伝えしたいと思います。

《執筆者》

PEファンド・M&Aアドバイザリーの実務経験があるSOGOTCHA(ソガッチャ)スタッフが執筆しました。

M&Aとは

そもそもM&Aとは、企業や事業の合併(merger)と買収(acquisition)を意味します。

M&Aというと何億何十億のお金が動くような大型案件が連想されますが、あまり報道されないだけで、中小企業におけるM&Aも勿論たくさんあります。

本記事は一般的なM&Aにおける話となりますが、中小企業の事業承継や個人事業主の事業譲渡などの立場も想定しながら書き進めていきたいと考えています。

M&Aの関係者

M&Aの取引においては、複数の関係者が登場します。

特に案件の規模が大きくなるほど、ビジネス・財務税務・法務などの各分野の専門家が関与し、関係者の数が増加します。

買い手探しの話に入る前に、M&Aに登場する関係者の全体像を確認し、各関係者がどのような役割を担っているのかの大枠を整理しておきましょう。

以下では、M&Aに登場する関係者を大きく2つのグループに区別し、説明します。

M&A取引の当事者

- 売り手

- 取引対象

- 買い手

その他の関係者

- M&A専門家

- 税理士・会計士(売り手側)

- 税理士・会計士(買い手側)

- 弁護士(売り手側)

- 弁護士(買い手側)

- DD専門家

- 金融機関

M&A取引の当事者の3者は、M&Aの取引には必ず登場します。

よって、最も関係者の数が少ないシンプルなM&Aの場合、これらの3者のみで取引が完結します。

以下、それぞれ簡単にご紹介します。

売り手

M&Aの売り手は、M&Aの取引対象となる株式や事業を保有している株主や会社です。

代表的なM&Aの取引スキームである株式譲渡と事業譲渡を例にすると、以下の通りです。

- 株式譲渡の場合:株式を保有している株主

- 事業譲渡の場合:事業を保有している会社

取引対象

取引対象は、M&Aの取引において売買の対象となる株式(及び会社そのもの)や事業を指します。

こちらも株式譲渡と事業譲渡を例にすると、次のようになります。

- 株式譲渡の場合:株主が保有している株式(及び会社そのもの)

- 事業譲渡の場合:会社が保有している事業

買い手

買い手は、売り手から取引対象である株式や事業を取得し、その対価を支払う者です。

個人の場合もあれば、会社の場合もあります。

M&A専門家

M&A専門家とは、M&Aに関する専門知識に基づいて、M&A取引の全般をサポートする立場の専門家です。

例えば、日本M&AセンターやM&Aキャピタルパートナーズ、ストライクなどがそれにあたります。

M&A専門家には、仲介型とFA(フィナンシャルアドバイザー)型の2つのタイプが存在します。

仲介型は、売り手と買い手の双方の間を取り持ち、M&Aの成立に向けてサポートします。

双方の間に立っているため、価格の交渉など、売り手と買い手の利害がぶつかるような交渉には原則関与しません。

ただし、売り手と買い手の双方をサポートしているため、全体のプロセスやスケジュールの調整や取りまとめなどは比較的スムーズに進めることが可能と言えます。

一方FA型は、売り手か買い手かのどちらか一方の側に立ち、そちらの利益を最大化するようにサポートします。

ただし、仲介型は売り手と買い手の両者から手数料を得るのに対し、FA型は片側からしか手数料を得られないため、比較的大型の案件(=M&A専門家にとって大きな手数料が得られる案件)でないと依頼できないケースがほとんどです。

仲介型とFA型のそれぞれの特徴をまとめると、このようになります。

仲介型の特徴

- 売り手と買い手の利害がぶつかるような交渉には原則関与しない

- 取引が比較的スムーズに進む

- 小型の案件でも依頼できる可能性がある

FA型の特徴

- 依頼者の利益を最大化できるようサポートする

- 比較的大型の案件でないと依頼できない

税理士・会計士(売り手側)

売り手や取引対象となる会社の顧問税理士・会計士は、M&Aの取引に伴う税務・会計面につき、売り手や会社をサポートします。

例えば、売り手が個人の場合は株式譲渡に伴う税務面をサポートしたり、売り手が会社の場合は取引に伴う会計処理のアドバイスを実施したりします。

税理士・会計士(買い手側)

買い手側の顧問税理士・会計士も、売り手側の税理士・会計士と同様、M&A取引に伴う税務や会計面の実務につき、買い手側の立場から買い手をサポートします。

例えば、M&Aの取引に伴う買い手側の会計処理や税務処理が挙げられます。

弁護士(売り手側)

売り手側の弁護士は、主には最終契約書の作成やレビューを担当し、リーガル面で売り手をサポートします。

なお、最終契約書とは、株式譲渡の場合は株式譲渡契約書、事業譲渡の場合は事業譲渡契約書のことを指します。

弁護士(買い手側)

買い手側の弁護士も同様です。

買い手側の立場に立ち、最終契約書の作成やレビューを行い、買い手に対して法律面でアドバイスします。

DD専門家

DD専門家は、DDを実施する専門家です。

DD(ディーディー)とはデュー・ディリジェンスの略です。

デュー・ディリジェンスとは、M&Aの買い手が、売り手や対象会社に対して実施する調査のことを意味します。

日本語では買収監査、英語ではDue diligenceといいます。

実務上はデューディリやデューデリ、DD(ディーディー)などと略して呼ばれることが多いです。

DDは、売り手や対象会社を精査し、最終的な判断をすることを目的に実施します。

「本当にこの会社を買収していいのか?」「買収価格は妥当か?」「取引条件に反映させるべきことはないか?」などについて精査します。

なお、DDの主な対象分野としては、ビジネス・財務税務・法務の3つが挙げられます。

各分野は、それぞれ以下のような専門家が担当します。

- ビジネス:コンサルティング会社(買い手自身が中心となって行う場合も多い)

- 財務税務:税理士・会計士

- 法務:弁護士

彼ら彼女らのことを、DD専門家といいます。

金融機関

買い手が買収資金を外部から調達する場合、銀行や信用金庫・信用組合などの金融機関からローンを借り入れるのが一般的です。

その場合は、金融機関がファイナンサーとしてM&A取引に関与します。

M&Aの流れの全体像

さて、M&Aにおける関係者が整理できたところで、次はM&Aの取引の全体像についても把握しておきましょう。

なお、M&Aの取引のことをディール、M&Aの取引の流れをディールフローと言うこともあります。

ディールフローは次の6つのプロセスに分解することができます。

- 準備

- 打診

- 基本合意

- デュー・ディリジェンス

- 最終契約

- 取引実行

なお、取引実行によってM&Aの取引は完了しますが、それ以降はPMI(Post Merger Integration)と呼ばれる買収後の統合プロセスにあたります。

M&Aの準備から取引実行までに要する期間は、その取引規模や当事者の都合にもよりますが、およそ半年から1年程度です。

半年〜1年後、良いM&Aができたと思えるよう、しっかり準備して臨みましょう。

一般に、打診のフェーズで複数社との間で双方検討を重ね、基本合意以降のフェーズに進む1社(者)を決めます。

本記事では、売却先の探し方にフォーカスして、準備段階から基本合意を締結する1社を選ぶまでのフェーズについて、具体的なプロセスをお伝えします。

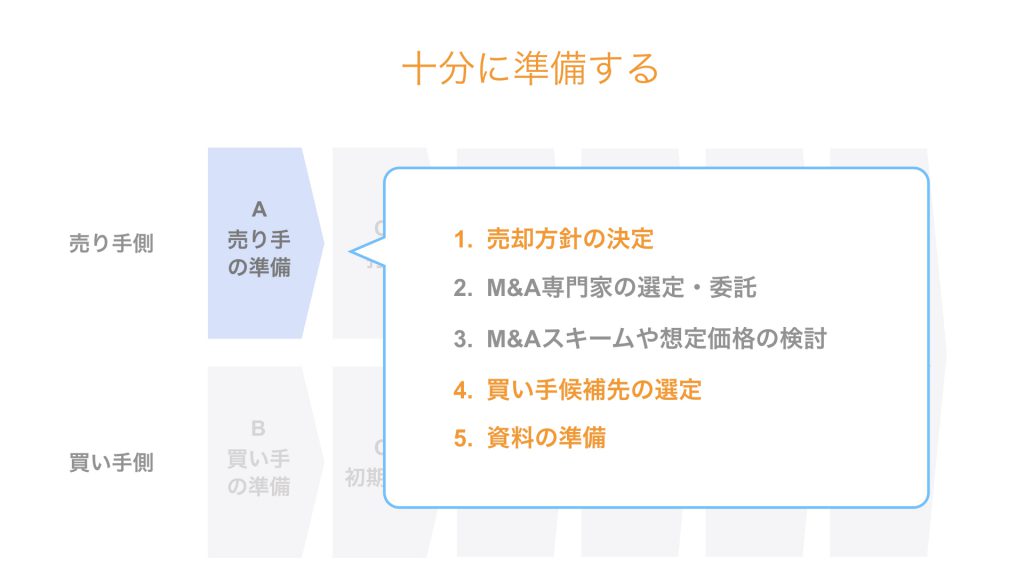

十分に準備する

買い手を探し始める前に、自身のなかで十分に検討・準備しておくことをオススメします。

M&Aに先立ち、売り手が準備すべきこととして次の5つが挙げられます。

- 売却方針の決定・・・(1)

- M&A専門家の選定・委託

- M&Aスキームや想定価格の検討

- 買い手候補の選定・・・(2)

- 資料の準備・・・(3)

本記事では、買い手探しに関わる「売却方針の決定」「買い手候補の選定」「資料の準備」の3点について詳しく見ていきましょう。

なお、他の2点を含めた準備段階の詳細については【図解】売り手がM&Aを始める前に必ずやるべき5つのこと【徹底解説】で取り上げていますので、ぜひそちらもご覧ください。

なお、以下売却方針の決定から資料の準備までの内容は上記記事の内容と一部重複しますので、既にご存知の方は買い手候補に打診するからご覧ください。

1. 売却方針の決定

まずは、売却方針の決定について。

M&Aで事業や会社を売却しようとする前段として、その決断に至った様々な理由・目的があろうかと思います。

例えば、「年齢のことも考え、会社を後継者に引き継いで自分はそろそろ引退したい」「主力事業に専念するため、ノンコア事業を第三者に譲りたい」など色々あるでしょう。

そのM&Aを決意するに至った理由や目的を改めて明確化し、これだけは譲れないという判断基準の軸を予め決めておきます。

例えば、「従業員の雇用は守りたい」「社名やブランド名を残したい」「今年中に売却したい」など。

あるいは、売るかどうかは値段次第というケースもあるでしょうから、その場合はどの程度の値段だったら売却するかという基準を予め決めておきます。

実際に買い手との交渉が始まると、様々な条件や時間的制約など、検討しなければならないことが多岐に渡ります。

判断に迷った時に立ち返る場所を作っておくと、本来の目的を達成できる良いディールに一歩近づきます。

2. 買い手候補の選定

次に、買い手候補の選定についてです。

ここでは、どのような買い手に会社や事業を譲りたいかということについて検討します。

売却方針の決定とも絡んできますが、どのような買い手だったら今回のM&Aの目的を達成できるのかを考えてみましょう。

ただ、実際には「このような人や会社には譲りたくないな〜」というネガティブな方向から絞り込んでいくのが一般的です。

例えば、譲りたくない相手としてよく出てくる先として、次のようなものが挙げられます。

- かつてのライバル会社

- 地理的に離れた場所にある会社(例:地元の企業なので、都市圏の会社ではなく地元の企業に引き継いで欲しい)

- 地理的に近すぎる場所にある会社(例:地元のコミュニティの関係性から、あまり近場で取引はしたくない)

- 仕入先や得意先、同業など比較的近い関係にある会社(例:売却が成立する前に噂になると本業に悪影響が出かねないので避けたい)

なお、この作業はM&A専門家と相談しながら進めていきます。

よくある流れをご紹介します。

- M&A専門家がロングリストを作成する

- 売り手がネームクリアする

- ショートリストの出来上がり

まず、M&A専門家が買い手候補のリストを作成します。このリストにはとても多くの会社がずらっと並ぶことから、ロングリストと呼ばれます。

そしてそのロングリストを見ながら、売り手として「ここには譲りたくない」というネガティブチェックを行います。このプロセスをネームクリアといいます。

ネームクリアによって、打診する買い手候補のリストが完成します。なお、このリストのことを、ロングリストに対してショートリストといいます。

3. 資料の準備

そして、買い手候補にアプローチしてからのプロセスを順調に進めていくために、自社の概要などをまとめた打診用資料を準備しておきましょう。

打診用資料は、秘密保持契約締結の前後で使い分けられるよう、2種類準備します。

- 秘密保持契約締結前:ティーザー

- M&A案件の概要を記載した1枚紙

- 会社名は非開示

- 会社規模や大まかな所在地、M&Aスキームや価格目線などを記載する

- 秘密保持契約締結後:企業概要書(インフォメーションメモランダム、IM)

- 会社の概要を詳細に記載した資料

- 会社名を開示

- 決算情報や主要取引先、工場の機械設備など、会社の詳細情報を記載する

これらの資料については、M&A専門家がテンプレートやサンプルを持っていますので、それを元に作成するとスムーズだと思います。

なお、これらの資料はM&A専門家を通じて、買い手候補に配られます。

もしM&A専門家に委託せずにご自身でM&Aを行う場合、企業概要書を作成する負担は重くなります。

この場合、インフォメーションパッケージとして、既存の資料を一式まとめて買い手候補に開示することも考えられます。

例えば、次のような資料をまとめておくと良いでしょう。

- 決算書

- 税務申告書

- 勘定科目明細

- 月次試算表

- 顧客別売上高

- 製品別売上高

- 仕入先別仕入高

- 商品別仕入高

- 組織図

- 株主名簿

- 定款

- 会社パンフレット

- 製品カタログ

等々。

また、企業概要書を買い手候補に提示すると、追加のQ&Aや資料開示の依頼を受けるケースが多いです。

これらのリクエストにメールなどで個別に対応しているとやや手間がかかるので、「依頼資料・Q&Aシート」をエクセルなどで作成し、情報を一元化しておくのがオススメです。

そうすることで、同じ質問への回答などが非常にラクになります。

買い手候補に打診する

さて、いよいよ買い手候補にコンタクトを取ります。

このフェーズは、次のステップである基本合意以降に始まる本格的な検討に先立つ、初期的な検討段階に位置付けられます。

打診フェーズはおおよそ次のプロセスで進んでいきます。

- ティーザー配布

- 秘密保持契約の締結

- 企業概要書の配布

- 買い手候補との面談実施

- 意向表明書の受領・検討

各項目について、もう少し掘り下げてみましょう。

ティーザー配布

上記準備段階で準備した、ティーザー。

一般的には、M&A専門家を通じて買い手の候補となる先にティーザーを配布する流れになります。

もしM&Aマッチングプラットフォームを利用して買い手を探す場合などは、そのサイトに案件を登録するということが、このフェーズでやるべきことです。

M&Aは、会社の詳細情報は勿論、その会社が売りに出ていること自体が時に非常にセンシティブな情報となります。

そこで、まずは会社名を非開示で(ノンネームで)買い手を探します。

秘密保持契約の締結

ティーザーの内容やM&Aマッチングプラットフォームに登録した情報に興味を持ってくれた買い手候補が現れたとします。

そうしたら、より詳細な資料で開示して検討してもらえるよう、秘密保持契を締結します。

なお、秘密保持契約はNon-disclosure agreementの略称であるNDA(エヌディーエー)と呼ばれるのが一般的です。

NDAは差入型と双方型の2つの方式があります。

- 差入型

- 買い手候補から、売り手/M&A専門家に対して差し入れるNDA(買い手候補のみが記名押印)

- 誓約書方式とも呼ばれる

- 双方型

- 買い手と、売り手/M&A専門家の両者が契約当事者となるNDA(双方が記名押印)

- 契約書方式とも呼ばれる

つまり、差入型の場合は買い手候補が「売り手の秘密を守ります!」と約束するのに対し、双方型の場合は両者が「お互いの秘密を守ります!」と約束するということです。

どちらが選ばれるかはケースバイケースですが、売り手や買い手候補、サポートするM&A専門家の誰かが普段から使っている方のフォーマットを選ぶなど、当事者にとって事務的に簡便な方法が選択されているのが実情です。

例えば、頻繁にM&Aを行なっていたり、関与したりしているような売り手やM&A専門家からすれば、買い手候補だけが記名押印する差入型の方が簡便なため、比較的好まれている印象があります。

NDAの内容については、M&A専門家が持っている雛形や、M&Aマッチングプラットフォームが提供している雛形を利用することになると思います。

それらの雛形を利用する際、次のポイントは必ず確認するのをオススメします。

- 秘密情報の範囲

- 秘密情報の範囲の例外

- 有効期間

- 秘密情報の開示

- 義務違反時の罰則規定

- 秘密情報の返却・破棄

以下、双方型のNDAを前提に(売り手も秘密を守る義務を負うケースについて)、個別にご説明します。

秘密情報の範囲

これは、何が秘密情報の範囲となるかを定めるものです。

一般的には、次の3つが挙げられます。

- M&A取引の存在や交渉をしている事実そのもの

- M&Aの取引条件

- 対象会社や売り手についての情報

特に、1つ目についてはうっかり他人に話してしまうケースも実際にあるため、注意が必要です。

秘密情報の範囲の例外

秘密情報の範囲に含まれていても、以下のような情報は秘密情報の範囲から除外するのが一般的です。

- 公知の情報(元々公知だった、あるいは公知になった)

- 情報の受領者が元々知っていた情報

- 情報の受領者が独自に開発した情報

有効期間

NDAの有効期間に決まりはありませんが、1年から3年が多い印象です。

未来永劫、秘密保持義務を負うことを避けるため、秘密保持義務の有効期間は確認すべきです。

秘密情報の開示

M&Aの取引においては、弁護士や公認会計士・税理士などの各種専門家のサポートを受けるのが一般的です。

そこで、自身が委託する各種専門家に対して、情報を開示できるかどうかを確認しておく必要があります。

例えば、情報開示可能な先として以下のようなものが規定されます。

- 自身の関係会社やグループ会社(正確には、これらのうち本件M&Aに関係する役職員)

- 親会社

- 子会社

- 各種専門家

- 弁護士

- 公認会計士

- 税理士

- M&A専門家 等々

なお、M&A専門家の選び方については、【図解】売り手がM&Aを始める前に必ずやるべき5つのこと【徹底解説】で詳しくご紹介しています。

義務違反時の罰則規定

罰則規定としては、損害賠償請求などが規定されているケースが多いですが、実際に何が規定されているか確認しておきましょう。

秘密情報の返却・破棄

M&Aが破談となった場合、開示した情報の返却や破棄を買い手候補に求めることができます。

その場合、「返却」「破棄」「返却または破棄」のいずれかを規定することができます。

なお、情報の破棄を規定する場合は、破棄した旨の誓約書や確認書などを提出してもらうようにしましょう。

企業概要書の配布

さて、秘密保持契約を締結したら、より詳細な情報を記載した企業概要書を買い手候補に開示します。

また、買い手候補が企業概要書を検討する過程で、追加の資料を依頼されたり質問がきたりしますので、M&A専門家のサポートを得ながらそれに対応することになります。

買い手候補との面談実施

このタイミングにおける買い手候補との面談は必須ではありませんが、どちらかの希望、あるいは両者の希望によっては、この段階で面談を実施するケースもあります。

その場合、買い手候補の方と初めて会うタイミングとなります。

直接コミュニケーションをとることで相手の理解を深める貴重な機会となるため、聞きたい点や気になる点を事前にきちんと整理しておくことで、お互いにとって非常に有益な面談となります。

特に、準備段階で心に決めた絶対譲れないポイントが叶えられるかどうかは、この目で確認しておきたいですね。

M&Aにおいて売却価格も非常に重要ですが、それと同等あるいはそれ以上に、売り手と買い手の相性も重要だと言われます。

多少価格が下がったとしても、「この人に任せたい!」と思える人に結果的に譲渡するというケースは珍しくありません。

特に、絶対譲れないポイントとして立地や売上規模などの定量的な項目ではなく、買い手の人柄というような定性的な項目を考えている場合には、早い段階で買い手候補との面談をセットしておくと安心です。

意向表明書の受領・検討

買い手候補は、企業概要書や追加の資料・質問、面談を通じて、様々な方向から本案件の検討を進めます。

買い手候補がこの案件に対して前向きで、引き続き検討を続けたいという場合には、意向表明書を提出するという流れです。

意向表明書とは、買い手候補が本案件についての意向を記載した書面で、以下のような性質を持ちます。

- 買い手候補が本件M&Aを前向きに検討したいという意向を表明する書面

- 現時点で想定する取引価格やM&Aスキーム、取引実施後の経営方針などを記載する

- 初期的な意向を表明する書面であるため、法的拘束力はない(ノンバインディング)

法的拘束力のない意向表明書をこの段階で提出する理由は、この時点で買い手候補がどのような条件を想定しているのかを提示してもらうためです。

すなわち、意向表明書受領後に始まる本格的な買収監査を前に、どのような価格やスキームを想定しているのかという認識を合わせておくため。

また、複数の買い手候補が存在する場合は、各買い手候補の想定する条件を比較・検討するためにも利用されます。

このため、意向表明書に記載する項目については、売り手から買い手候補に対して提示します。

さて、買い手候補から意向表明書を受領したら、その記載内容について検討しましょう。

価格やスキームなどの条件面はもとより、売却後の経営方針もしっかりチェックしておきたいポイントです。

また、最近の中小M&A市場は売り手市場と言われており、複数の買い手候補から意向表明書を受領することも考えられます。

その場合は、主な記載内容について整理して、総合的な条件の優劣について検討します。

一般的に比較すべき事項としては、以下が挙げられます。

- 取引価格

- M&Aスキーム

- M&Aの目的・背景

- 買収資金の調達方法

- M&A実施後の経営方針

- 対象会社の役職員の処遇

- スケジュール 等々

なお、次のステップである基本合意に進めるのは、原則的には1社(者)です。

入札案件の場合、二次プロセスとして買収監査のステップに複数者が進むケースもありますが、買収監査は売り手や対象会社側の負担も大きいため、よほど大型のM&Aでない限りは1者であるケースが多いです。

また、買収監査においては経営にかかる重要な情報を開示することになります。

そこで、意向表明書に記載されているM&Aの目的・背景から、「真剣に検討しているか?」「こちらの情報を見るためだけにM&Aを素振りをしているのではないか?」と疑ってかかるのも大事です。

もし判断に迷ったときは、準備段階で決めた売却方針に立ち返り、譲れないポイントを思い出してみましょう。

まとめ

さて、今回はM&Aの買い手の探し方ということで、実際にPEファンドなどで採用されているプロセスをメインにご紹介しました。

基本合意以降は、買収監査など、いよいよ本格的な検討が始まります。

その話題についても、また別の機会で取り上げたいと思います。