目次

今週(2021/2/1〜5)のPEファンドによるM&Aニュース

2021年2月1日(月)から5日(金)までに公表されたプライベート・エクイティ・ファンド(PEファンド)による主なM&A案件は、以下の通りです。

| 公表日 | 買い手 | 対象会社 | 売り手 | 備考 |

| 2月1日 | AZ-Star・ジャフコ | ヘッドライト | – | – |

| 2月1日 | W&Dインベストメント デザイン・八木通商 | ストラスブルゴ | – | 民事再生 (投資実行) |

| 2月3日 | T-Garden (インテグラル投資先) | Rise UP | – | – |

| 2月3日 | CVCキャピタル・ パートナーズ | 資生堂 パーソナルケア事業 | 資生堂 | 正式発表 |

| 2月5日 | ユニゾン・キャピタル | N・フィールド | – | TOB |

今回は、CVCキャピタル・パートナーズによる資生堂のパーソナルケア事業への投資事例を検討します。

なお、以下の内容は公開情報に基づき作成しているため、実際のスキームとは異なる可能性もある点、ご了承ください。

また、PEファンドそのものについての理解を深めたい方は、こちらの資料や動画もご参照ください。

▽関連資料:ファンドガイドブック

▽関連動画

なお、本記事の内容はこちらの動画でもご覧いただけます。

投資事例:CVCによる資生堂パーソナルケア事業への投資

先月の1月22日(金)に一部報道がありましたが、今週2月3日(水)、CVCキャピタル・パートナーズより、「CVC Capital Partners agrees to joint venture with Shiseido in Personal Care business」というリリースが出されました。

また、同日資生堂より「パーソナルケア事業譲渡に伴う会社分割(簡易吸収分割)等に関するお知らせ」というリリースも出されています。

CVCキャピタル・パートナーズは1981年設立の欧州系のファンド運営会社で、欧米を中心に全世界で23の拠点を展開しています。現在、アジア向けには、4,000億円以上の規模となる5号ファンドを運営しており、特に消費財やサービス事業にフォーカスしています。

なお、CVCキャピタル・パートナーズについて詳しく知りたい方は、こちらの書籍もご参照ください。

▽関連書籍:

一方、資生堂は1872年創業で、約150年の業歴を誇る日本を代表する化粧品会社です。東証1部上場で、売上高約1.1兆円、時価総額は約3兆円に上ります。

今回の取引対象となった資生堂のパーソナルケア事業は、ドラッグストアなどで販売されている日用品事業になります。具体的にはTSUBAKI、SENKA、uno、Ag DEO24、SUPER MiLD、SEA BREEZE、MACHÉRIE、fino、AQUAIR、KUYURAなどのブランドです。

本件取引は、PEファンド運営会社であるCVCキャピタルパートナーズが、資生堂のパーソナルケア事業を取得するカーブアウト型の投資となります。

また、資生堂はパーソナルケア事業を譲渡した後も、当該事業を承継した会社の株式を35%保有し、関係を継続します。

それでは、次の各テーマに沿って、本投資事例の概要につき検討していきましょう。

- 関係者

- 背景・目的

- スキーム

なお、以下の内容は公開情報に基づくものであり、一部推測に基づいて作成している部分もあるため、実際のケースとは異なる可能性もある点、ご了承ください。

関係者

まず、関係者についてです。

本件における主な関係者は、次の通りです。

- 実質的な買い手

CVCキャピタル・パートナーズ(正確には同社の運営ファンド) - 形式的な買い手

CVCキャピタル・パートナーズ(正確には同社の運営ファンド)が設立したOriental Beauty Holding(O-HD)及び同社の子会社(O-HD子会社)。なお、本件では同社の100%親会社であるAsian Personal Care Holding(A-HD)も登場しますが、簡略化のために両社をまとめてひとつのエンティティとして表記します。 - 売り手

資生堂及び同社のグループ会社 - 取引対象

本件取引のために新たに新設される新設会社の株式、及び海外子会社が有するパーソナルケア事業の資産 - 対象事業

資生堂のパーソナルケア事業

なお、LBOファイナンスが利用されている場合、ファイナンサーとしてLBOレンダーが登場しますが、本件ではその存在が明記されていないため、省略します。

背景・目的

続いて、本件取引の背景・目的についてです。

売り手である資生堂にとっての本件取引の背景・目的は次の通り整理されます。

- 資生堂の経営戦略(全社戦略)

- グローバルな成長を目指した「プレステージファースト」戦略

- 売上高の70%以上を占める中高価格帯の化粧品事業に経営資源を集中

- 全社戦略の中で、ここ数年ノンコア事業の売却を推進

- 米ヘルスケア事業会社の譲渡(2017年)

- 米スキンケアブランドの譲渡(2017年)

- 皮膚用一般用医薬品の譲渡(2019年)

- 全社戦略におけるパーソナルケア事業の位置付け

- 美容部員によるカウンセリングを中心とした化粧品事業とは異なり、マスマーケティングを中心としたパーソナルケア事業は広告宣伝の負担が重い

- パーソナルケア事業の低価格帯商品は、国内新興企業との競争が激化し、収益性が低下

- CVCキャピタル・パートナーズへの売却

- 上記のような資生堂としての全社戦略、及びその中での当該事業の位置付けから、パーソナルケア事業の売却を決断

- 買い手候補先として、対象事業のポテンシャルを高く評価し、十分なマーケティング投資を行うことができると考えられるCVCキャピタル・パートナーズを選定

以上が、本件取引の背景・目的です。

スキーム

続いて、本件取引のスキームについてです。

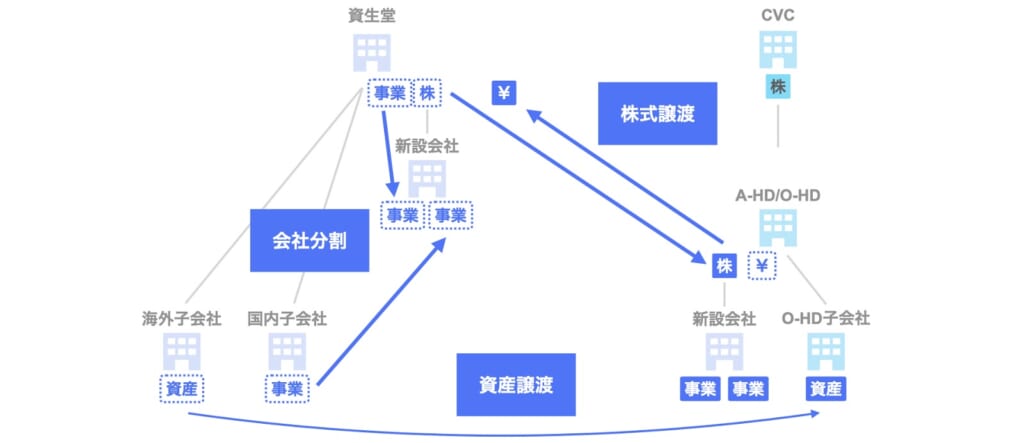

本件取引は、大きく次の2段階に整理することができます。

- 第一段階(国内):会社分割+株式譲渡

- 第二段階(海外):資産譲渡

以下、個別に検討していきます。

第一段階(国内):会社分割+株式譲渡

まず、第一段階として、国内における会社分割+株式譲渡です。

資生堂及びグループ会社が有する国内のパーソナルケア事業を新設会社に会社分割で譲渡し、CVCキャピタル・パートナーズは当該新設会社の株式を株式譲渡により取得します。

具体的なステップは、こちらの通りです。

- ステップ1. 新設会社の設立

資生堂は、本件取引の実施にあたり、会社分割(吸収分割)の主体となる新設会社を設立します。 - ステップ2. 会社分割(吸収分割)

資生堂及び国内子会社2社は、パーソナルケア事業を新設会社に会社分割(吸収分割)で譲渡します。 - ステップ3. 新設会社の株式譲渡

資生堂は、パーソナルケア事業を承継した新設会社の株式につき、買い手であるOriental Beauty Holding(O-HD)に譲渡します。 - ステップ4. 対価の支払

買い手であるOriental Beauty Holding(O-HD)は、売り手である資生堂に対し、パーソナルケア事業の対価として総額1,600億円を支払います。 - ステップ5. 資生堂による再出資

資生堂は、Oriental Beauty Holding(O-HD)の親会社であるAsian Personal Care Holding(A-HD)の株式を35%取得し、少数株主の立場からパーソナルケア事業に継続して関与します。なお、こちらの資生堂による株式取得の具体的な手法については、明記されいないため未詳です。

以上が、第一段階(国内):会社分割+株式譲渡の概要です。こちらの取引は、2021年7月1日に実施される予定とのことです。

第二段階(海外):資産譲渡

次に、第二段階(海外):資産譲渡についてです。

資生堂の複数の海外子会社が有するパーソナルケア事業については、各国・地域の法制度を踏まえ、資産譲渡等の手法により譲渡するとのことです。

なお、買い手はOriental Beauty Holding(O-HD)の子会社とのことです。

第二段階の資産譲渡の具体的なステップは、次の通りです。

- ステップ1. 資産譲渡

資生堂の海外子会社は、パーソナルケア事業に関わる資産を、買い手であるOriental Beauty Holding(O-HD)の子会社に譲渡します。 - ステップ2. 対価の支払

Oriental Beauty Holding(O-HD)の子会社は、本来的には資産の対価を支払うことになりますが、海外資産の譲渡対価については、第一段階ステップ4で支払われた対価1,600億円に含まれているものと考えられます。

以上が本件取引のスキームになります。

なお、会社分割や事業譲渡について詳しく知りたい方は、こちらの記事もご参照ください。

▽関連記事:株式譲渡とは?事業譲渡との違いやメリットデメリット

▽関連記事:会社分割とは?新設分割と吸収分割の違い【分社型/分割型】

まとめ

以上、今回はCVCキャピタル・パートナーズによる資生堂のパーソナルケア事業への投資事例をピックアップしました。

SOGOTCHA(ソガッチャ)では、毎週PEファンドが関わるM&A事例につきピックアップしていきますので、ぜひご覧ください。

なお、日本で活動するバイアウトファンド・メザニンファンドについて具体的に知りたい方は、こちらの資料をご参照ください。

▽関連資料:ファンドガイドブック

毎週のニュースをご覧頂くと分かる通り、PEファンドは頻繁にM&Aを行っています。このため、あなたも急にPEファンドと関わることになるかもしれません。

例えば、

- PEファンドの投資先について、自社に買収検討の打診があった。

- 自社のノンコア部門について、PEファンドから買収検討の打診があった。

- 自社のオーナーが、PEファンドへの会社の売却を検討しているらしい。

- 今度、PEファンドのExit案件のアドバイザリーをすることになった。

- 銀行から、成長資金の調達先としてPEファンドの紹介を受けることになった。

そのような場面で、もしご自身の横に立って一緒に交渉や検討を進めてくれるパートナーが必要と思われたなら、弊社までお問い合わせください。

弊社は、手の届くM&AアドバイザリーとしてSOGOTCHA MOA(ソガッチャモア)というM&Aアドバイザリーサービスを提供しています。

気になることがございましたら、ご遠慮なくご連絡ください。