目次

LBOはM&Aにおける買収手法のひとつで、対象会社の信用力に基づいて資金を調達して買収を行うという特徴があります。

この、「対象会社の信用力に基づく資金調達」を実現するため、

- 買収用特別目的会社(SPC)を設立し、

- SPCがエクイティを調達し、

- SPCがさらにLBOファイナンス(LBOローン)を調達し、

- SPCが対象会社を買収し、

- 最終的にSPCと対象会社が合併する

という、やや複雑なスキームをとります。

本記事では、このLBOスキームの5つのステップについて整理します。

なお、本記事は入門的な内容になっていますので、より詳しくLBOの全体像を知りたい方は、【図解】LBO(レバレッジドバイアウト)をどこよりも丁寧に解説をご覧ください。

また、本記事の内容はこちらの2つの動画でもご覧いただけます。

《執筆者》

PEファンド・M&Aアドバイザリーの実務経験があるSOGOTCHA(ソガッチャ)スタッフが執筆しました。

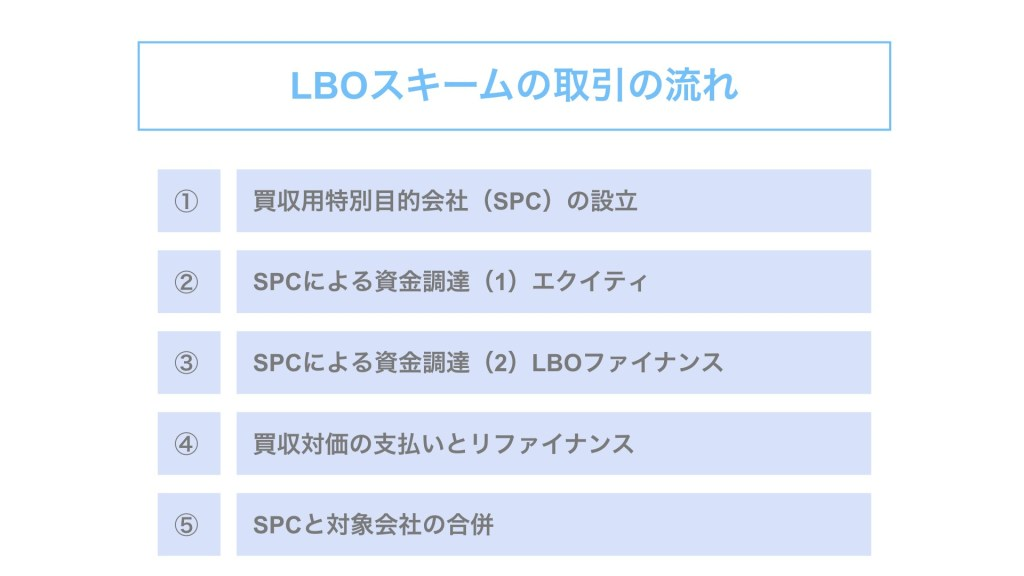

LBOスキームの流れ

冒頭で話した通り、LBOスキームは主に以下の5つのステップから成ります。

- ステップ1. 買収用特別目的会社(SPC)の設立

- ステップ2. SPCによる資金調達(1)エクイティ

- ステップ3. SPCによる資金調達(2)LBOファイナンス(LBOローン)

- ステップ4. 買収対価の支払いとリファイナンス

- ステップ5. SPCと対象会社の合併

以下、ステップの流れに沿って個別に検討していきましょう。

LBOステップ1. 買収用特別目的会社(SPC)の設立

LBOスキームを実現するために、まず買い手がSPCを設立します。

SPCは、最終的に対象会社と合併することになるため、株式会社として設立されます。

SPCの設立に際しては、買い手が一定の出資金を拠出することになります。

但し、SPCの設立の段階で予定している買収が最終的に実現するか否かは未確定です。

このため、SPCの設立の時点では出資金額は少額(1円など)に留め、買収を実施する段に至って必要金額を拠出するのが一般的です。

LBOステップ2. SPCによる資金調達(1)エクイティ

次に、SPCによる資金調達(1)エクイティについて検討します。

前述の通り、SPC設立の段階では、SPCには最低限の金額しか出資されていません。

このため、通常買収の前日、買い手はSPCに対して必要額を出資します。

通常、当該出資は普通株式(エクイティ)で為されます。

当該出資を経た後、次のステップ3で見る通り、買収の当日に金融機関からLBOファイナンスを調達することになります。

この点、エクイティがLBOファイナンスに先行することから、エクイティファーストと呼ばれます。

LBOステップ3. SPCによる資金調達(2)LBOファイナンス(LBOローン)

エクイティによる資金調達をした翌日、すなわち買収(クロージング)の当日に、SPCはLBOファイナンスを通じて金融機関から買収資金を調達します。

通常、LBOファイナンスはローン(借入金)であることから、LBOローンとも呼ばれます。

実務的には、クロージングの前日に買い手からSPCに送金されたエクイティの資金がSPCに入金されていることを確認し、また買収そのものに関わる前提条件(CP:Conditions precedent)が充足されていることを確認した上で、金融機関からSPCに対し、LBOファイナンスが提供(入金)されるのが一般的です。

LBOステップ4. 買収対価の支払いとリファイナンス

ここまで、買収を実施するために設立されたSPCは、エクイティとLBOファイナンスを通じて、M&Aを実施するために必要となる資金を調達しました。

「M&Aを実施するために必要となる資金」と書きましたが、その資金使途(使い道)は大きく2つあります。

- 資金使途①:買収対価の支払い

- 資金使途②:リファイナンス(既存借入金の返済)

以下、これらの内容につき、個別に検討します。

資金使途①:買収対価の支払い

SPCの調達した資金の使途の1つは、買収対価の支払いです。

SPCは株式譲渡や事業譲渡を通じて売り手から株式や事業を取得し、この株式や事業の取得対価として、調達した資金が使われます。

資金使途②:リファイナンス(既存借入金の返済)

SPCの調達した資金の2つ目の資金使途は、リファイナンス(既存借入金の返済)です。

SPCは、買収対価の支払いに加えて、買収の対象である対象会社の既存借入金を返済します。

この点、読者の方は少し引っかかるかもしれません。

「M&Aをするために、買収対価を支払うのは分かるけど、なんでわざわざリファイナンス(既存借入金の返済)をする必要があるのか」、と。

ここで、リファイナンスをする理由は、大きく2つあります。

- リファイナンスをする理由①:既存借入金に起因する理由

- リファイナンスをする理由②:LBOローンに起因する理由

以下、これらの点につき掘り下げて検討していきましょう。

リファイナンスをする理由①:既存借入金に起因する理由

リファイナンスをする1つ目の理由は、既存借入金に起因するものです。

銀行からの借入金には、「主要株主が変更となった場合、借入金を返済する」という趣旨の条文が入っている場合があります。

このように、株主(あるいは実質的なオーナーや親会社)が変更した際に、借入金の返済が求められるような条項をチェンジオブコントロール条項と言います。

チェンジオブコントロール(Change of Control)を略して、CoC(シーオーシー)などと呼ばれます。

既存借入金に当該条項が付されている場合、SPCによる対象会社の株式の取得に伴い、対象会社は借入金を返済する必要が生じます。

リファイナンスをする理由②:LBOローンに起因する理由

リファイナンスをする2つ目の理由は、LBOローンに起因するものです。

・・・記事で詳述していますが、LBOローン(LBOファイナンス)を調達する場合、LBOローンの出し手である金融機関から、対象会社の全資産への担保設定が要請されるのが一般的です。

この要請に対応するため、対象会社は既存借入金に関わる担保を全て解除する必要がありますが、担保解除のためには既存借入金を返済しなければなりません。

このように、LBOレンダーから全資産担保を要請されることにより、対象会社は既存借入金を返済します。

LBOステップ5. SPCと対象会社の合併

最後に、SPCと対象会社の合併について検討します。

SPCによる対象会社の株式取得後、SPCと対象会社は合併し、1つの新会社になります。

この合併も、LBOローンのレンダーである金融機関の要請に基づくものです。

ここで、LBOレンダーがSPCと対象会社の合併を要請する理由は、次の2つです。

- 合併する理由①:返済原資の確保

- 合併する理由②:構造的劣後関係の解消

それでは、これらの理由について検討していきましょう。

SPCと対象会社が合併する理由①:返済原資の確保

まず、合併の理由の1つ目として、返済原資の確保が挙げられます。

そもそもLBOローンは、対象会社の信用力に基づいてSPC宛に貸し出されているものです。

すなわち、あくまでLBOレンダーである金融機関が見ているのは対象会社の信用力で、SPCは資金調達の箱(受け皿会社)に過ぎません。

それを表すように、SPCは対象会社の株式と対象会社宛の貸付金(リファイナンスした貸付金)を有しているだけです。

一方、実際に返済原資となるキャッシュフローを生み出しているのは、対象会社です。

このため、SPCと対象会社が合併しない場合、SPCが借りているLBOローンの返済原資は、対象会社からSPCへの受取利息・配当や経営指導料など、限定的なものになります。

一方、SPCと対象会社が合併して新会社となった場合、新会社は現実にキャッシュフローを生み出す会社であり、またLBOローンは合併に伴いキャッシュフローを生み出す新会社が借り入れている状態になりますので、返済原資が制約されるという問題は解消されます。

以上が、LBOレンダーがSPCと対象会社の合併を求める理由の1つ目です。

SPCと対象会社が合併する理由②:構造的劣後関係の解消

続いて、合併する理由の2つ目として、構造的劣後関係の解消が挙げられます。

SPCと対象会社が合併しない場合、SPCと対象会社の2つの法人が存続することになります。

この場合、LBOローンは対象会社の信用力に基づいて貸し出されたにも関わらず、LBOレンダーはあくまでSPCの債権者であり、対象会社に対しては直接の債権債務関係は有しません。

このため、対象会社との関係で、LBOレンダーは対象会社の直接の債権者(対象会社の取引先など)に比べ、劣後することになります。

このことを、構造的劣後関係と言います。

SPCと対象会社が合併し1つの新会社となることで、LBOレンダーも新会社の直接の債権者となり、構造的劣後関係が解消されます。

まとめ

さて、今回はLBOスキームの5つのステップに沿って解説してきました。

本記事の内容はこちらの2つの動画でもご覧いただけますので、ぜひあわせてご覧ください。

SOGOTCHAでは、オンラインでM&Aの相談を受け付けています。

PEファンド・M&Aアドバイザリーの実務経験があるSOGOTCHA(ソガッチャ)スタッフがサポートしますので、ぜひお気軽にご相談ください。