目次

M&Aには様々な手法がありますが、その中でも事業譲渡は代表的な手法の1つです。

事業譲渡の最大の特徴は、一部の事業のみを譲渡できるという点です。

今回は、同じくM&Aの代表的な手法である株式譲渡と比較しながら、事業譲渡のメリットとデメリットについて紹介します。

《執筆者》

PEファンド・M&Aアドバイザリーの実務経験があるSOGOTCHA(ソガッチャ)スタッフが執筆しました。

事業譲渡とは

事業譲渡とは、売り手から買い手に対し、事業を譲渡することです。

事業譲渡はM&Aの代表的な手法の一つですが、その最大の特徴は一部の事業のみを譲渡できることです。

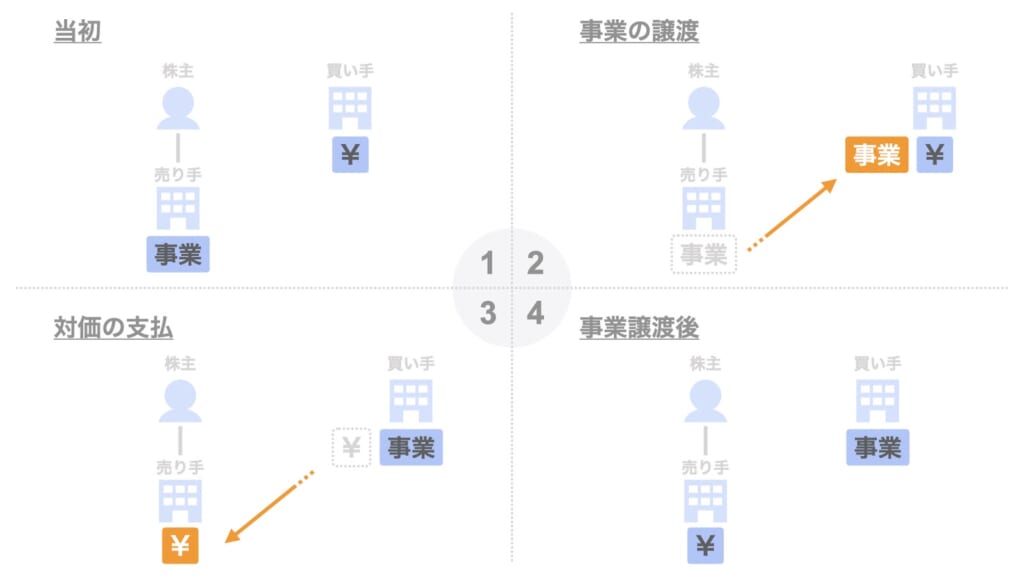

事業譲渡における当事者や取引の流れは、以下の通りです。

事業譲渡における主な当事者

事業譲渡における主な当事者は、以下の3者です。

- 売り手 = 事業を保有する会社

- 取引対象 = 事業

- 買い手 = 事業を譲り受ける法人

事業譲渡は、取引対象が事業であることもさることながら、売り手が事業を保有する会社自身であることも、株式譲渡との比較では重要なポイントです。

事業譲渡の取引の流れ

売り手である会社が、買い手に対し事業を譲渡します。

同時に、買い手は、売り手である元々事業を保有していた会社に対し株式の対価を支払います。

その際、譲渡対象となる資産や負債を個別に特定し、譲渡します。

株式譲渡とは

一方、株式譲渡とは、売り手から買い手に対し、株式を譲渡することです。

M&Aには様々な手法がありますが、その中でも株式譲渡は最も一般的な手法です。

株式譲渡における当事者や取引の流れは、以下の通りです。

株式譲渡における主な当事者

株式譲渡における主な当事者は、以下の3者です。

- 売り手 = 株主

- 取引対象 = 株式、及び株式を発行している会社そのもの

- 買い手 = 株式を譲り受ける個人 or 法人

株式譲渡の場合、会社そのものが取引対象となるため、会社(=株式)を保有している株主が売り手となります。

一方、前述の事業譲渡の場合の売り手は会社です。

この違いは、各スキームを比較する上で重要なポイントです。

株式譲渡の取引の流れ

売り手である株主が、買い手に対し自身が保有する株式を譲渡し、同時に、買い手は売り手に対し株式の対価を支払います。

株式の譲渡に伴い、会社に対する権利も売り手から買い手に移転します。

事業譲渡のメリット

事業譲渡のメリットについて、売り手と買い手それぞれの立場から考えていきましょう。

売り手

事業譲渡における売り手のメリットとして、主に次の3つが挙げられます。

- 一部の事業だけを譲渡できる

- 譲渡する資産や負債を個別に特定することができる

- 会社を残すことができる

以下、各項目について詳しく検討します。

一部の事業だけを譲渡できる

事業譲渡最大のメリットは、一部の事業だけを譲渡できる点です。

例えばコア事業に集中するためノンコア事業を切り離したり、赤字事業を売却して会社の再建を図ったりとする場合などが考えられます。

一方、株式譲渡の場合は会社を丸ごと譲渡することになるため、ある特定の事業だけを切り離すことはできません。

譲渡する資産や負債を個別に特定することができる

上記メリットとも一部重複しますが、事業譲渡の場合、譲渡対象となる資産や負債を個別に特定することができます。

言い換えると、自社に残しておきたい資産を個別に特定することができるというメリットがあります。

会社を残すことができる

もし運営している事業を全て売却する場合においても、事業譲渡のスキームを利用すれば、法人を残すことができます。

事業譲渡後、新たな事業を始めたり、資産管理会社としたりするなどの構想がある場合は、新たに会社を設立する手間を省略することができます。

一方、株式譲渡の場合は会社という箱も買い手に譲り渡すことになります。

買い手

続いて、買い手にとってのメリットも整理しましょう。

主に、次の3つが挙げられます。

- 一部の事業だけを譲り受けることができる

- 簿外債務などのリスクを遮断できる

- 従業員の承継について、採用の自由がある

これらについても、以下、個別に検討します。

一部の事業だけを譲り受けることができる

売り手のメリットとも重複しますが、一部の事業だけを譲り受けることができるということは、買い手にとってもメリットがあります。

例えば、自社の事業とシナジーのある事業だけを譲り受けることなどができます。

簿外債務などのリスクを遮断できる

事業譲渡の場合は譲渡対象となる資産や負債を個別具体的に特定するため、原則として簿外債務などのリスクを遮断することができます。

一方、株式譲渡の場合は会社を丸ごと承継することになるため、会社が抱えるリスクもそのまま引き継ぐことになります。

従業員の承継について、採用の自由がある

事業譲渡の場合、元の会社を退職して新たな会社(買い手)に再就職することになります。

すなわち、買い手には採用の自由があるため、承継対象となる従業員を任意に選択することができます。

株式譲渡の場合は、繰り返しになりますが、会社を丸ごと承継することになるため、従業員も全員そのまま承継することになります。

事業譲渡のデメリット

さて、続いて事業譲渡のデメリットについても確認していきましょう。

いずれも事業譲渡のメリットと表裏一体ではありますが、改めて整理します。

売り手

- 手続きが煩雑で手間がかかる

- 負債や債務が残る場合がある

以下、各項目について詳しく見ていきましょう。

手続きが煩雑で手間がかかる

事業譲渡の場合、取引対象の事業の個別の資産や負債などについて、事業譲渡契約を締結し、譲渡対象を特定する必要があります。

それに加え、個別の引渡・通知・同意の取得などが必要です。

例えば、債務の移転においては債権者の個別の承諾が必要ですし、契約の承継においては契約の相手方の個別の同意が必要です。

また、労働契約の承継においても、承継対象となる従業員から個別に同意を得る必要があります。

一方、株式譲渡は、通常は株式譲渡契約1つで完結するため、事業譲渡は株式譲渡と比べると手続きが煩雑です。

負債や債務が残る場合がある

前述の買い手のメリットで触れた通り、承継する負債や債務も個別に特定されるため、キャッシュフローを生み出す事業だけを譲渡し、負債や債務は自社に残る場合があります。

ただし、事業譲渡後に会社にキャッシュが残る場合(譲渡対価>会社に残る負債)は、メリットのところでも述べた通り、新たな事業を始めたり、資産管理会社としたりすることもできます。

一方、事業再生などの局面で、Good-Bad分離と呼ばれる方法が用いられるケースもあります。

Good-Bad分離とは、キャッシュフローを生み出している事業(Good事業)のみを新会社に移転し、その他の事業や負債(Bad事業)は元の会社に残し、Good事業の譲渡によって得た対価で既存の負債や債務を返済した後、会社を精算する方法です。

買い手

- 手続きが煩雑で手間がかかる

- 許認可の再取得が必要

これらについても、以下、個別に検討します。

手続きが煩雑で手間がかかる

売り手のデメリットで確認した通り、事業譲渡は株式譲渡に比べて手続きが煩雑です。

これは買い手にとってもデメリットと言えるでしょう。

許認可の再取得が必要

事業譲渡の場合、許認可は原則承継されません。

これは、事業の許認可を所有しているのは法人であり、事業譲渡後も許認可は売り手である会社に残るためです。

よって、事業譲渡後、買い手側で新たに許認可を取得してからでないと事業を再開することができません。

事業譲渡の注意点

最後に、事業譲渡における注意点についても触れておきましょう。

売り手サイドの注意点としては、株式譲渡に比べて個人の手取り額が少なくなる可能性がある点です。

その理由は、事業譲渡の場合は会社が事業譲渡対価を受領するため、それを個人株主が自己株買いや配当で吸い上げようとすると、総合課税などにより、実質的な売り手である個人株主として税務上不利になるためです。

一方、買い手サイドの注意点としては、事業譲渡は原則的には簿外債務を遮断できるスキームではありますが、事業に起因した潜在債務については遮断できないリスクがある点です。

この点については、留意が必要です。

まとめ

さて、今回は事業譲渡に注目して、そのメリットとデメリットについて紹介しました。

事業譲渡は手続きはやや煩雑ですが、譲渡する事業や資産を個別に特定できるスキームです。また、事業譲渡と似たスキームとして会社分割もありますが、事業譲渡と会社分割の違いについては【図解】会社分割と事業譲渡の違い!各スキームを比較しますの記事で紹介していますので、ぜひあわせてご覧ください。