目次

後継者がいない、個人事業としてやっている、赤字や債務超過に陥ってしまった、・・・

そのような場合でも、その事業に魅力を見出してくれる買い手を見つけることができれば、M&Aによって第三者に事業承継をできる可能性があります。

本記事では、M&Aによる事業承継に成功した14の事例を紹介します。

14の事例は、それぞれ以下のような内容のものとなっています。

また、各事例については、

- 関係者

- 経緯

- M&A取引

- その後

の4つの観点から検討していきます。

なお、本記事の内容はこちらの動画でもご覧いただけます。

《執筆者》

PEファンド・M&Aアドバイザリーの実務経験があるSOGOTCHA(ソガッチャ)スタッフが執筆しました。

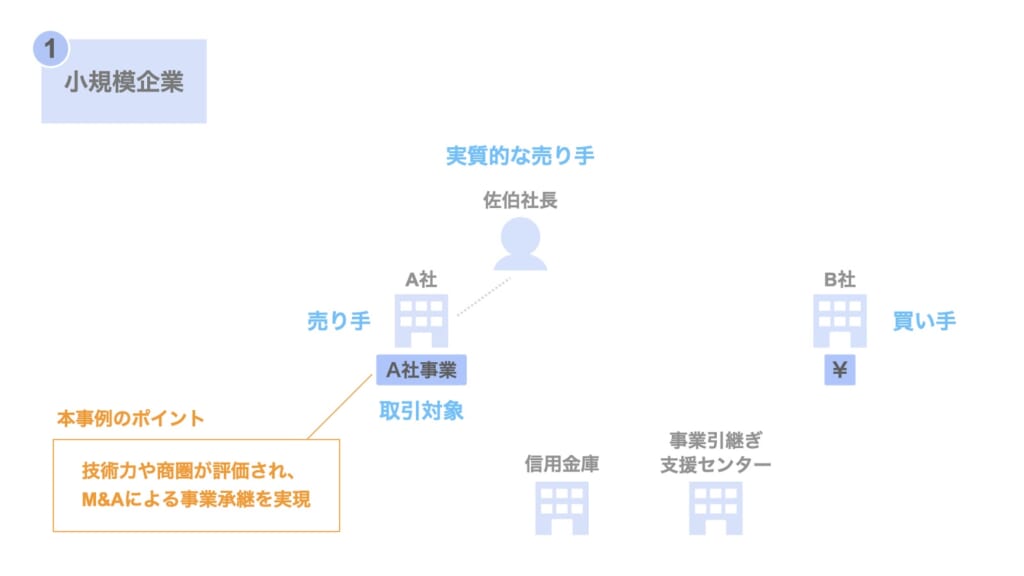

M&Aによる事業承継成功事例(1)小規模企業

最初の事例は、小規模企業がM&Aによって事業承継を成功させた事例です。

関係者から順に見ていきましょう。

関係者

- 売り手:計測機器の製造業者であるA社(売上高3,000万円)

- 売り手の関係者:A社の代表である佐伯社長

- 買い手:計測機器の施工・メンテナンス業者であるB社(売上高5億円)

- 取引対象:A社の計測機器の製造事業

- 関与した支援機関①:最初に佐伯社長の相談に乗った地元の信用金庫

- 関与した支援機関②:M&A取引をサポートした事業引継ぎ支援センター

なお、本件のM&Aのスキームは、事業譲渡です。

経緯

次に、M&Aに至る経緯についてです。

A社の佐伯社長は、10年前の先代経営者の他界に伴い、A社の代表に就任しました。

但し、代表に就任した10年前の時点で、既に65歳を超えていました。

その後、佐伯社長は、業績の伸び悩みや従業員の高齢化を背景に、A社の廃業を検討するも、取引先に迷惑はかけられないと、事業の継続を決断し、地元の信用金庫に相談しました。

すると、同信用金庫から、M&Aの公的機関である事業引継ぎ支援センターの紹介を受けることになります。

佐伯社長は、A社の事業規模や財務状況から、M&Aによる事業承継は難しいと考えていましたが、相談は無料とのことなので、とりあえず事業引継ぎ支援センターに相談してみることにしました。

M&A取引

すると、佐伯社長の予想に反し、事業引継ぎ支援センターから、A社の買い手候補として4社の紹介を受けることになります。

その内、2社と面談し、A社の技術力や商圏を高く評価したB社へのM&Aを決断します。

A社は、事業譲渡のスキームにより事業をB社に譲渡し、M&Aによる事業承継が完了しました。

その後

M&A取引実施後も、A社の製品は熟練の技術が必要であったことからA社の従業員は引き続き雇用され、また、取引先との関係から佐伯社長はB社の顧問として事業に関わっているとのです。

M&Aによる事業承継成功事例(2)個人事業主

2つ目の事例として、個人事業主がM&Aによる事業承継を成功させた事例について検討していきましょう。

関係者

- 売り手:靴小売業を営む田中氏(売上高4,000万円)

- 買い手:創業希望者である佐藤氏

- 取引対象:田中氏が営む靴小売業

- 関与した支援機関①:田中氏の事業承継のきっかけを作った商工会

- 関与した支援機関②:M&A取引をサポートした事業引継ぎ支援センター

- 関与した支援機関③:買い手の買収資金を拠出した金融機関

なお、本件のM&Aのスキームは、事業譲渡です。

経緯

次に、M&Aに至った経緯についてです。

売り手である田中氏は、当時72歳であり、引退を考えていたものの、親族に後継者もいなかったため、廃業を検討していました。

そんな中、田中氏は商工会議所の経営指導員から事業承継の個別説明会の案内を受け、その場で、個人事業主もM&Aで事業を譲渡したという話を聞きました。

田中氏は、自分が育てた事業を志ある人に継いでもらえればと考え、M&Aを検討します。

そして、事業引継ぎ支援センターに相談し、買い手候補先を探すこととなりました。

M&A取引

田中氏は、事業引継ぎ支援センターから、買い手候補として創業希望の佐藤氏の紹介を受けます。

両者は意気投合し、M&Aによる事業の売買につき決断します。

但し、買い手の佐藤氏は買収資金の全てを自己資金でまかなうことができなかったため、複数の金融機関からの協調融資(いわゆるシンジケートローン)により、資金を調達しました。

売り手の田中氏は、事業譲渡により田中氏の靴小売事業を譲渡し、買い手の佐藤氏は、金融機関から調達した資金により、事業譲渡の対価を支払い、M&Aによる事業承継が完了しました。

その後

M&Aによる事業承継の完了後、買い手の佐藤氏は事業承継補助金の交付も受け、積極的に事業を拡大し、また売り手の田中氏も、引き続き従業員として佐藤氏をサポートしているとのことです。

M&Aによる事業承継成功事例(3)家族経営

3つ目の事例は、家族経営の企業がM&Aによって事業を承継した事例です。

関係者

- 売り手:寿司・懐石料理店を営むA社(売上高3,500万円)

- 従業員5名のうち、3名が親族である家族経営の会社

- 売り手の関係者:A社の代表である宇田川氏

- 買い手:レジャー業を営むB社(売上高50億円)

- 買い手の関係者:B社の代表である加藤社長

- 取引対象:明示はされていないが、A社の株式と推察される

- 関与した支援機関:地元の信用金庫

なお、M&Aのスキームについて明示されていませんが、後述の通り第三者割当増資と推察されます。

経緯

次に、M&Aに至る経緯についてです。

A社の代表である宇田川氏は、厨房設備の老朽化に伴い、設備の更新を検討していました。

しかし、設備の更新には多額の費用がかかることが分かり、宇田川氏も自身の年齢から、多額の借入を負うことに抵抗を感じていました。

また、家族からも反対されたことから、廃業を考えていました。

そこで、お店の常連であった地元の信用金庫の担当者に相談したところ、飲食業への参入を検討していたB社をスポンサーとして紹介されました。

M&A取引

これまで家族経営を行ってきた宇田川氏は当初、第三者がスポンサーとなることに抵抗を感じていましたが、B社の加藤社長と面談を重ねる中で、信頼関係を構築していきました。

宇田川氏は、家族経営の維持を条件としてB社から資金援助を受けることとし、またその見返りとして、飲食店経営のノウハウをB社に提供するという業務提携の合意に至りました。

ここで、具体的なM&Aスキームの明示はありませんが、B社から資金援助を受けたことから、A社の株式を新たにB社に発行する第三者割当増資のスキームが採られたのではないかと推察されます。

その後

M&A取引実施後、A社は宇田川氏の希望通り家族経営を維持しつつ、B社からの資金援助を受け、老朽化した店舗設備を更新し、内装等も新装することができました。

また、B社と協働しグルメサイトなどでPRした結果、新規顧客やインバウンドによる外国人観光客の獲得にも成功しているとのことです。

M&Aによる事業承継成功事例(4)M&Aプラットフォーム

4つ目の事例として、M&Aプラットフォームを利用した事例を検討していきましょう。

関係者

- 売り手:個別指導学習塾のA社(売上高5,000万円)

- 売り手の関係者:A社の代表である小山氏

- 買い手:創業希望者である三宅氏

- 取引対象:A社が営む個別指導学習塾事業

- 関与した支援機関①:小山氏が最初に相談した顧問税理士

- 関与した支援機関②:M&A取引をサポートしたM&Aプラットフォーム

なお、M&Aのスキームは、事業譲渡が採用されています。

経緯

次に、M&Aに至る経緯について見ていきましょう。

売り手であるA社の代表である小山氏は、年齢や持病などを理由に、自身で事業を継続することに限界を感じ、廃業を検討していました。

一方、塾の生徒や保護者から塾の存続を望む声も多く、小山氏は顧問税理士に相談しました。

すると、廃業以外の選択肢として、M&Aの可能性が示唆されました。

M&A取引

顧問税理士からはM&A専門業者を紹介されましたが、アドバイザリー手数料などのコスト面で折り合いませんでした。

このため、低コストでM&Aを実現できる手段を探していたところ、インターネット上で買い手候補先を探すことができるM&Aプラットフォームを見つけました。

小山氏がM&Aプラットフォームを利用したところ、複数の買い手候補先からM&Aの打診があり、その中から、塾講師の経験があり、学習塾経営の創業希望者であった三宅氏と出会いました。

三宅氏は30代の会社員でしたが、小山氏は同氏の人柄や能力があれば、塾の子供達を安心して任せることができると考え、事業譲渡のスキームによってA社事業のM&Aによる事業承継を実施するに至りました。

当該M&Aは、M&Aプラットフォームを利用したことで、低コストで実現することができました。

その後

M&A実施後、売り手であるA社の代表者であった小山氏は、塾経営の経験がない三宅氏をサポートしつつ、セカンドライフを送っているとのことです。

M&Aによる事業承継成功事例(5)フランチャイズ

5つ目の事例として、フランチャイズ事業の承継事例につき、検討していきましょう。

関係者

- 売り手:コンビニエンスストアをフランチャイズで営む野原氏(売上高1億5,000万円)

- 野原氏は個人事業主

- 買い手:創業希望者である山田氏

- 取引対象:野原氏が営むコンビニエンスストア事業

- 関与した支援機関:M&A取引のきっかけを作り、取引をサポートした事業引継ぎ支援センター

なお、M&Aのスキームは、事業譲渡です。

経緯

次に、M&Aに至った経緯についてです。

売り手である野原氏は20年に亘りコンビニを運営してきましたが、体調不良もあり、引退を決断しました。

一方、コンビニの従業員の雇用は継続したいと考えていたところ、事業引継ぎ支援センターからのダイレクトメールをきっかけに、同センターに相談を決意しました。

M&A取引

野原氏は、事業引継ぎ支援センターの後継者人材バンクを利用することにしました。

後継者人材バンクとは、事業引継ぎ支援センター内の事業のひとつで、後継者不在の小規模事業者と起業希望者をマッチングさせるものです。

後継者人材バンクを通じて、複数の買い手候補の紹介を受けた中から、定年後の起業を希望していた山田氏への事業承継を決断しました。

また、フランチャイズ継続を望んでいたコンビニ本部にとっても、事業継続は歓迎すべきものであり、同本部からの後押しもあり、当該M&Aは、約1ヶ月でのスピード成約となりました。

その後

M&A取引実施後、コンビニ運営の肩の荷が下りた野原氏は体調も快方に向かい、また、コンビニの従業員も離職することなく、同コンビニは引き続き同地区で親しまれているとのことです。

M&Aによる事業承継成功事例(6)赤字の事例

6つ目の事例として、赤字の企業がM&Aによって事業承継を成功させた事例について見ていきましょう。

関係者

- 売り手:ホテル事業を営むA社(売上高10億円)の経営者である斎藤氏

- 買い手:同業のB社(売上高50億円)

- 取引対象:斎藤氏が有するA社の株式(すなわち、A社そのもの)。

- 関与した支援機関は、A社の顧問税理士、

- 及び、M&A取引をサポートしたM&A専門業者です。

なお、M&Aのスキームは、株式譲渡が採用されました。

経緯

次に、M&Aに至る経緯についてです。

斎藤氏はA社の創業者であり、業界でも評判の経営者でした。

しかし、近年は競合他社の増加により、3期連続で経常損失を計上していました。

また、後継者の一人息子は病気で亡くなっていました。

75歳となった斎藤氏は、M&Aで事業を残したいと考え、顧問税理士に相談するに至りました。

M&A取引

斎藤氏は、顧問税理士からM&A専門業者を紹介されました。

当該M&A専門業者からB社の紹介を受けたところ、B社は、A社の知名度やサービス品質、教育体制、従業員の質などを高く評価しました。

これを好感した斎藤氏は、A社をB社に承継することを決断します。

株式譲渡のスキームにより、斎藤氏の保有するA社株式をB社に譲渡し、また、B社から株式の対価を受け取り、M&Aによる事業承継が実現しました。

なお、A社の株式譲渡に伴い、斎藤氏は退職慰労金も受け取っています。

その後

斎藤氏は、株式譲渡の対価と退職慰労金によって相応の資金を確保することができ、引退後の現在は、悠々自適な日々を送っているとのことです。

この事例のように、たとえ自社が赤字であっても、その事業内容に魅力があれば、M&Aを通じて、会社を第三者に事業承継する余地はあります。

M&Aによる事業承継成功事例(7)債務超過

7つ目の事例として、債務超過に陥っていた企業がM&Aによる事業承継を成功させた事例につき、検討していきましょう。

関係者

- 売り手:卸売業を営むA社(売上高12億円)

- 売り手の関係者:A社の代表の鈴木氏

- 買い手:卸売業を営むB社(売上高30億円)

- 取引対象:A社の卸売事業

- 関与した支援機関①:鈴木氏の知人の弁護士

- 関与した支援機関②:事業再生を支援した中小企業再生支援協議会

- 関与した支援機関③:M&A取引をサポートしたM&A専門業者

なお、M&Aのスキームは、事業譲渡です。

経緯

次に、M&Aに至った経緯についてです。

A社は、鈴木氏の父親が創業した会社であり、鈴木氏は2代目の経営者です。

しかし、父親の時代に調達した金融機関借入が20億円に上り、A社は大幅な債務超過の状態に陥っていました。

また、A社は、金融機関への返済に資金繰りが圧迫され、新規投資の余力もありませんでした。

鈴木氏は、このままではA社が破綻すると懸念し、知人の弁護士に事業再生の相談をしました。

M&A取引

A社は、事業再生を進めるべく、公的機関である中小企業再生支援協議会を活用することとなりました。

また、鈴木氏は弁護士からM&A専門業者の紹介を受け、同社に買い手候補先(スポンサー)の探索を依頼しました。

この結果、買い手候補先であるB社が見つかりました。

B社は、A社の販路や知名度を高く評価し、事業譲渡のスキームにより、A社の事業を承継しました。

また、A社の鈴木氏は、A社の金融機関借入に個人保証(経営者保証)がありましたが、経営者保証に関するガイドラインにしたがって経営者保証を外し、当面の生活費と自宅を残すことができました。

その後

鈴木氏は、経営者保証に関するガイドラインを活用することで破産を免れ、現在は自身で新たなビジネスの立ち上げを目指しているとのことです。

この事例のように、たとえ自社が債務超過であっても、その事業内容に魅力があれば、M&Aを通じて会社を第三者に事業承継する余地はあります。

M&Aによる事業承継成功事例(8)後継者不在

8つ目の事例として、後継者が不在だった企業がM&Aを利用して第三者に事業を承継した事例につき、検討していきましょう。

関係者

- 売り手:建設業を営むA社(売上高1億円)の代表である北澤氏

- 買い手:建設業を営むB社(売上高10億円)

- 取引対象:A社の株式(すなわち、A社そのもの)

- 関与した支援機関:M&Aのきっかけとなり、取引をサポートした事業引継ぎ支援センター

なお、M&Aのスキームは、株式譲渡です。

経緯

次に、M&Aに至る経緯について、見ていきましょう。

A社は、北澤氏の父が創業した会社であり、北澤氏は2代目の経営者でした。

北澤氏は、自身が65歳を超えたこともあり、同業他社で働く長男に事業承継を打診したところ、長男はA社の業績不芳や経営者保証への不安から、会社の承継を拒否しました。

従業員の中にも経営を任せられる者がおらず、A社は後継者不在の状況でした。

このため、北澤氏は廃業を検討していたところ、事業引継ぎ支援センターからのダイレクトメールをきっかけに、M&Aによる事業承継について知るに至りました。

M&A取引

事業引継ぎ支援センターが同業のB社にA社について紹介したところ、A社のベテラン職員の技術力は評判であったため、B社はA社へのM&Aを決断しました。

当該M&Aは、前述の通り株式譲渡のスキームによって実施されました。

すなわち、A社の北澤氏は、保有するA社の株式をB社に譲渡し、B社は、北澤氏に対して株式の対価を支払い、M&A取引を実行しました。

その後

B社は、人手不足の中A社のベテラン従業員を確保できたことで、職人の育成、及び事業の拡大を図ることができました。

また、北澤氏も顧問として、職人の育成に寄与しているとのことです。

M&Aによる事業承継成功事例(9)タイミングが重要

9つ目の事例として、タイミングが重要となった事例につき、検討していきましょう。

関係者

- 売り手:ギフト用品販売のA社(売上高2億円)

- 売り手の関係者①:A社の創業者かつ会長である竹橋氏

- 売り手の関係者②:A社の現社長であり、竹橋氏の婿養子である上原氏

- 買い手:ギフト用品販売を営むB社(売上高9億円)

- 取引対象:A社の事業

- 関与した支援機関①:地方銀行

- 関与した支援機関②:M&A取引をサポートした事業引継ぎ支援センター

なお、M&Aのスキームは、事業譲渡です。

経緯

次に、M&Aに至る経緯について見ていきましょう。

A社は、竹橋氏が創業者・会長であり、90歳になっても実権を握っていました。

このため、婿養子・現社長の上原氏は、発言権がありませんでした。

また、A社は、近年は時流に乗れず、2期連続で経常赤字に陥っていました。

社長の上原氏は、経営意欲を失いつつあり、危機感を持った竹橋氏も渋々了承の上、地方銀行から事業引継ぎ支援センターの紹介を受け、同センターにA社の譲渡(M&A)の相談を行うこととなりました。

M&A取引

事業引継ぎ支援センターが買い手候補先として他地域の同業であるB社に打診したところ、B社はA社の営業地域への進出を希望しており、A社をM&Aする意思を固めました。

一方、A社は業績と資金繰りが悪化し、事業の継続が危ぶまれていました。

竹橋氏は、取引先と従業員のことを第一に考え、早期の資金決済を条件に、当初提示を受けていた金額よりも相当低い金額でM&Aに応諾しました。

その後

竹橋氏は、取引先に迷惑をかけず、また従業員の雇用継続も図れたことに満足しつつも、決断が遅れたため低額での譲渡となった点については、後悔の念が残った事例でした。

M&Aによる事業承継成功事例(10)従業員の雇用継続

10番目の事例として、従業員の雇用継続を条件にM&Aによる事業承継を実施した事例についてです。

関係者

- 売り手:メッキ加工業を営むA社(売上高2億円)

- 売り手の関係者:A社の代表である隅田氏

- 買い手:溶接加工業を営むB社(売上高10億円)

- 取引対象:A社の事業

- 関与した支援機関①:M&Aのきっかけとなった顧問税理士

- 関与した支援機関②:M&Aの取引をサポートしたM&Aプラットフォーム

なお、本件のM&Aのスキームは、事業譲渡です。

経緯

次に、M&Aに至る経緯についてです。

A社は、代表者である隅田氏が80歳近くとなる中、親族・従業員に後継者がおらず、M&Aによる外部承継を検討すべく、顧問税理士に相談しました。

M&A取引

A社は、顧問税理士の勧めにより、M&Aプラットフォームを活用しました。

複数の買い手候補が見つかる中、他地域で溶接加工業を営むB社がありました。

B社は、A社の職人の技術力を評価し、自社の溶接加工業とA社のメッキ加工業にシナジーがあると考え、A社に対するM&Aを決断しました。

また、A社及び隅田氏は、従業員の雇用継続を条件に、譲渡額は譲歩しました。

この結果、事業譲渡のスキームにより、A社からB社へのM&Aによる事業承継が実現しました。

その後

B社は、A社との約束通り、従業員を継続雇用しました。

また、B社は当該M&Aを機に人事制度改革・働き方改革を進め、待遇改善を実現したとのことです。

M&Aによる事業承継成功事例(11)売り手の継続関与

11番目の事例として、売り手の継続関与を条件に事業を承継した事例につき、検討していきましょう。

関係者

- 売り手:家具等製造業を営むA社(売上高3億円)の代表である大野氏

- 買い手:家具等製造業を営むB社(売上高60億円)

- 取引対象:A社の株式(すなわち、A社そのもの)

- 関与した支援機関:M&Aのきっかけとなり、取引をサポートした事業引継ぎ支援センター

なお、本件のM&Aのスキームは、株式譲渡です。

経緯

次に、M&Aに至る経緯について見ていきましょう。

A社の代表である大野氏は、65歳となり後継者もいないことから、事業引継ぎ支援センターに対し、買い手候補先の探索を打診しました。

一方、大野氏はA社の事業内容に愛着があり、引き続き事業に関与したいと考えていましたが、他人に譲った後も事業に関わらせてもらうことは難しいだろうと、半ば諦めていました。

M&A取引

A社は良い製品を作ると業界で評判であったため、買い手候補先のB社はすぐに見つかりました。

A社とB社のトップ面談に際し、大野氏は「譲渡後も事業に関与したい。その代わり、株式価格については譲渡してもいい」とB社に打ち明けました。

B社は、A社の生産体制に大野氏の技術力が重要であると認識しており、大野氏の提案を受け入れ、非常勤(週3日勤務)での技術指導を依頼しました。

これにより、株式価格は若干減額しましたが、株式譲渡のスキームを通じて、M&Aによる事業承継が実現しました。

その後

大野氏は、希望通りA社の事業に引き続き関与しており、週4日間ある休日は、夫婦水入らずの時間を楽しんでいるとのことです。

M&Aによる事業承継成功事例(12)従業員の反対

次に、12番目の事例として、従業員の反対があった事例につき、検討していきましょう。

関係者

- 売り手:中古厨房機器販売業を営むA社(売上高1億円)の代表である小林氏

- 買い手:厨房機器販売業を営むB社(売上高20億円)

- 取引対象:A社の株式(すなわち、A社そのもの)

- 関与した支援機関①:M&Aのきっかけとなった顧問の公認会計士

- 関与した支援機関②:M&A取引をサポートしたM&Aプラットフォーム

なお、本件のM&Aのスキームは、株式譲渡です。

経緯

次に、M&Aに至った経緯についてです。

A社の属する中古厨房機器市場は市況が厳しく、A社も前期から赤字に転落していました。

そのような状況下、A社代表の小林氏は、資産が残っている段階での廃業を検討していました。

小林氏が顧問の公認会計士に相談したところ、高額の廃業費用や従業員への影響などを踏まえ、廃業ではなく、M&Aによる外部承継の提案を受けました。

M&A取引

顧問の公認会計士は、M&Aプラットフォームを活用し、買い手候補を探索しました。

この結果、他県で新品厨房機器の販売事業を営むB社が見つかりました。

B社も、厳しい市場環境の中で生き残る手段としてM&Aを検討しており、A社とB社の双方のニーズは合致しました。

これに対し、A社の従業員の一部は「B社に買収されると、自分たちは解雇される」と誤解し、M&Aに反対しました。

そこでB社は、A社の小林氏と共同で従業員説明会を開催し、会社の将来のためのM&Aであり、従業員の雇用を守る旨も丁寧に説明しました。

この結果、従業員全員からの理解が得られました。

これに基づき、株式譲渡のスキームを通じて、M&Aによる事業承継が実現しました。

その後

B社は、約束通りA社の従業員の雇用を守り、事業を継続しているとのことです。

M&Aによる事業承継成功事例(13)事業の一部の譲渡

13番目の事例として、事業の一部のみを譲渡した事例につき、検討していきましょう。

関係者

- 売り手:製造業及び小売業を営むA社(売上高8億円)

- 売り手の関係者:A社の代表の伊藤氏

- 買い手:製造業を営むB社(売上高10億円)

- 取引対象:A社の小売事業

- 関与した支援機関:顧問税理士

なお、本件のM&Aのスキームは、事業譲渡です。

経緯

次に、M&Aに至った経緯についてです。

A社は、製造事業と小売事業の2つの事業を営んでいました。

製造事業は大幅な赤字の不採算部門である一方、小売事業は黒字で業績は堅調でした。

A社の代表の伊藤氏は、製造事業のみの廃業を検討したこともありましたが、数千万円の廃業費用が見込まれることから、決断できずにいました。

そのような中、伊藤氏も70歳となり、後継者もいないことから、顧問税理士にM&Aによる外部承継について相談したところ、製造業を営むB社の紹介を受けるに至りました。

M&A取引

B社は、A社の小売事業の独自性・流通網に大きな魅力を感じる一方、製造事業は不採算部門と認識し、小売事業のみの取得を希望していました。

このため、A社は事業譲渡のスキームにより、小売事業のみをB社に譲渡しました。

その後

A社は小売事業を譲渡して受領した対価によって製造事業の廃業費用を捻出し、伊藤氏は、A社を解散・清算して無事に閉じることができました。

M&Aによる事業承継成功事例(14)廃業からM&Aヘ

最後に、14番目の事例として、廃業からM&Aへシフトして事業承継を成功させた事例についてです。

関係者

- 売り手:製造業営むA社(売上高5億円)の代表である青田氏

- 買い手:同じく製造業を営むB社(売上高30億円)

- 取引対象:A社の株式(すなわち、A社そのもの)

- 関与した支援機関:M&Aの取引をサポートしたM&A専門業者

なお、M&Aのスキームは、株式譲渡です。

経緯

次に、M&Aに至る経緯について見ていきましょう。

A社代表の青田氏は、A社の創業以来40年、同社の発展に全力を尽くしてきました。

しかし、親族や従業員に後継者はおらず、創業からA社を二人三脚で支えてきた妻を亡くしたことをきっかけに、A社の事業継続の気力を失い、廃業を検討し始めていました。

そのような状況下、知人から紹介されたM&A専門業者に相談したところ、M&Aによる外部承継という選択肢があることを知りました。

青田氏は、元々従業員や取引先には迷惑をかけたくないと考えており、また、亡き妻と一緒に大きくしたA社を残したいとの思いから、M&Aによる事業承継を決意しました。

M&A取引

A社は、地元では優良企業として知られており、すぐに同地域のB社から声がかかりました。

青田氏は、株式譲渡のスキームにより、A社をB社に譲渡し、事業承継を実現しました。

その後

青田氏は、妻との思い出が詰まったA社を残すことができ、嬉しく思っているとのことです。

なお、青田氏はB社から顧問としてA社に残ることを打診されましたが、その誘いを断り、外からA社の発展を祈っているとのことです。

まとめ

今回は、M&Aでの事業承継に成功した14の事例を紹介しました。

なお、今回取り上げた事例は、経済産業省が策定した中小M&Aガイドラインの参考資料に掲載されているものにつき、弊社でスキーム等を整理したものです。

また、本記事の内容はこちらの動画でもご覧いただけます。

SOGOTCHA(ソガッチャ)では、オンラインでM&Aの相談を受け付けています。

PEファンド・M&Aアドバイザリーの実務経験があるSOGOTCHA(ソガッチャ)スタッフがサポートしますので、ぜひお気軽にご相談ください。