目次

M&Aの取引に先立ち実施するデューディリジェンス(DD)。

大量の資料を何となく眺めるだけでは意味がありません。

DDの目的は、問題点(検出事項)を把握することと、それら検出事項への対応策を検討することです。

どのような観点でDDに臨むべきか、DDで検出されたことについてどのように対応すべきかについてまとめました。

《執筆者》

PEファンド・M&Aアドバイザリーの実務経験があるSOGOTCHA(ソガッチャ)スタッフが執筆しました。

デューディリジェンスとは

デューディリジェンスとは、M&Aの買い手が、売り手や対象会社に対して実施する調査のことを意味します。

日本語では買収監査、英語ではDue diligenceといいます。

実務上はデューディリやデューデリ、DD(ディーディー)などと略して呼ばれることが多いです。

以下、本記事ではデューディリジェンス、もしくはDDという表現を使用します。

ここで、M&Aの全体の流れにおけるDDの位置付けを整理しておきましょう。

M&Aは、次のような流れで実施されます。

- 準備

- 打診

- 初期検討

- 基本合意

- DD

- 最終契約

- 取引実行

DDは、基本合意を結んだ後、売り手や対象会社を精査し、最終的な判断をすることを目的に実施します。

精査するポイントとしては、

- 本当にこの会社を買収していいのか?

- 買収価格は妥当か?取引条件に反映させるべきことはないか?

- M&Aスキーム(取引形態)は妥当か?

- 買収前に対応すべきことはあるか?(プレクロ事項)

- 買収後に対応すべきことはあるか?(ポスクロ事項)

などです。

小規模なM&Aでは簡易的なDDで済ませてしまうケースもありますが、それでも相応の労力やコストがかかります。

また、売り手及び対象会社にとっても資料の提出や質問への回答など、相当の負担が生じます。

すなわち、DDは売り手と買い手の両者の協力が不可欠な作業となります。

そのため、基本合意の段階で独占交渉期間やDDへの協力について規定することで、DDの実効性を確保するのがベターです。

デューディリジェンスの目的

冒頭にも述べましたが、DDの目的は、大きく2つあります。

1つは、問題点(検出事項)を把握すること。

もう1つは、それら検出事項への対応策を検討することです。

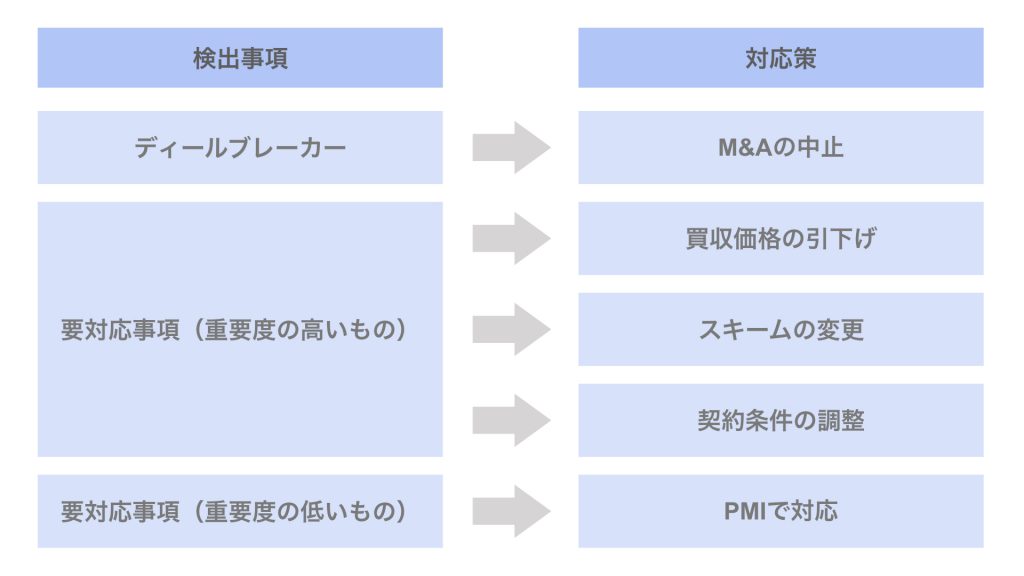

検出事項を重要度に応じて区分すると、ディールブレーカー・重要度が高い要対応事項・重要度が低い要対応事項の3つに分けられます。

そして、それらの対応策をまとめると、下表のようになります。

| 問題点(検出事項)の把握 | 検出事項への対応策 |

| ディールブレーカー | M&Aの中止 |

| 重要度が高い要対応事項 | 取引条件の再調整 |

| 重要度が低い要対応事項 | PMIで対応 |

ディールブレーカーとは、M&Aの案件を中止せざるを得ないような重要な事項のことです。

買い手は、誤ったM&Aを実施してしまうことを避けるべく、絶対にディールブレーカーを見逃してはいけません。

ディールブレーカーは、大きく次の2つに分類できます。

- 対象会社や事業に起因するもの

- M&Aの目的に起因するもの

対象会社や事業に起因するものの例として、

- 対象会社が本来必要な許認可を取得していない場合

- 法規制の変更により今後の事業継続性が見込めない場合

など、会社や事業そのものに問題があるケースが挙げられます。

一方、M&Aの目的に起因するものの例として、

- 市場シェアの拡大を目的としていたものの、独占禁止法の規制により、当該M&Aの実現が不可能であることが確認された場合

など、対象会社自身に法的な問題はないものの、買い手の側で見込んでいたM&Aの目的を達成できないようなケースが挙げられます。

このようなディールブレーカーが検出された場合、当該M&A案件の検討を進めることが難しいため、通常はそこでM&Aは中止となります。

重要度が高い要対応事項とは、M&A取引を中止するまではいかなくても、一定の対応が必要となる事項のことです。

要対応事項が検出された場合は、取引価格やスキームなどの取引条件を再調整する必要があります。

要対応事項の具体例として、例えば残業代の未払いなどが検出された場合、収益悪化やキャッシュ減少の要因として、価格条件の再検討が行われます。

あるいは、退任するオーナー社長への依存度が大きい場合、引継期間の延長を検討することもあります。

実務上は、これらの条件の調整が最大の争点となります。特に、価格の引き下げが必要な場合は、ハードな交渉になることもあります。

重要度が低い要対応事項とは、重要度が低く、PMIの対応で十分な検出事項のことです。

影響が軽微であると判断すれば、クロージングまでに対応する必要はなく、クロージング後のPMIの段階で対応することで事足ります。

これらの問題事項を検出し、適切な対応を検討するのがDDの目的です。

デューディリジェンスの種類

DDの内容として、中心となるのは次の3つです。

- 財務税務DD

- 法務DD

- ビジネスDD

なお、法務DDは弁護士に、財務税務DDは公認会計士や税理士に依頼するのが一般的です。

ビジネスDDは、買い手自身で行ったり、コンサルティング会社に依頼したりするケースがあります。

以下、各DDのポイントについて、それぞれ見ていきましょう。

デューディリジェンスのポイント

財務税務DDのポイント

先ほどDDの目的を整理しましたが、財務税務DDにおいても、問題事項の把握とそれら問題事項への対応策を検討することを目的としています。

DDの結果、ディールブレーカーが検出されず、M&Aが中止にならなかったとすると、重要なのは要対応事項への対応です。

この点について、財務税務DDの観点から次の3つに区分して考えてみましょう。

- 価値評価に関する事項

- スキームに関する事項

- 最終契約書に関する事項

価値評価に関する事項については、残業代の未払いや追徴課税など企業価値評価に影響する項目が検出された場合、再度企業価値を算出します。価値評価に関する事項は極めて重要なため、慎重な検討が必要です。

スキームに関する事項については、DDで検出されたリスクを遮断できるスキームへの変更を検討します。例えば、株式譲渡のスキームを想定していたところ、DDで簿外債務が検出された場合、事業譲渡のスキームに変更することで、簿外債務の遮断を試みることができます。

最終契約書に関する事項については、例えば、価格調整条項が設定されていて、調整項目として運転資本が用いられる場合、どの勘定科目を用いるかなどの詳細については財務税務DDの結果を踏まえて決定します。

なお、問題事項への対応として、クロージング前に対応すべき内容と、クロージング後に対応すべき内容に区別できます。

例えば、価格や最終契約書に関連し、取引条件に影響するものはクロージング前の対応が必要です。

一方、取引条件に影響しないものは、クロージング後に対応します。

法務DDのポイント

法務DDにおいても、考え方は財務DDと同様です。

最重要事項はディールブレーカーの把握ですが、検出された要対応事項への対応策の検討も重要なポイントです。

この点について、法務DDの観点からも次の3つの区分で考えることができます。

- 価値評価に関する事項

- スキームに関する事項

- 最終契約書に関する事項

これらの中で、法務DDにおいては最終契約書に関する事項が特に重要です。

DD検出事項に対する、最終契約書における対処の方法は主に4つあります。

- 取引実行の前提条件(CP)

- 表明保証

- 誓約事項(プレクロ、ポスクロ)

- 補償

取引実行の前提条件(Conditions precedent:CP)とは、M&Aの実施に先立ち対処が必要となるような重大な検出事項については、その検出事項への対応がなされない場合、そもそもM&Aを行わないという強い条件です。例えば、M&Aに伴う株主の変更により許認可の再取得が必要な場合、許認可の有無は事業を継続するにあたり重要な事項のため、許認可の再取得をCPとして設定することがあります。

表明保証(Representations and warranties)とは、財務諸表の正確性や簿外債務の不存在などについて、売り手から買い手に対して表明・保証するものです。例えば、DDにより一定額の簿外債務が見つかった場合、この簿外債務について取引条件の交渉材料とすると同時に、他の簿外債務がない旨を表明保証で規定することがあります。なお、表明保証に違反した場合は、損害賠償の対象となるのが一般的です。

誓約事項は、クロージング前のプレクロ(プレクロージング)事項と、クロージング後のポスクロ(ポストクロージング)事項に分けられますが、いずれも、ある当事者から相手方に対し、一定の義務の履行を誓約するものです。プレクロ事項のうち、特に重要なものは前述のCPとして規定されます。ポスクロ事項としては、例えば売り手の引継ぎの義務や競業避止義務などが規定されます。

補償は、クロージング時点で不確定な要因について、その要因が確定したタイミングで売り手から買い手に対し、一定額を補償する旨を規定するものです。例えば、法務DDの検出事項として未払残業代や訴訟が発見されたとします。いずれも相応の金額になりそうではあるものの、クロージング時点では金額の確定が難しく、また売り手との交渉で買収金額の引下げ余地も無い場合、補償条項で対応することが考えられます。なお、期間や金額が無制限な補償条項が規定されてしまうと、売り手としてはクロージング後かなりの期間が過ぎてから補償義務が生じる恐れもあるため、補償条項における期間や金額については、一定の上限が定められるのが一般的です。

なお、価値評価やスキームに関する事項については、財務DDと同様の考え方です。

ビジネスDDのポイント

ビジネスDDでは、外部環境や内部環境の分析を実施するのが一般的です。

但し、ビジネスDDの方法については、業種や会社の方針などにより、買い手ごとに方法が大きく異なります。

まず、外部環境分析においては、マクロ→業界→個社の順で、広い方から狭い方へと分析を落とし込んでいくケースが一般的ですが、それぞれ代表的な手法として、以下の3つが挙げられます。

- PEST分析…マクロを把握するためのツール。以下の各分野の事象が対象会社にどのような影響を与えるのかを分析する

- 政治(Politics)

- 経済(Economy)

- 社会(Society)

- 技術(Technology)

- ファイブフォース分析…業界としての魅力を把握するためのツール。以下5つの観点から、対象会社が属する業界について分析する

- 売り手の交渉力

- 買い手の交渉力

- 新規参入の脅威

- 代替品の脅威

- 競合他社の状況

- 3C分析…対象会社の置かれている状況を把握するためのツール。以下3つの観点から分析する

- 自社(Company)

- 顧客(Customer)

- 競合(Competitor)

内部環境分析の代表的な手法は、次の2つです。

- バリューチェーン分析…対象会社の事業活動を機能別に分解し、どこで付加価値が生み出されているのか、対象会社の強みや弱みはどこにあるのかを分析する

- VRIO分析…対象会社の事業内容について以下の4つの観点から分析し、対象会社の強みや競合他社に対する優位性を分析する

- 価値(Value)

- 希少性(Rarity)

- 模倣可能性(Imitability)

- 組織(Organization)

また、外部・内部環境分析を整理するツールとして、SWOT分析というものもあります。

- SWOT分析…以下4点をマトリックスにし、分析結果を整理する

- 機会(Opportunity)…外部環境分析で把握したプラス要素

- 脅威(Threat)…外部環境分析で把握したマイナス要素

- 強み(Strength)…内部環境分析で把握したプラス要素

- 弱み(Weakness)…内部環境分析で把握したマイナス要素

以上の分析を踏まえた上で、事業計画の数値に落とし込んでいきます。

インタビュー

DDの一環として、対象会社の経営陣や従業員にインタビューを実施することもあります。

マネジメントインタビュー

マネジメントインタビューとは、経営陣(マネジメント)に対するインタビューのことです。

DDの一環で実施され、事業内容や経営方針についてヒアリングを実施します。

また、オーナー企業の場合はオーナー(株主)とマネジメント(経営者)が同一であることが多いため、マネジメントインタビューは経営陣かつ売り手へのインタビューとなります。

キーマンインタビュー

キーマンインタビューとは、会社の業績を左右する特定のキーパーソンに対するインタビューのことです。

キーパーソンにヒアリングし、確認・検証する内容として、例えば以下のようなものが挙げられます。

- M&A後も会社に残る意向があるか

- 業務は見える化できそうか

- 後任社長となり得るか(社長を外部から招聘しない場合)

キーパーソンがM&A後も会社に残る意向があるかどうかという点について、例えば、特定のスーパーセールスパーソンに会社の業績が依存しているような極端なケースでは、スーパーセールスパーソンの離職が会社業績の悪化につながるリスクがあります。

また、仮に会社に残ってくれたとしても、キーパーソンの業務がキーパーソンのみに帰属した属人的なものであり、キーパーソンの業務の見える化ができない場合、会社の業績を左右する重要な部分がキーパーソン任せになってしまいます。最悪の場合、会社の主導権を実質的にキーパーソンに握られてしまう場合もあります。

M&Aによって現社長が退任する場合、後任が必要です。後任社長の選定方法としては、外部から招聘するか、内部昇格させるかの2つが主な選択肢です。内部昇格させる場合、キーパーソンがその候補者となり得ますが、社長に適した人物かどうか、また、キーパーソン自身に社長となる意思があるかどうか、などの点について確認する必要があります。

実務者インタビュー

実務者インタビューとは、対象会社の実務者に対するインタビューのことです。

営業や購買、経理や総務などの実務的な面についてヒアリングを実施します。

オーナー社長の場合は細かい部分まで把握していることもありますが、やはり実務面は現場の社員に聞いた方がより詳細に理解できるケースも多いため、可能であれば実施したい項目です。

ただし、M&Aを検討しているという情報は限られた社員にしか開示されていないケースもあるため、実務者インタビューは必ずしも頻繁に実施できるわけではないことはご留意ください。

まとめ

さて、今回はDDの目的とポイントについて取り上げました。

DDの実施に際しては弁護士や公認会計士などの専門家へ依頼することが一般的ですが、小規模なM&A案件についてはコストの制約から依頼できないケースもあると思います。

SOGOTCHAでは、スポットのご相談も可能です。PEファンド・M&Aアドバイザリーの実務経験があるスタッフがサポートしますので、お気軽にご相談ください。