目次

M&Aには様々な手法がありますが、その中でも株式譲渡は最も一般的な手法です。

その最大の理由として、手続きがシンプルで、スピーディな取引が可能だということが挙げられます。

今回は、同じくM&Aの代表的な手法である事業譲渡と比較しながら、株式譲渡のメリットとデメリットについて紹介します。

《執筆者》

PEファンド・M&Aアドバイザリーの実務経験があるSOGOTCHA(ソガッチャ)スタッフが執筆しました。

株式譲渡とは

株式譲渡とは、売り手から買い手に対し、株式を譲渡することです。

M&Aには様々な手法がありますが、その中でも株式譲渡は最も一般的な手法です。

その最大の理由として、手続きがシンプルで、スピーディな取引が可能だということが挙げられます。

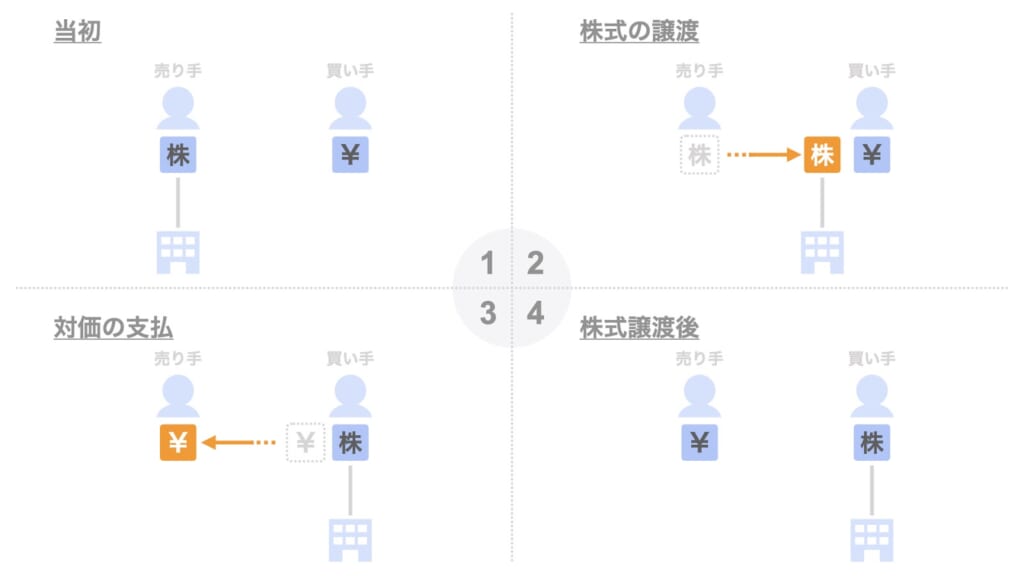

株式譲渡における当事者や取引の流れは、以下の通りです。

株式譲渡における主な当事者

株式譲渡における主な当事者は、以下の3者です。

- 売り手 = 株主

- 取引対象 = 株式、及び株式を発行している会社そのもの

- 買い手 = 株式を譲り受ける個人 or 法人

株式譲渡の取引の流れ

売り手である株主が、買い手に対し自身が保有する株式を譲渡し、同時に、買い手は売り手に対し株式の対価を支払います。

株式の譲渡に伴い、会社に対する権利も売り手から買い手に移転します。

事業譲渡とは

事業譲渡とは、売り手から買い手に対し、事業を譲渡することです。

株式譲渡と同様、事業譲渡もM&Aの代表的な手法の一つです。

ただし、詳細は後述しますが、株式譲渡に比べて手続がやや煩雑になるため、特に懸念事項がなければ株式譲渡を採用するのが一般的です。

事業譲渡における当事者や取引の流れは、以下の通りです。

事業譲渡における主な当事者

事業譲渡における主な当事者は、以下の3者です。

- 売り手 = 事業を保有する会社

- 取引対象 = 事業

- 買い手 = 事業を譲り受ける法人

事業譲渡の取引の流れ

売り手である会社が、買い手に対し事業を譲渡し、同時に、買い手は売り手に対し株式の対価を支払います。

株式譲渡のメリット

株式譲渡のメリットについて、売り手と買い手それぞれの立場から考えていきましょう。

売り手

株式譲渡における売り手のメリットとして、主に次の3つが挙げられます。

- 手続きがシンプルで、スピーディな取引も可能

- 株式を効率的に現金化できる

- 従業員の雇用を維持できる

以下、各項目について詳しく見ていきましょう。

手続きがシンプルで、スピーディな取引も可能

株式譲渡は、株式譲渡契約を締結し、それに基づき株式譲渡を実行することで手続きが完了します。

一方、事業譲渡は、取引対象である事業の個別の資産や負債について、譲渡対象となるものを特定する必要があります。加えて、個別の引渡・通知・同意取得なども必要です。

すなわち、株式譲渡の方が、手続が比較的簡易であると言えます。

手続きがシンプルなため、急ぎ取引を行いたい場合でも、他のスキームに比べてスピーディに進めることができる可能性があります。

手続きについて、例えば、契約の承継の場合を考えてみます。

株式譲渡の場合は、株式譲渡に伴い、契約も含めた会社ごと売り手から買い手に移転します。

一方、事業譲渡の場合は、契約を移転させるためには契約相手方の個別の承諾が必要があり、手間も時間もかかります。

ただし、株式譲渡の場合でも、個別の契約にチェンジオブコントロール条項がある場合は、債権者の承諾を取得するなどの一定の対応が必要になるので注意してください。

なお、チェンジオブコントロール条項とは、株主の変更時などに、契約終了や債務履行などが求められる条項のことです。

株式を効率的に現金化できる

冒頭の関係者のところで確認した通り、株式譲渡における売り手は株主です。

例えば株主がオーナー社長だった場合など、株式譲渡によって自身の保有する株式を現金化することができます。

一方、事業譲渡では取引対象は事業、売り手はその事業を保有する会社となるため、株式譲渡の対価は会社が受領します。

事業譲渡後、オーナー社長が配当などで資金を吸い上げる場合でも、節税などの観点から株式譲渡の方が有利です。

従業員の雇用を維持できる

株式譲渡の場合、従業員も当然に承継されるため、従業員は新たな株主のもとで雇用されることになります。ただし、その後将来的に解雇されるリスクはあります。

一方、事業譲渡の場合は、元の会社を退職して新たな会社(買い手)に再就職することになります。すなわち、買い手には採用の自由があるため、必ず全ての従業員が再就職できるとは限りませんが、再就職後に解雇されるリスクは比較的低いと言えます。

買い手

続いて、買い手にとってのメリットも整理しましょう。

主に、次の3つが挙げられます。

- 手続きがシンプルで、スピーディな取引も可能

- 会社全体に対する権利を取得できる

- 許認可を承継できる

これらについても、以下、個別に検討します。

手続きがシンプルで、スピーディな取引も可能

売り手のメリットでも確認した通り、株式譲渡は事業譲渡に比べて手続きがシンプルです。

これは買い手にとってもメリットと言えるでしょう。

会社全体に対する権利を取得できる

株式譲渡に伴い、買い手は会社全体に対する権利を取得します。

すなわち、売り手が保有していた権利の全てについて、当然に買い手に承継されます。

このように、他人の権利義務を一括して承継することを包括承継と呼びます。

一方、事業譲渡の場合は承継する権利を個別に特定し、承継します。

すなわち、買い手が取得する権利はあくまで取得した事業に関連するもののみで、売り手である会社が他の事業において有していた権利には及びません。

このような承継方法を個別承継と呼びます。

許認可を承継できる

株式譲渡の場合、許認可も当然に承継されます。

よって、株式譲渡後も継続して事業を行うことができます。

ただし、例外的に承継されない許認可もあるため、要件を個別に確認するようにしてください。

一方、事業譲渡の場合、許認可は原則承継されません。

これは、事業の許認可を所有しているのは法人であり、事業譲渡後も許認可は売り手である会社に残るためです。

よって、事業譲渡後、買い手側で新たに許認可を取得してからでないと事業を再開することができません。

株式譲渡のデメリット

さて、続いて株式譲渡のデメリットについても確認していきましょう。

いずれも株式譲渡のメリットと表裏一体ではありますが、改めて整理します。

売り手

買い手にとってリスクがある場合は採用されない

今まで見てきた通り、株式譲渡は手続きがシンプルで非常に使い勝手の良いスキームですが、買い手にとっては、後述のような簿外債務の承継など、一定のリスクが伴います。

よって、場合によっては買い手が株式譲渡を嫌がるケースもあります。

買い手

リスクも引き継いでしまう

株式譲渡の場合、会社を丸ごと承継することになるため、簿外債務も引き継ぐことになります。

一方、事業譲渡の場合は譲渡対象となる資産や負債を個別具体的に特定するため、原則的には簿外債務などのリスクを排除することができます。

また、売り手のメリットと表裏一体ではありますが、従業員の承継に関し、買い手として従業員を選択できないということもリスクになり得ます。

株式譲渡の注意点

最後に、株式譲渡における注意点を2つ確認しておきましょう。

1つは、株券の引き渡しや株主名簿の書き換えなどについては、所有権の移転や対抗要件をきちんと備えておくことです。

なお、対抗要件は株券の有無などによって異なります。

| 対会社への対抗条件 | 第三者への対抗条件 | |

| 株券を発行する定めの無い会社 | 株主名簿の書き換え | 株主名簿の書き換え |

| 株券発行会社会社 | 株主名簿の書き換え | 株券の占有 |

それから、きちんと権利を有している株主から株式を取得できているかということについて、確認する必要があります。

例えば、実は売り手以外に株主がいて、その株主が権利を主張してくる可能性も考えられるからです。

この点、過去の売買(株式譲渡)が適切に為されているかを確認すべきでしょう。

まとめ

さて、今回は株式譲渡に注目して、そのメリットとデメリットについて紹介しました。

株式譲渡は手続きがシンプルですが、買い手にとっては一定のリスクを伴うスキームです。

また、株式譲渡と事業譲渡以外にも、合併や会社分割など、様々なM&Aスキームが存在します。

迷った際には、お問い合わせフォームからお気軽にご相談ください。