目次

M&Aで最も気にかかること、それは価格ではないでしょうか?

売り手にとっては、事業の承継や従業員の雇用維持、屋号の維持なども気にかかるところかと思います。買い手としても、買収後の連携やシナジーの実現など、M&Aをした後の事業計画で頭がいっぱいかもしれません。

それでも、M&Aの売り手及び買い手が気にする点として最も多いのは、価格だと思います。

M&Aは、会社や事業を取引対象とする特殊性はありますが、価格の考え方として一定のものが存在しています。その知識を持った上でM&Aの交渉に臨むか否かは、自身にとって有利な価格での取引の実現だけでなく、そもそものM&Aの成否にも影響します。

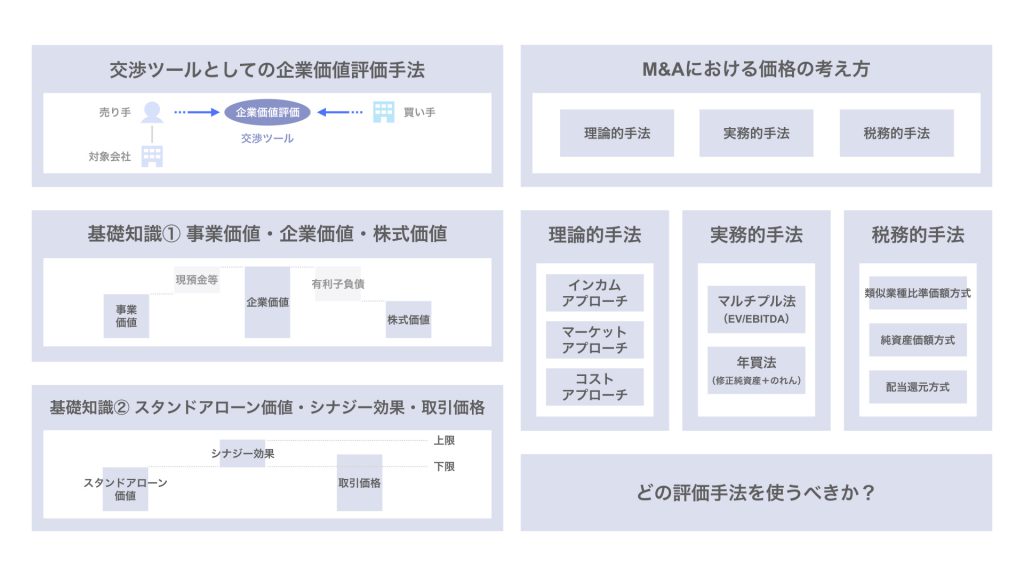

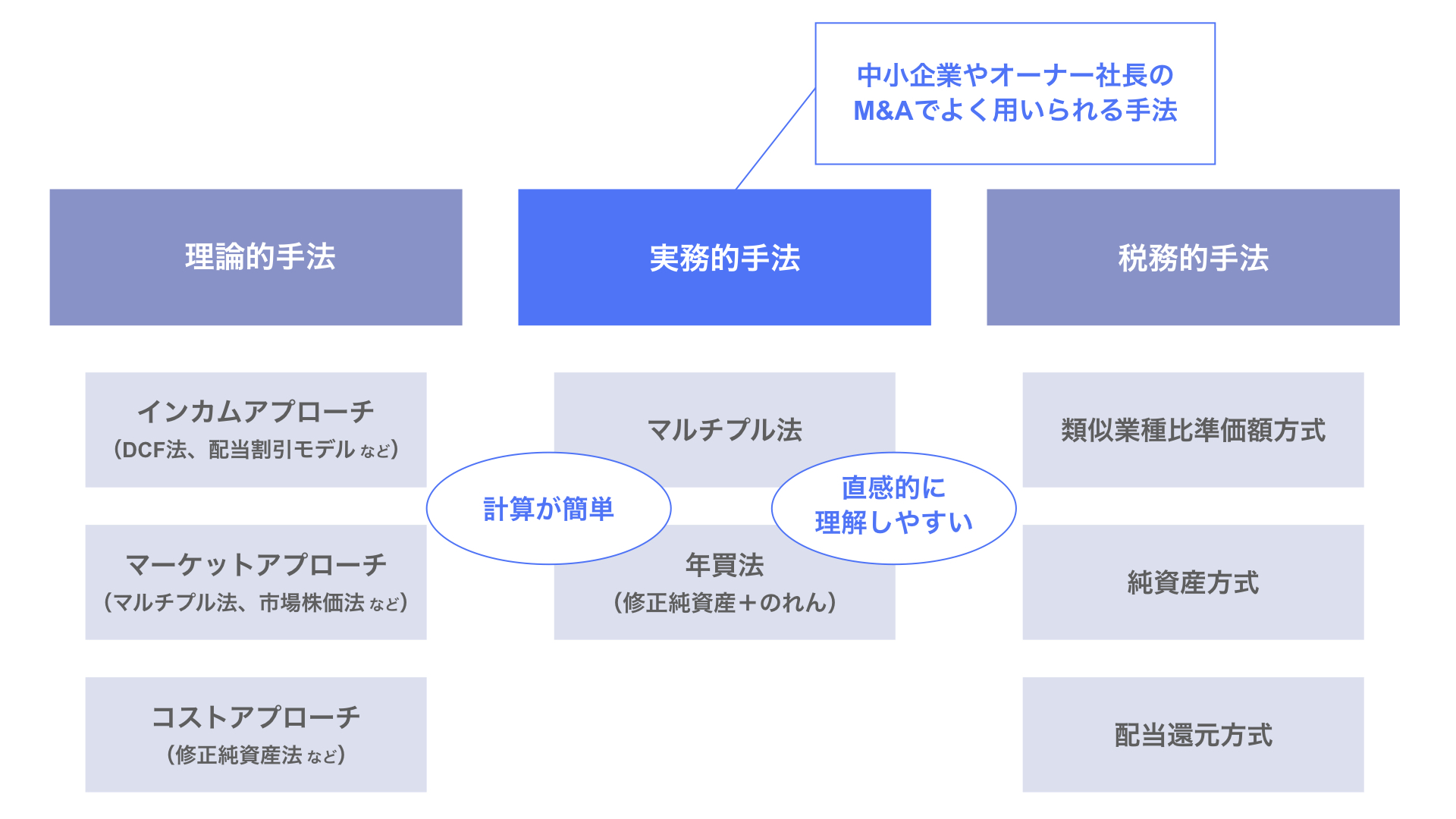

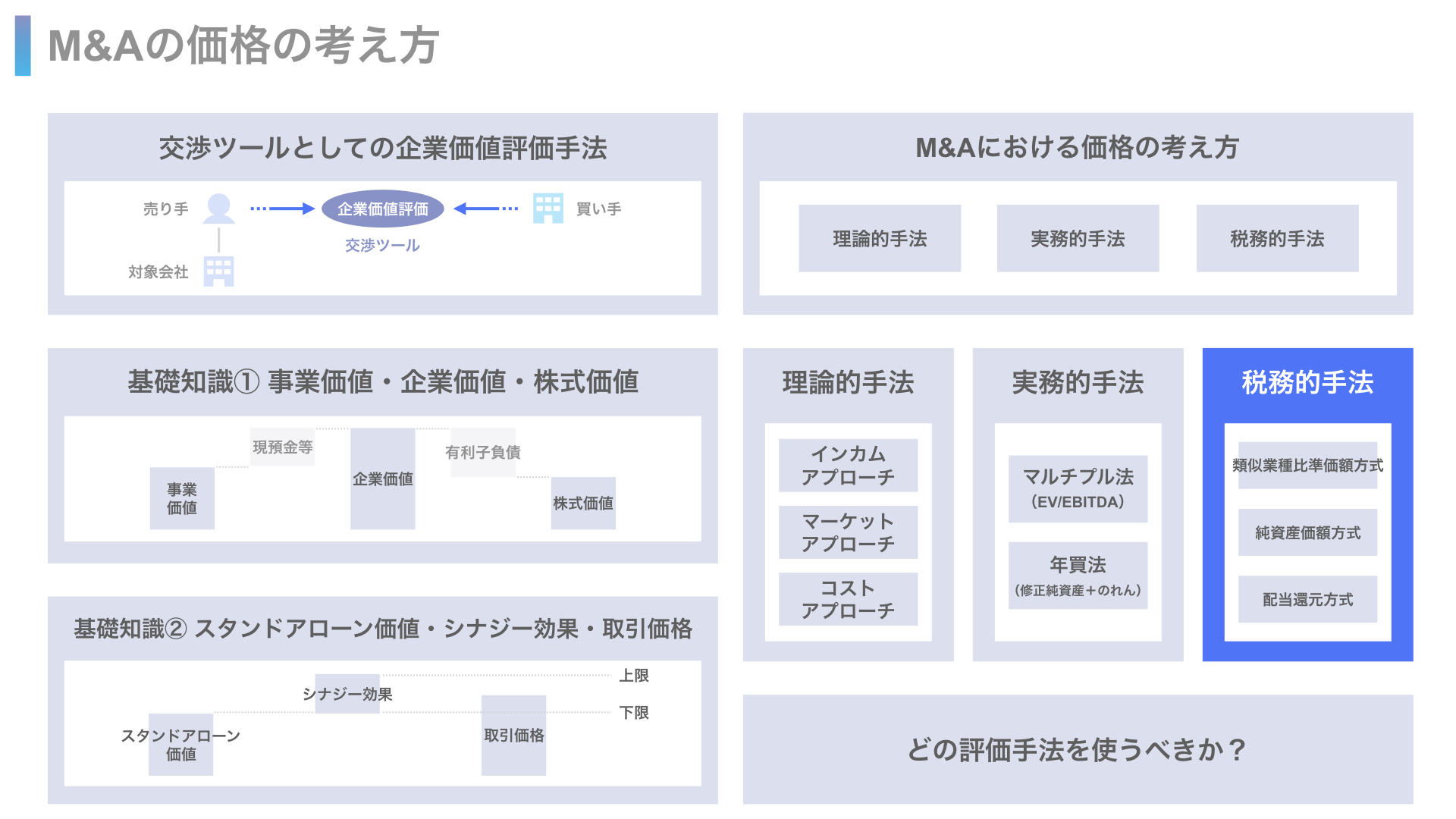

本記事では、M&Aにおける価格の考え方につき、理論的・実務的・税務的手法の3つに整理し、その概要及びポイントをまとめました。

なお、本記事の内容はこちらの動画でもご覧いただけます。

《執筆者》

PEファンド・M&Aアドバイザリーの実務経験があるSoGotcha!(ソガッチャ)スタッフが執筆しました。

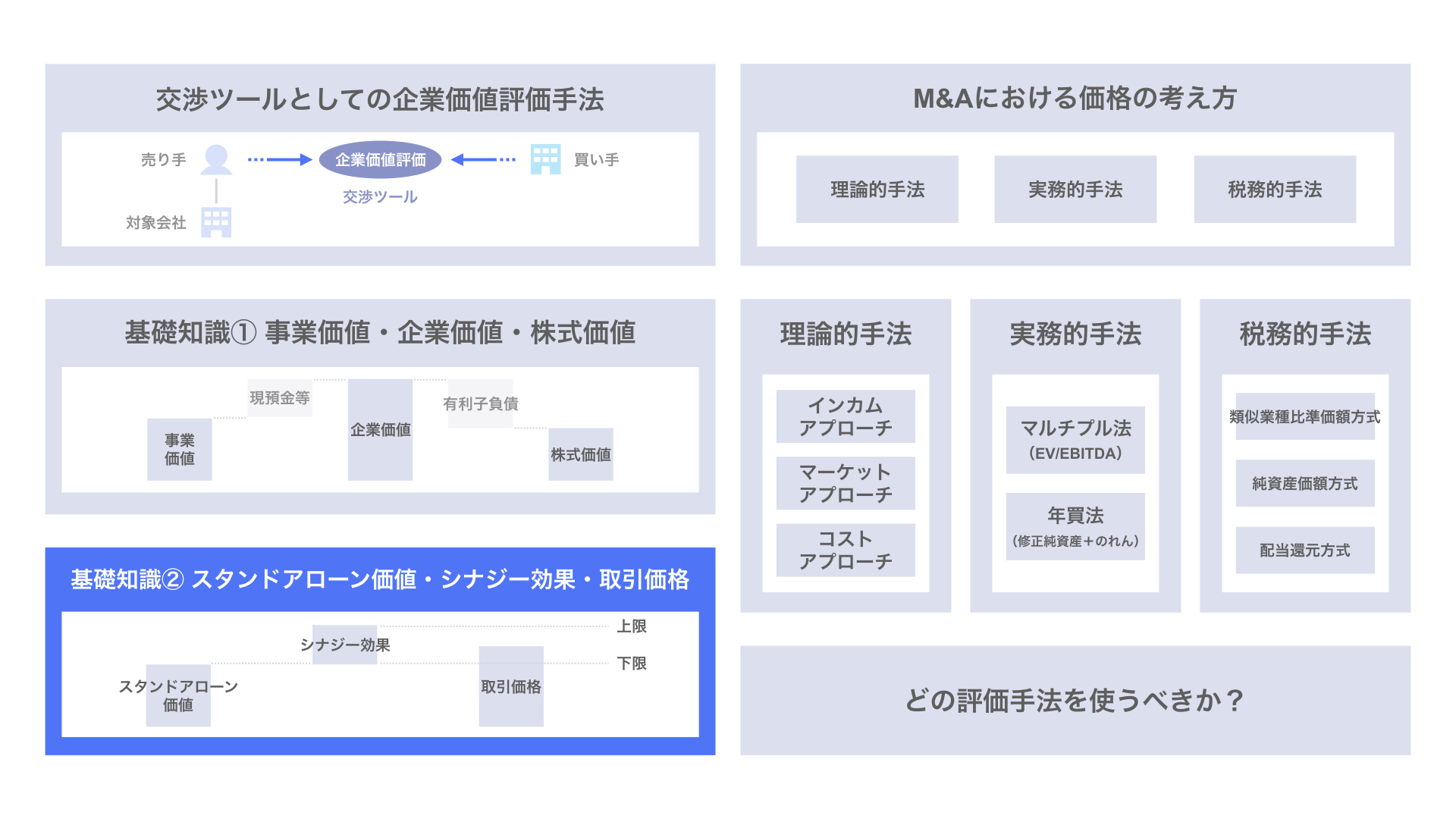

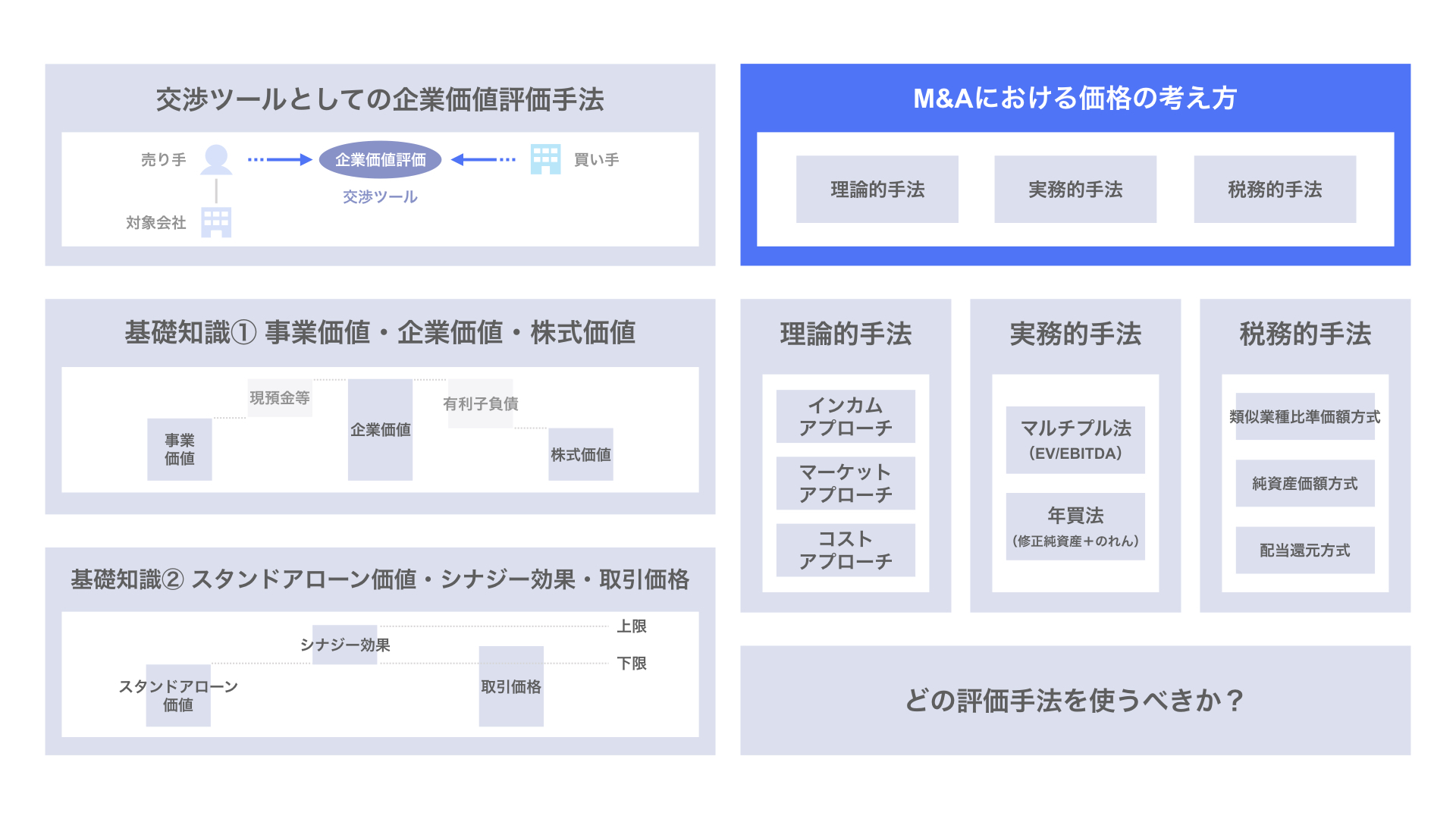

M&Aにおける価格の考え方(理論的・実務的・税務的手法)

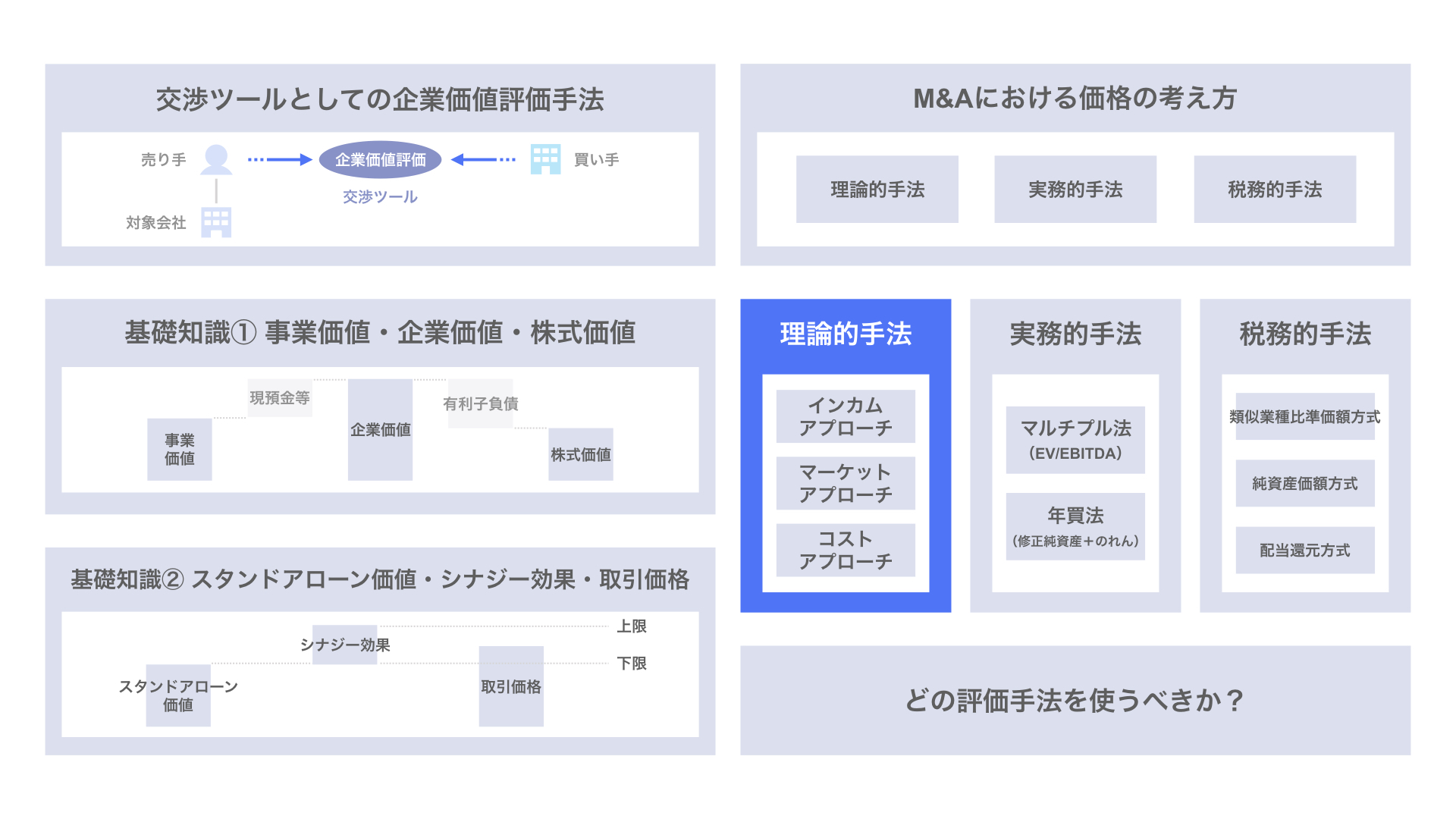

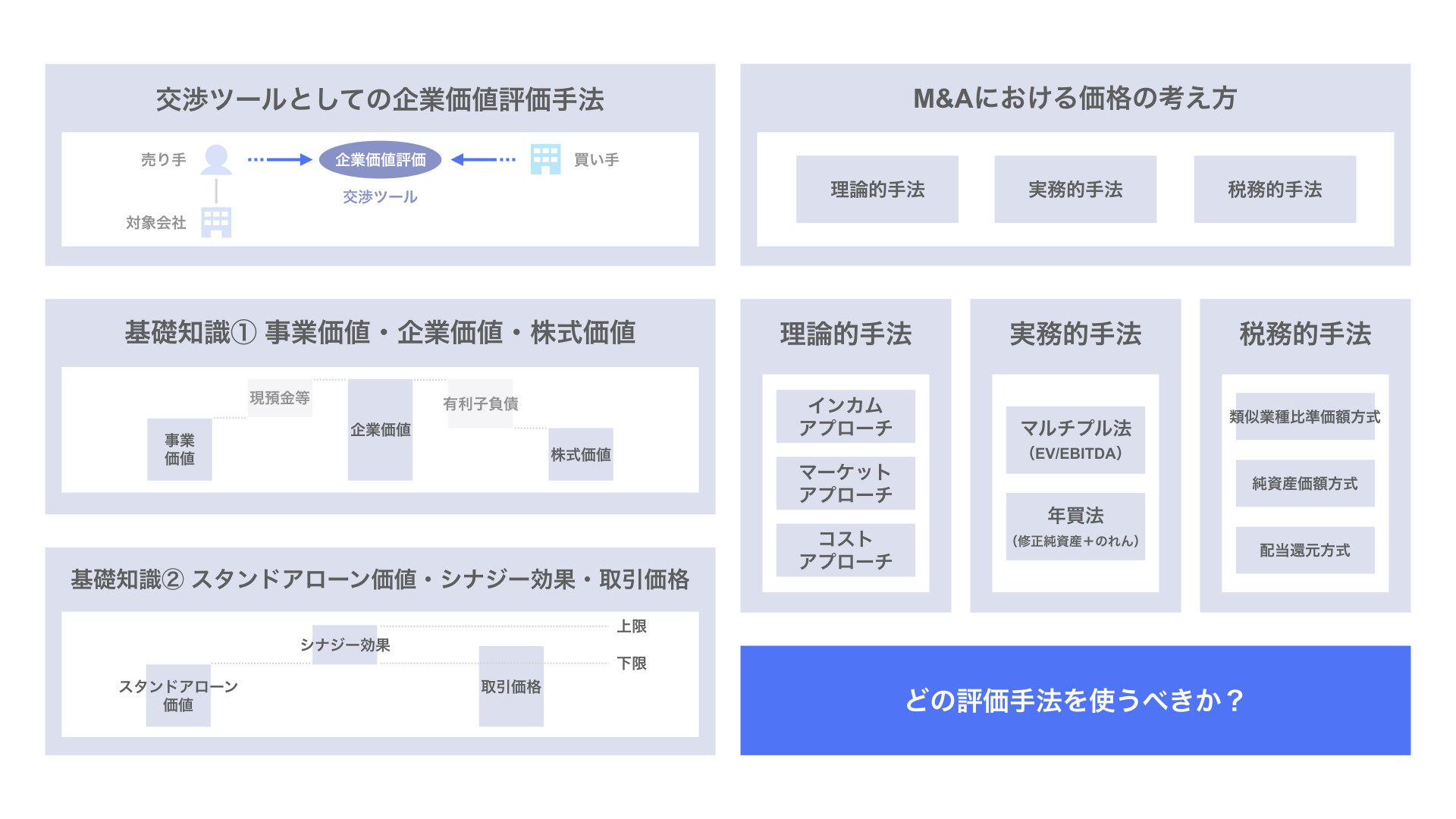

本記事では、M&Aにおける価格の考え方、すなわち企業価値評価(バリュエーション)の概要につき、上図のテーマに沿って検討していきます。

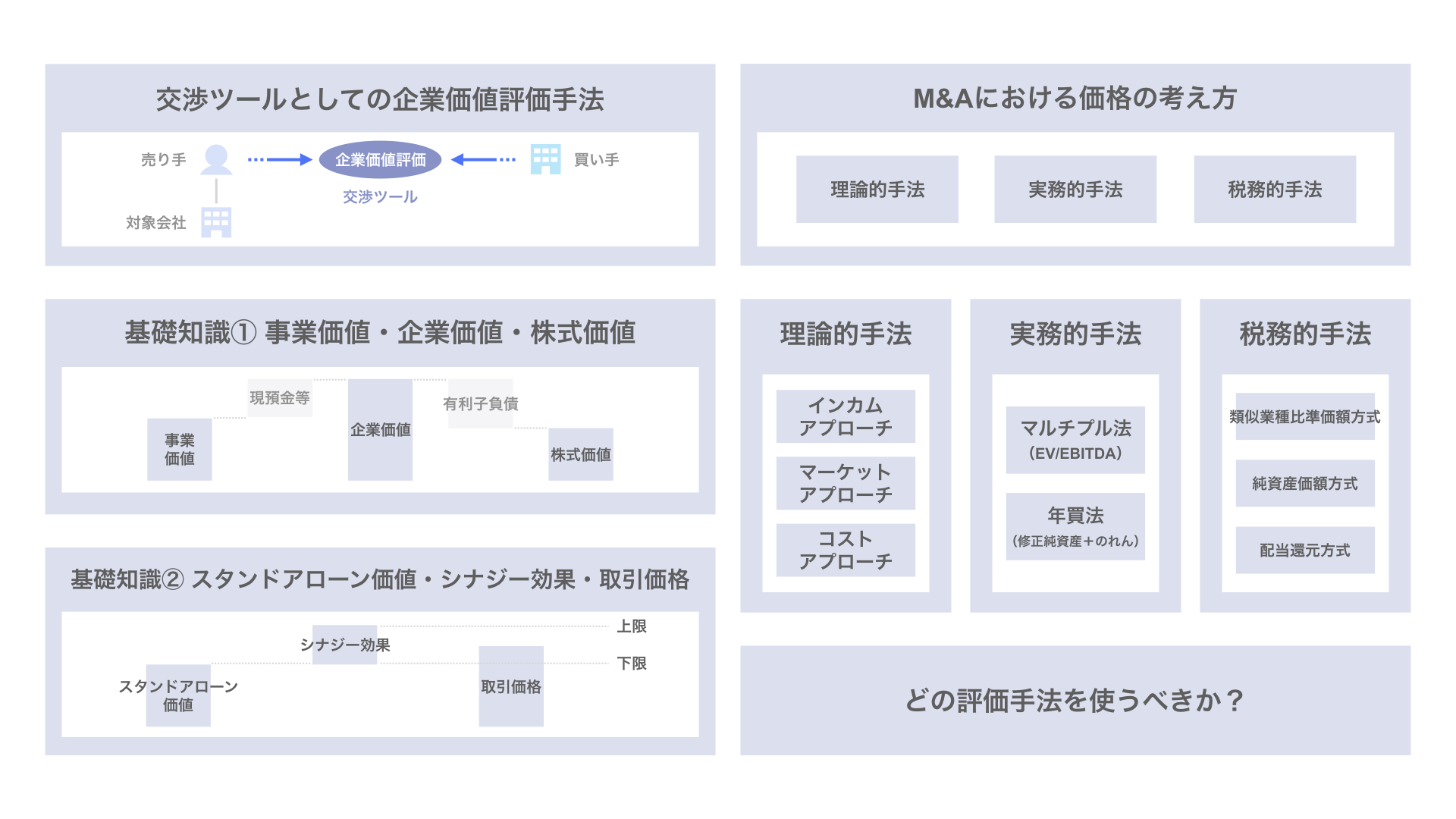

交渉ツールとしての企業価値評価手法

まず、企業価値評価手法は、M&Aの価格の交渉ツールとして必須の知識であることにつき、検討していきます。

そもそも、M&Aも商取引の一種です。

取引対象が「会社や事業」という特殊性はあるものの、売り手がいて買い手がいるため、取引が成り立ちます。

取引行為であるため、取引の価格は交渉で決まるのが原則です。

但し、会社や事業の取引というのは、一般的な商品やサービスに比べて取引機会が少なく、また個別性が非常に強いという特性もあるため、価格の付け方が非常に難しいものになります。

M&Aの価格決定には、そのような特殊性があるものの、一般的なM&A実務として用いられている、M&Aの価格の考え方があります。

このような考え方、すなわち企業価値評価の考え方につき、M&Aの交渉ツールの一つとして身に付けておくことは、M&Aを検討する上で必須と言えます。

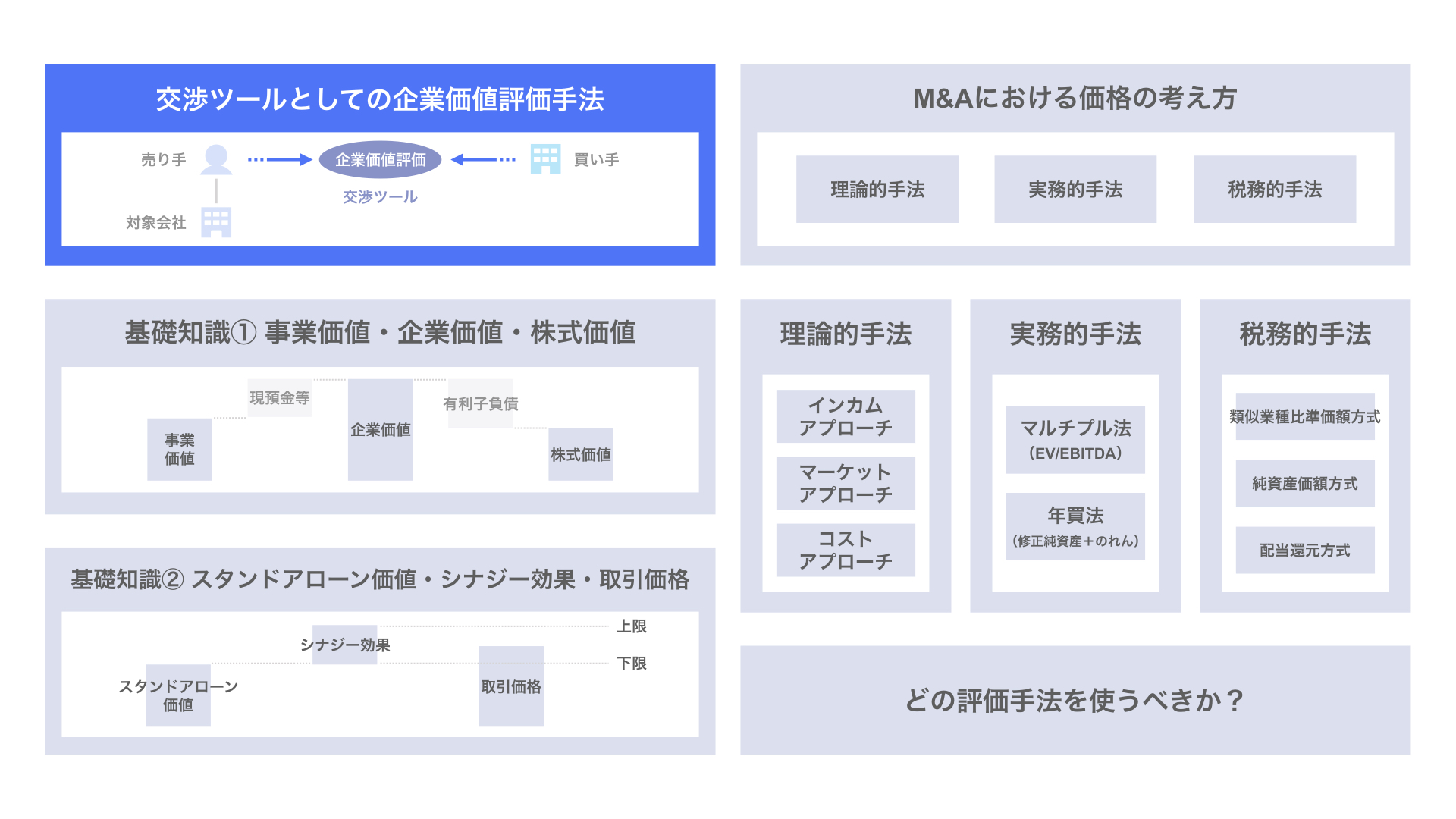

M&Aの価格に関する2つの失敗

M&Aにおける価格の考え方を理解することなくM&Aの価格交渉を行う場合、大きく2つの失敗に陥るおそれがあります。

1つは、M&Aを実現できないことです。

売り手がM&Aの価格の考え方を理解することなく、自分の思いだけで相場を外れた高値を主張し続ける場合や、あるいは買い手が自分の予算を盾に安値買いのみを求めている場合、取引の相手方と価格目線がすり合わず、M&Aの取引を成立させることができなくなってしまいます。

もう1つは、安値売りや高値掴みをしてしまうことです。

M&Aの価格の考え方を理解することなくM&Aを行う場合、売り手は自分が慣れ親しんだ相続税評価額を基準に、一般的な相場水準よりも不当に安い価格で売却してしまうリスク、あるいは、買い手は不当に高い水準で買収してしまうおそれもあります。

M&Aの価格の考え方を理解し、適切にM&Aの価格の交渉を行うことができれば、このような失敗を避け、M&Aを実現することができると考えます。

以上が、交渉ツールとしての企業価値評価手法の位置付けです。

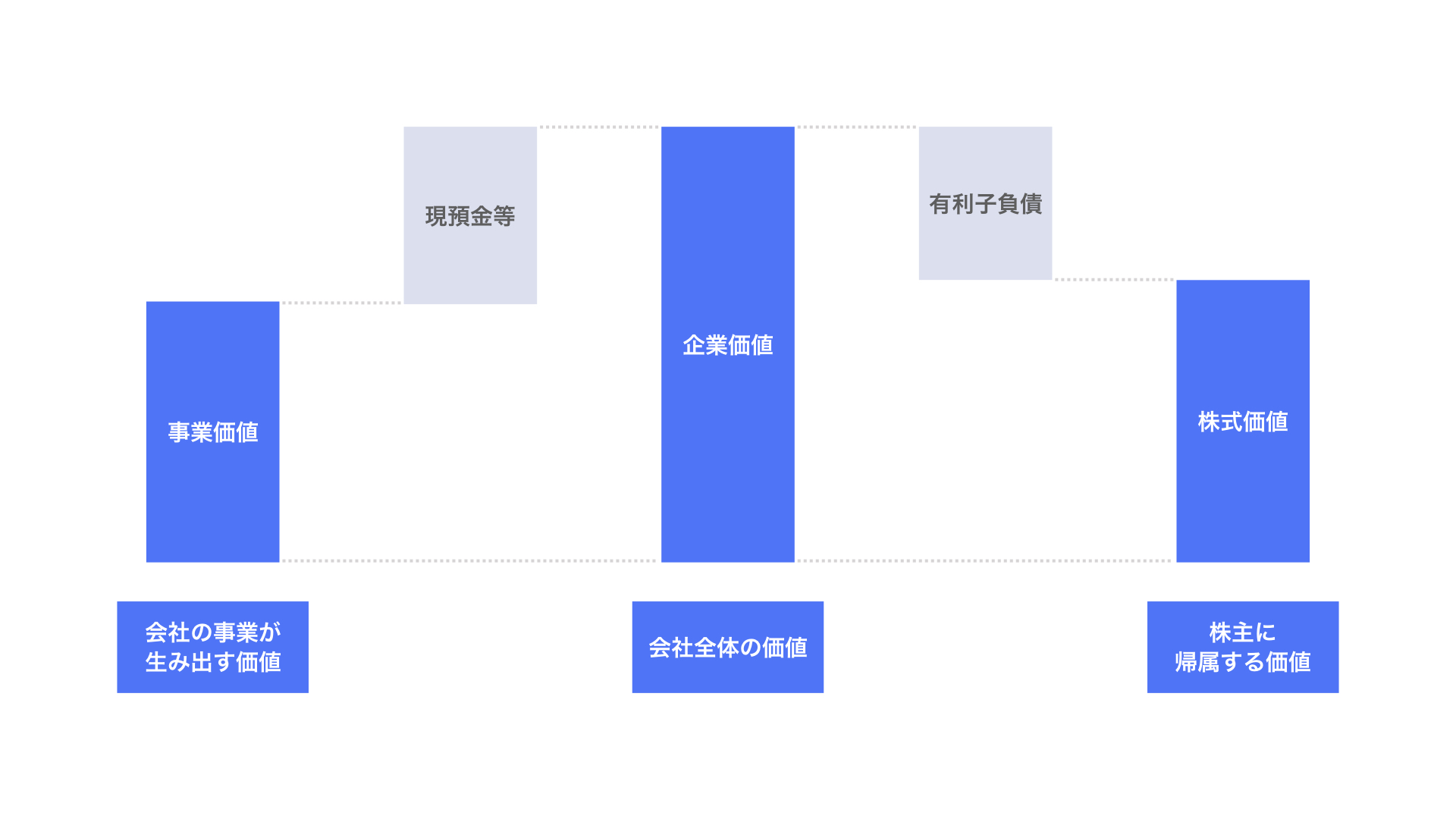

基礎知識① 事業価値・企業価値・株式価値

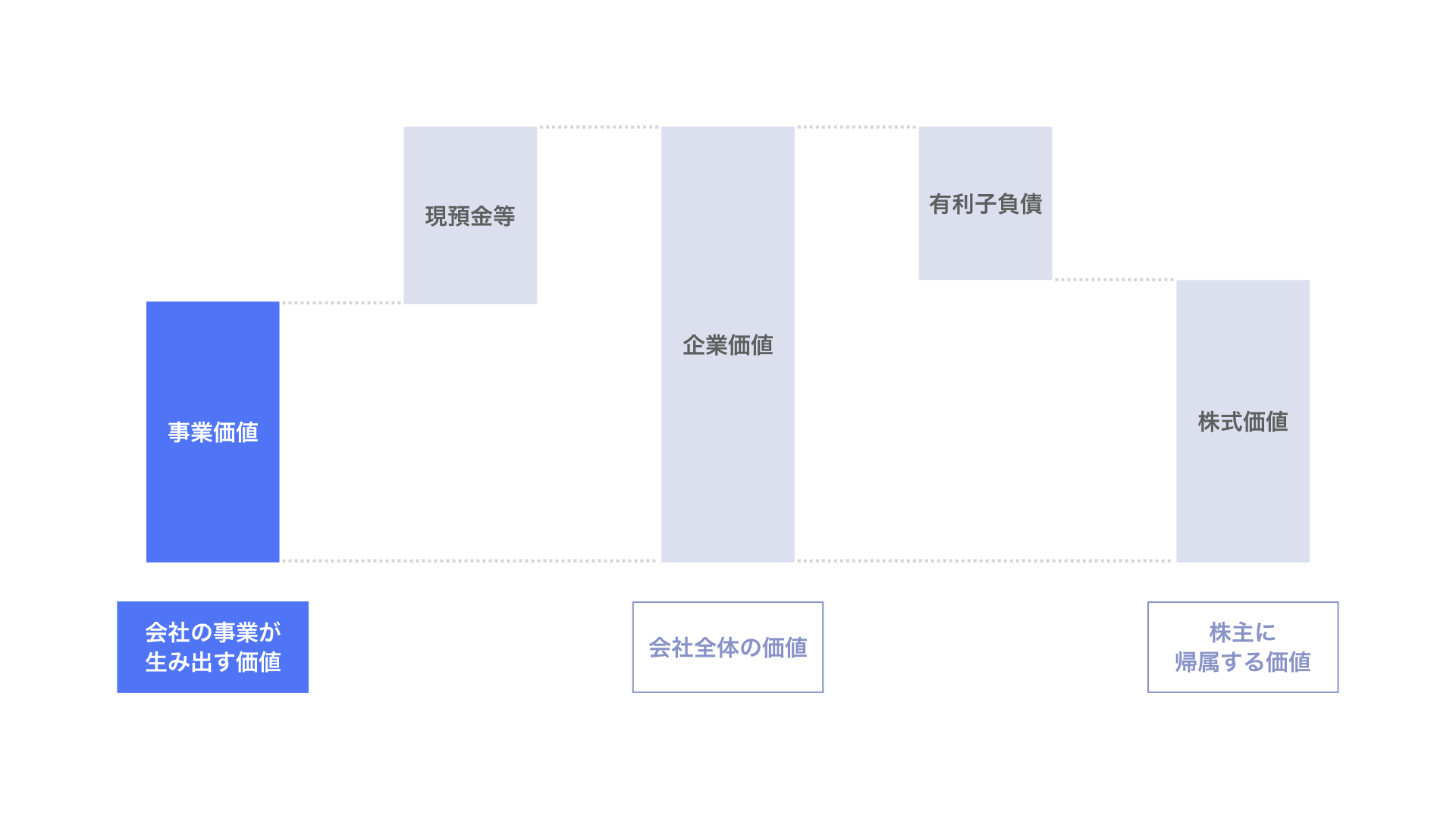

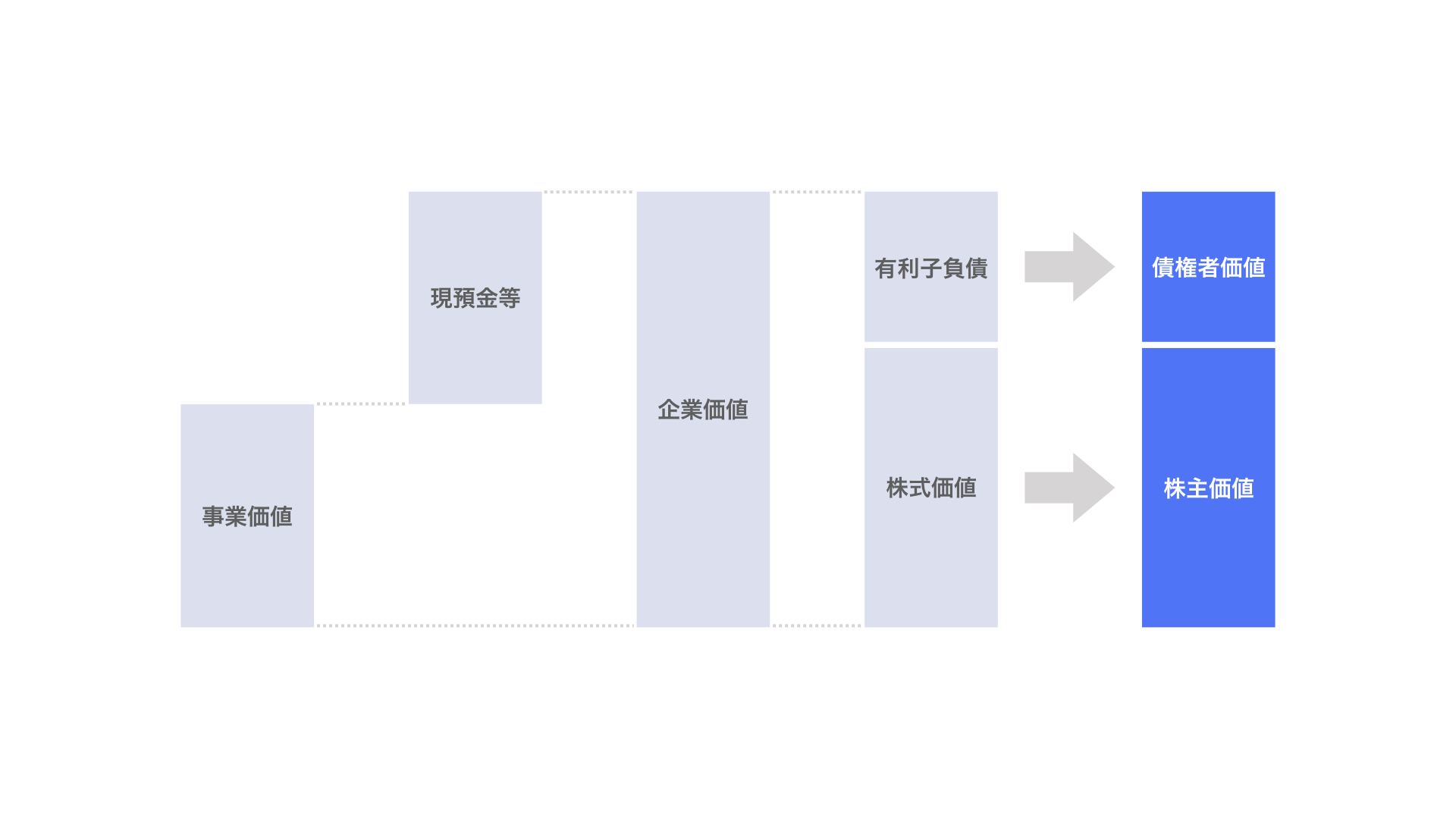

続いて、企業価値評価の手法の検討に入るのに先立ち、企業価値評価の基礎知識である事業価値・企業価値・株式価値の違いにつき、検討していきます。

これらの3つの用語は似た単語ではありますが、それぞれ意味が厳密に異なっているため、正確に理解する必要があります。

まず、これら3つの価値の関係から整理していきます。

事業価値

最初に、後述する企業価値評価手法により、事業価値を算出します。

事業価値は、会社が事業を通じて生み出す価値を表します。

また、事業価値は英語のEnterprise value、すなわちEV(イーブイ)に相当します。

Enterprise valueの直訳は「企業価値」となり、この点後述の企業価値と混同しがちですが、EV=事業価値という点、ご留意ください。

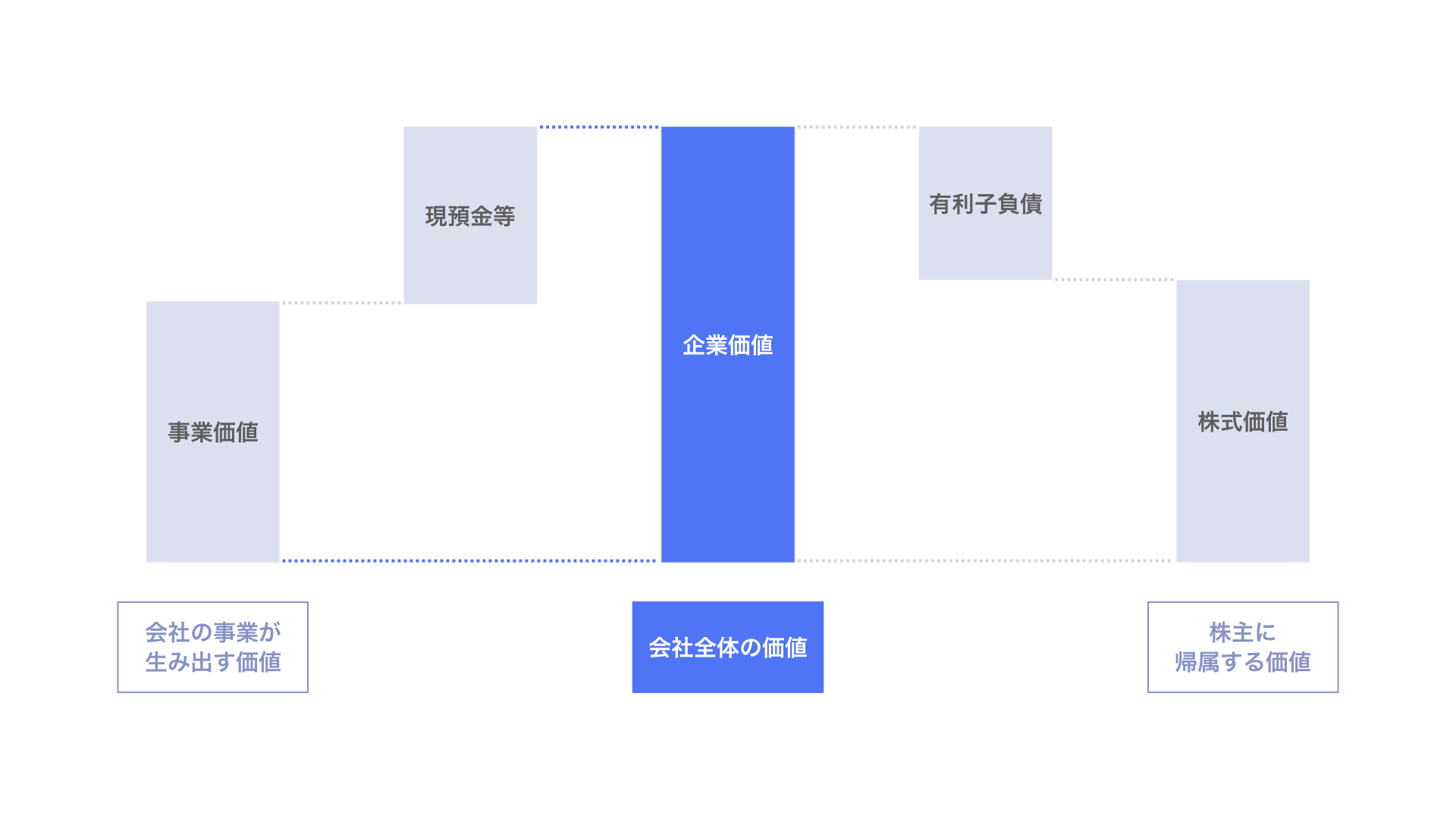

企業価値

次に、企業価値についてです。

事業価値に、現預金などの非事業用資産を加算します。ここでは、「現預金等」と表記します。

この事業価値と現預金等の合計額から、企業価値が算出されます。

企業価値は、事業価値と現預金等の合計から成っている通り、会社全体の価値を表します。

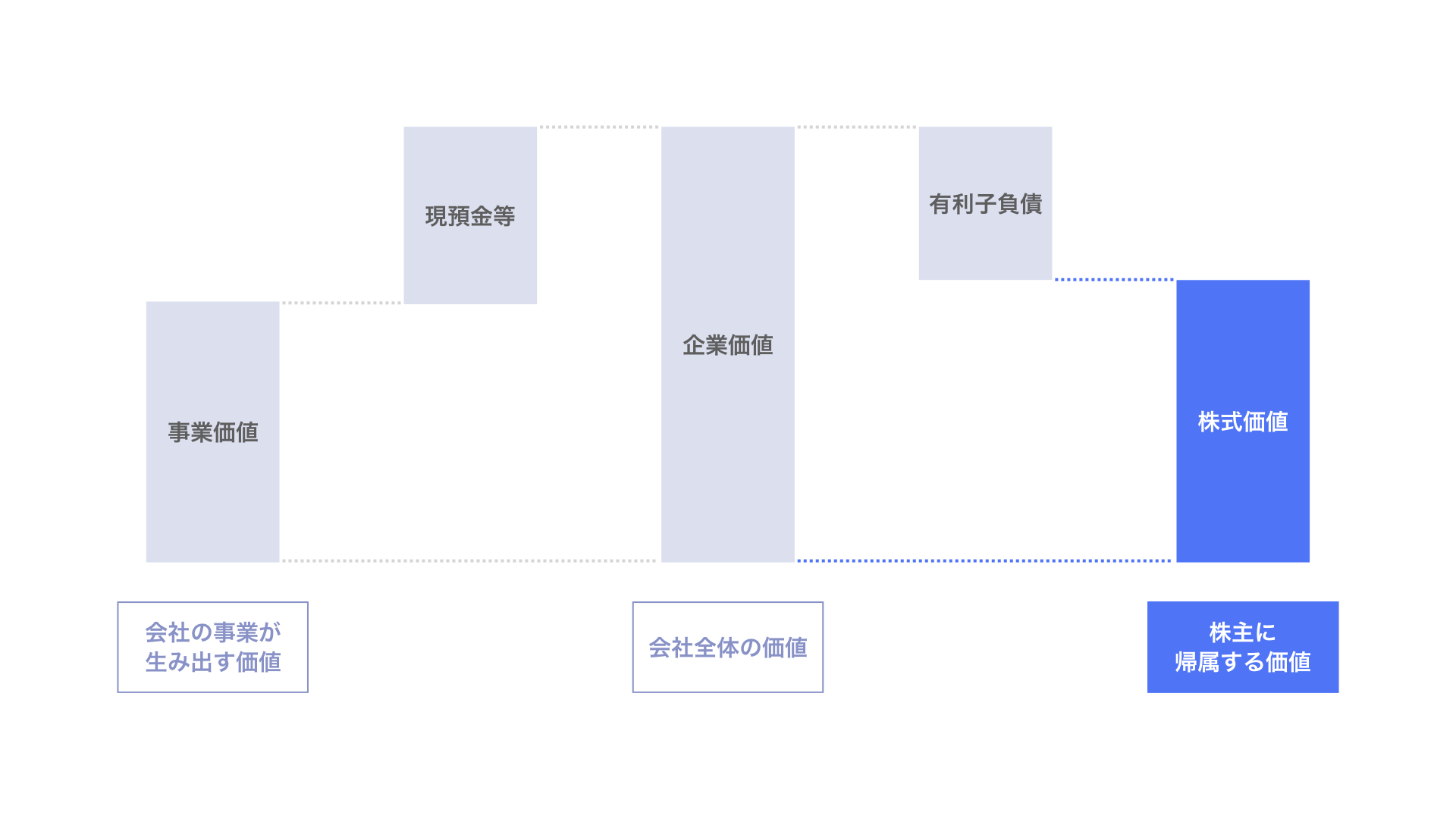

株式価値

続いて、株式価値につき検討します。

先ほど算出した企業価値から、有利子負債を控除します。

結果として算出されるのが、株式価値です。

株式価値が、株主に帰属する価値となります。

以上が、事業価値・企業価値・株式価値の関係です。

再整理:事業価値・企業価値・株式価値

この点、重要なので改めて整理すると、事業価値は、会社が事業を通じて生み出す価値のことです。

また、企業価値は、事業価値と現預金等から成る会社全体の価値のことです。

続いて、株式価値は、企業価値の内、株主に帰属する価値のことです。

M&Aの交渉上、お互いの話している数字がいずれの概念を指しているのか、売り手と買い手との間で誤解が生じているケースもあるため、きちんと確認しながら交渉を進めるのが望ましいと言えます。

補足:債権者価値と株式価値

また、企業価値につき、一点補足します。

企業価値は、有利子負債と株式価値から構成されていると捉えることもできますが、ここで有利子負債を債権者価値、株式価値を株主価値と表現することもできます。

すなわち、会社全体の価値である企業価値は、有利子負債を通じて債権者に帰属する価値と、株式を通じて株主に帰属する価値に区別されることになります。

以上、事業価値・企業価値・株式価値につき整理しました。

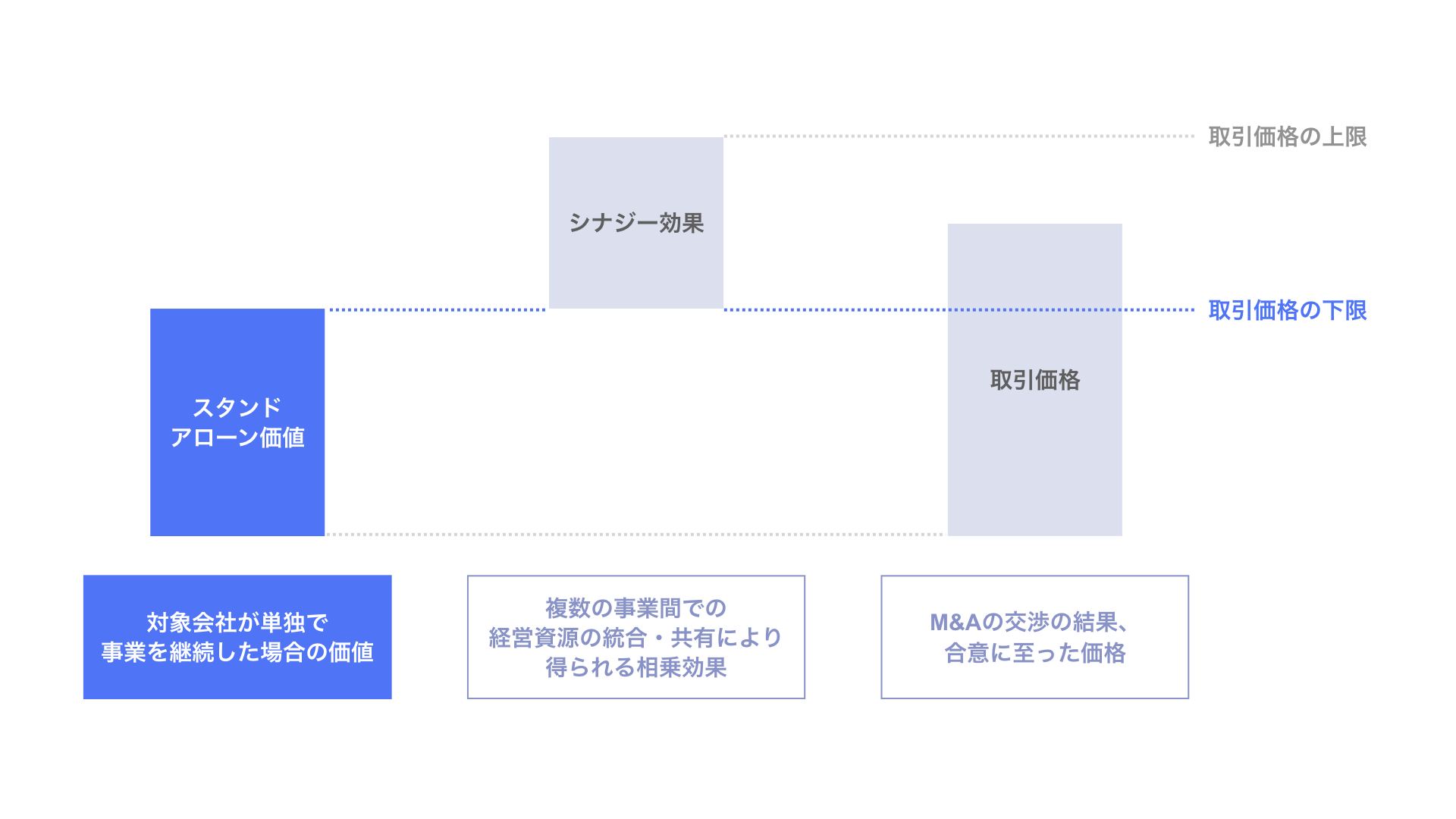

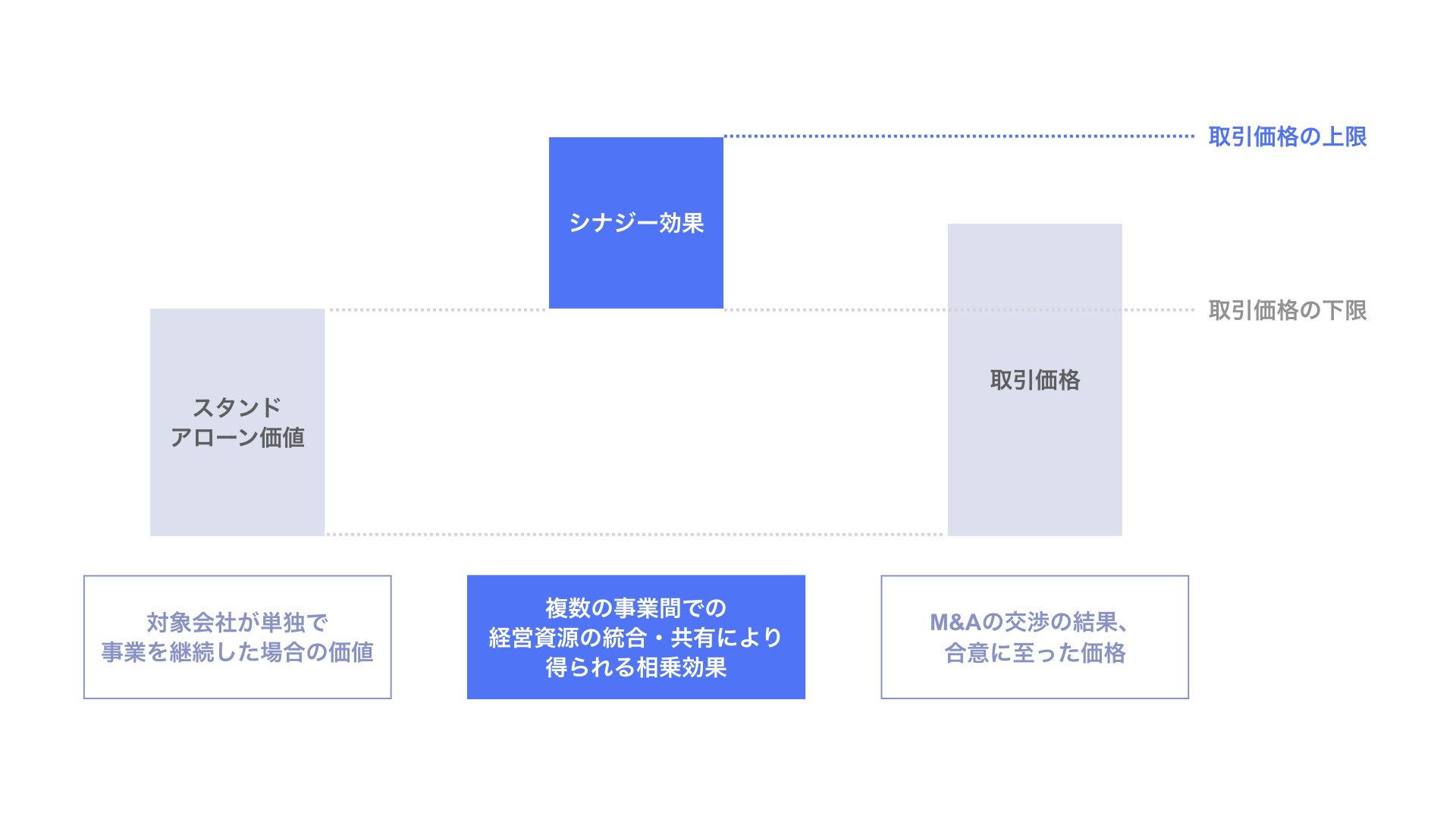

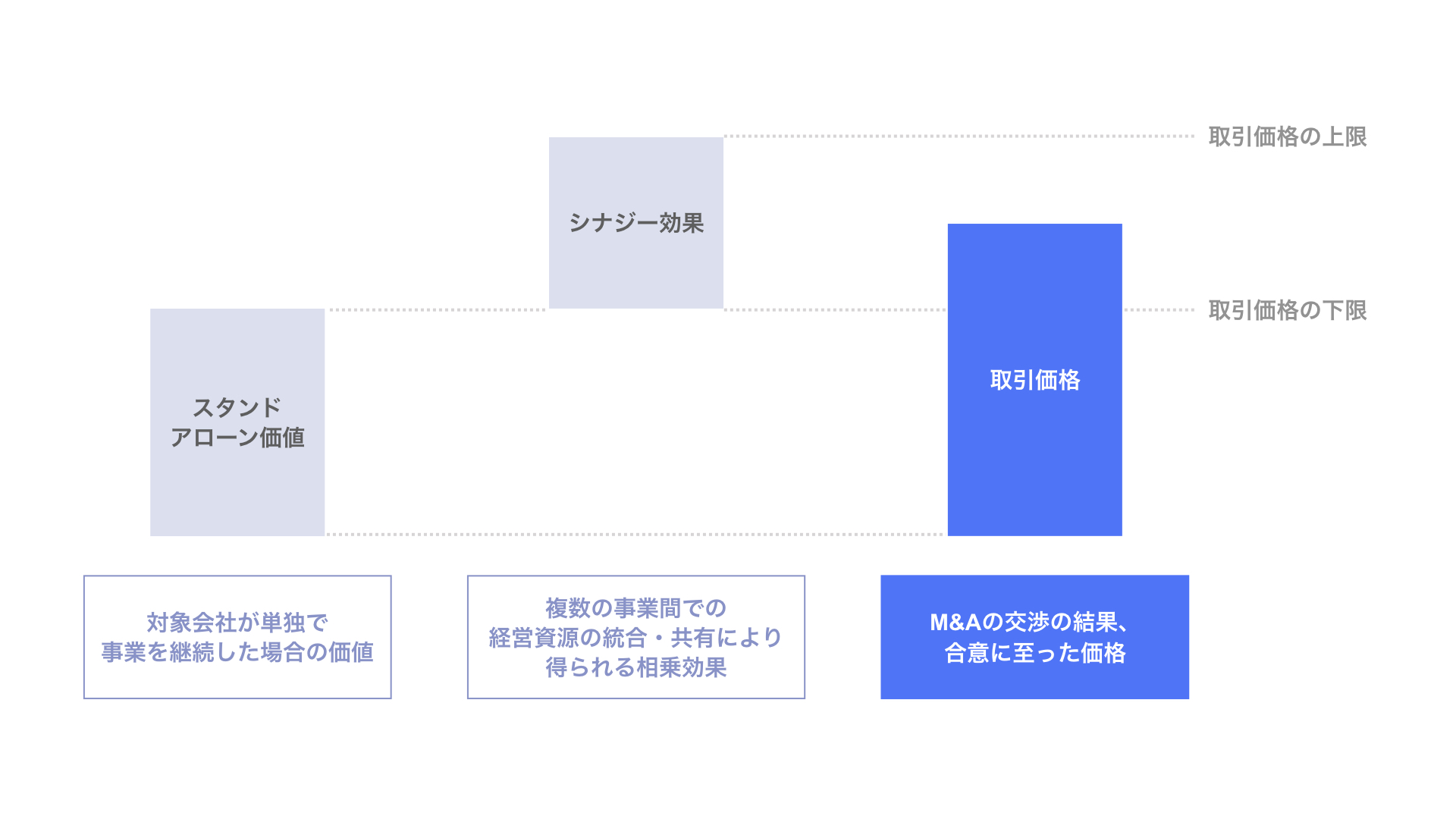

基礎知識② スタンドアローン価値・シナジー効果・取引価格

続いて、スタンドアローン価値・シナジー効果・取引価格につき検討していきます。

この点、M&Aの価格交渉の場面で、「シナジー効果を考慮すれば、買い手の価格はもっと高くできるはず」などの議論が起こりがちですので、シナジー効果が取引価格にどう影響を与えうるのか、整理していきます。

スタンドアローン価値

まず、スタンドアローン価値について検討していきます。

スタンドアローン価値(Stand-alone value)は、対象会社が単独で事業を継続した場合の価値のことです。

前述の企業価値・事業価値・株式価値との関係でいくと、簡易的には株式価値=スタンドアローン価値と捉えることができます。

売り手からすると、スタンドアローン価値が取引価格の下限となります。

シナジー効果

次に、シナジー効果について検討します。

シナジー効果とは、複数の事業間での経営資源の統合・共有により得られる相乗効果のことです。

買い手は、一般的にM&Aを通じて、自社と対象会社のシナジー効果を実現することができます。このため、M&Aの価格交渉に際し、買い手はシナジー効果を折込み、対象会社の株式価値として、いくらまで支払うことができるかを検討します。

このシナジー効果を全て織り込んだ価格が、買い手の上限価格となります。

取引価格

続いて、取引価格についてです。

ここでいう取引価格は、M&Aの価格交渉の結果、合意に至った価格を指します。

スタンドアローン価値とシナジー効果の観点から、取引価格について考えます。

まず、売り手とすると、スタンドアローン価値がM&Aの売却価格の下限となります。

一方、買い手からすると、シナジー効果を考慮した価格がM&Aの買収価格の上限となります。

実際の取引価格は、交渉によりこの下限と上限の間で決定されます。

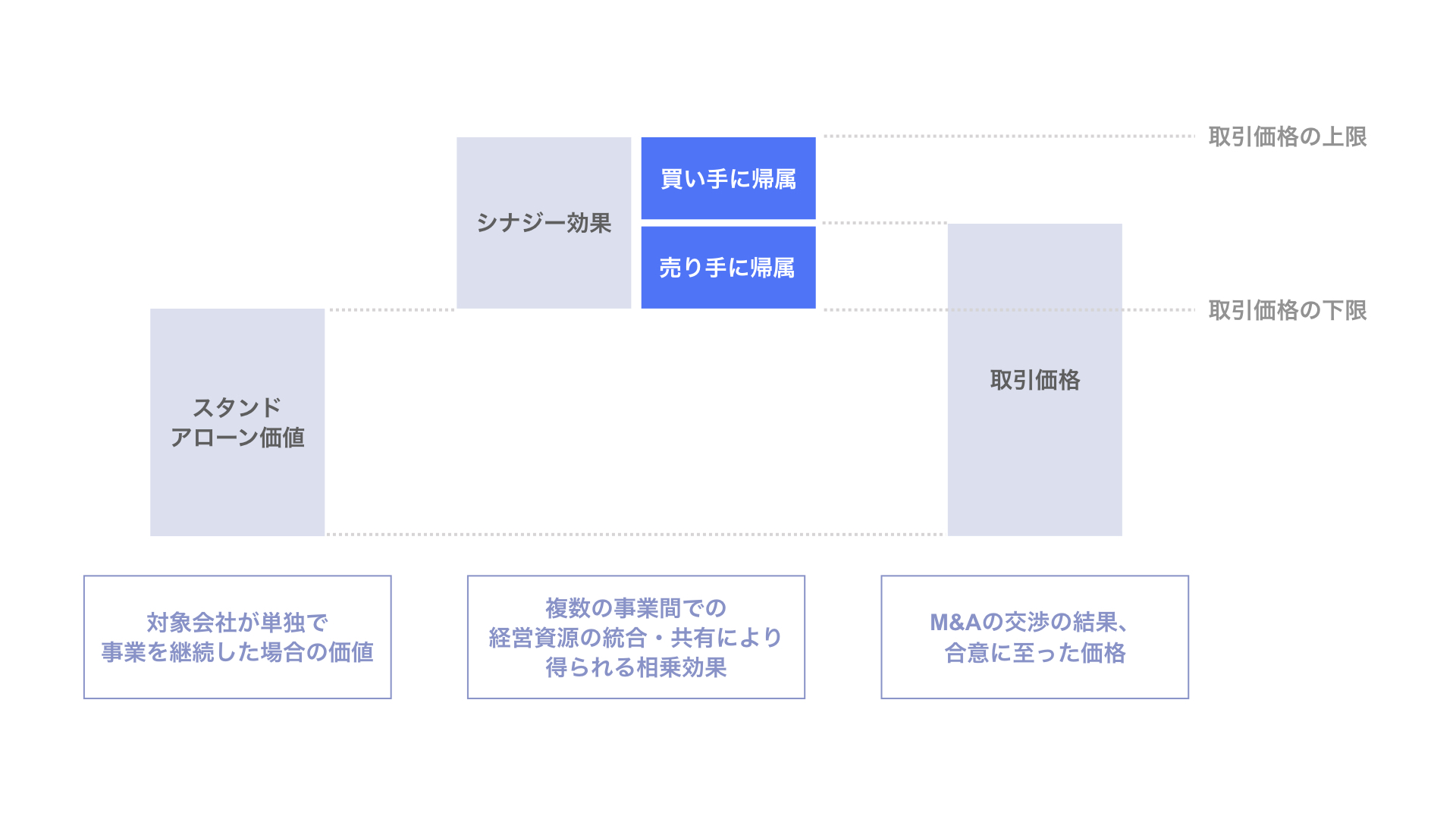

補足:シナジー効果の分解

ここで、シナジー効果について分解してみます。

シナジー効果は、取引価格に反映される部分とされない部分の2つに分けられます。

取引価格に織り込まれたシナジー効果は、売り手に帰属する利益となります。また、取引価格に織り込まれなかったシナジー効果は、買い手に帰属する利益となります。

以上が、スタンドアローン価値・シナジー効果・取引価格の概要です。

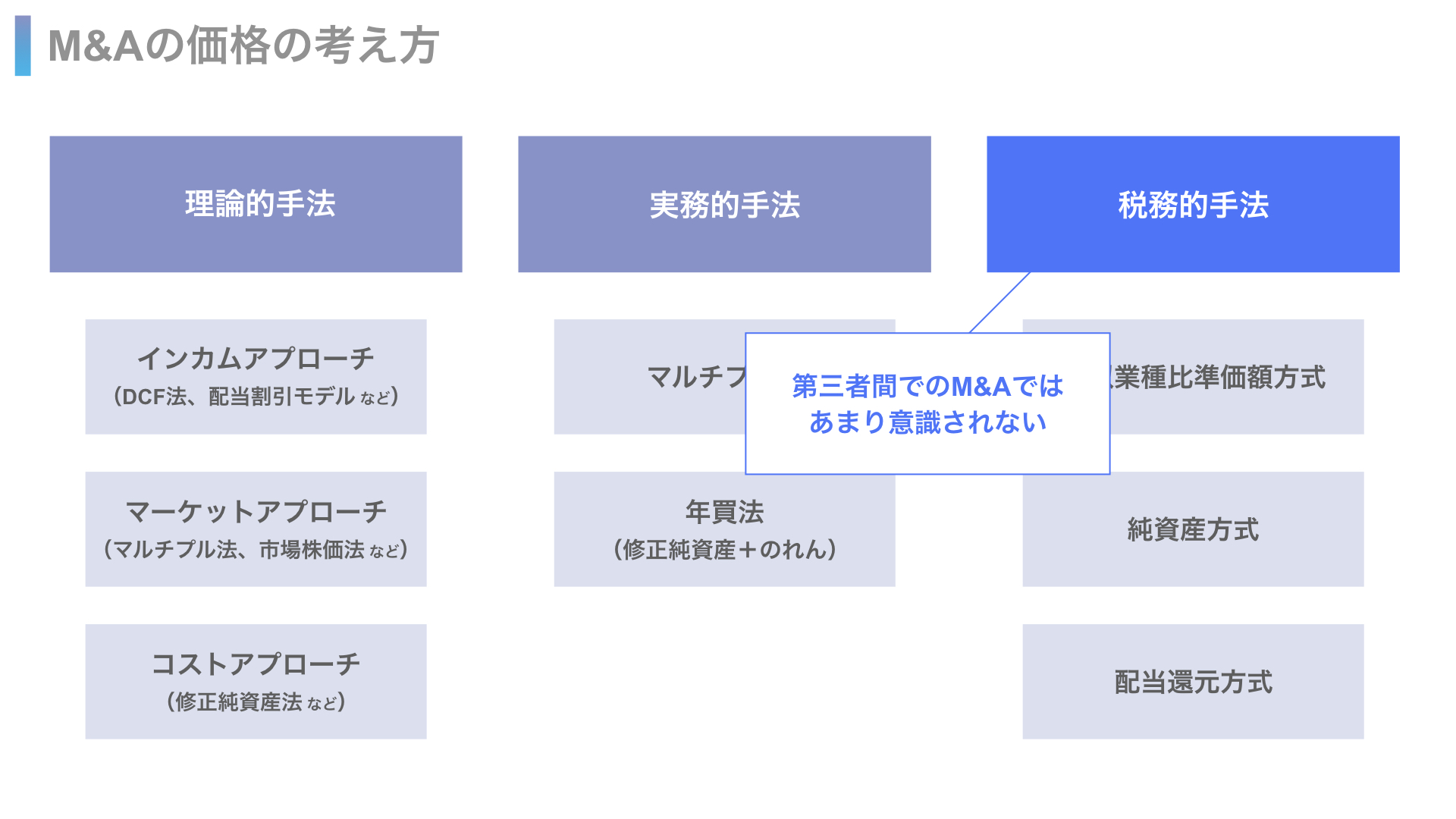

M&Aにおける価格の考え方

続いて、M&Aにおける価格の考え方につき、整理していきます。

M&Aの交渉の場面では、色々な考え方に基づいた株価が提示・主張されます。

その考え方は、必ずしも企業価値評価の書籍に載っているような理論的な評価手法に基づくものではなく、M&Aの現場で発展した手法や税務分野の評価手法が用いられることもあります。

それらの各手法を整理すると、概ね以下のように分類することができます。

以下、各手法の概要につき検討していきます。

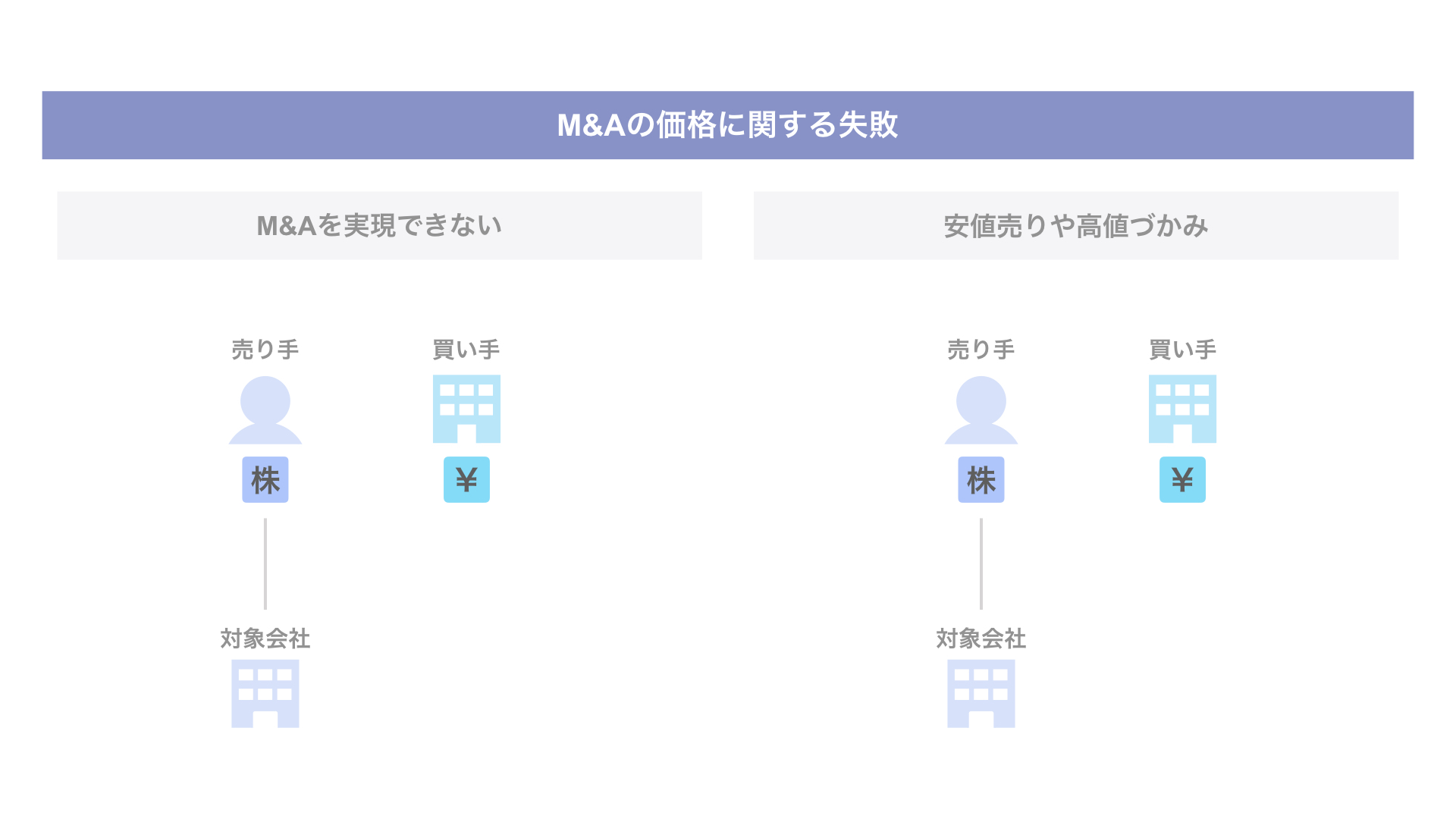

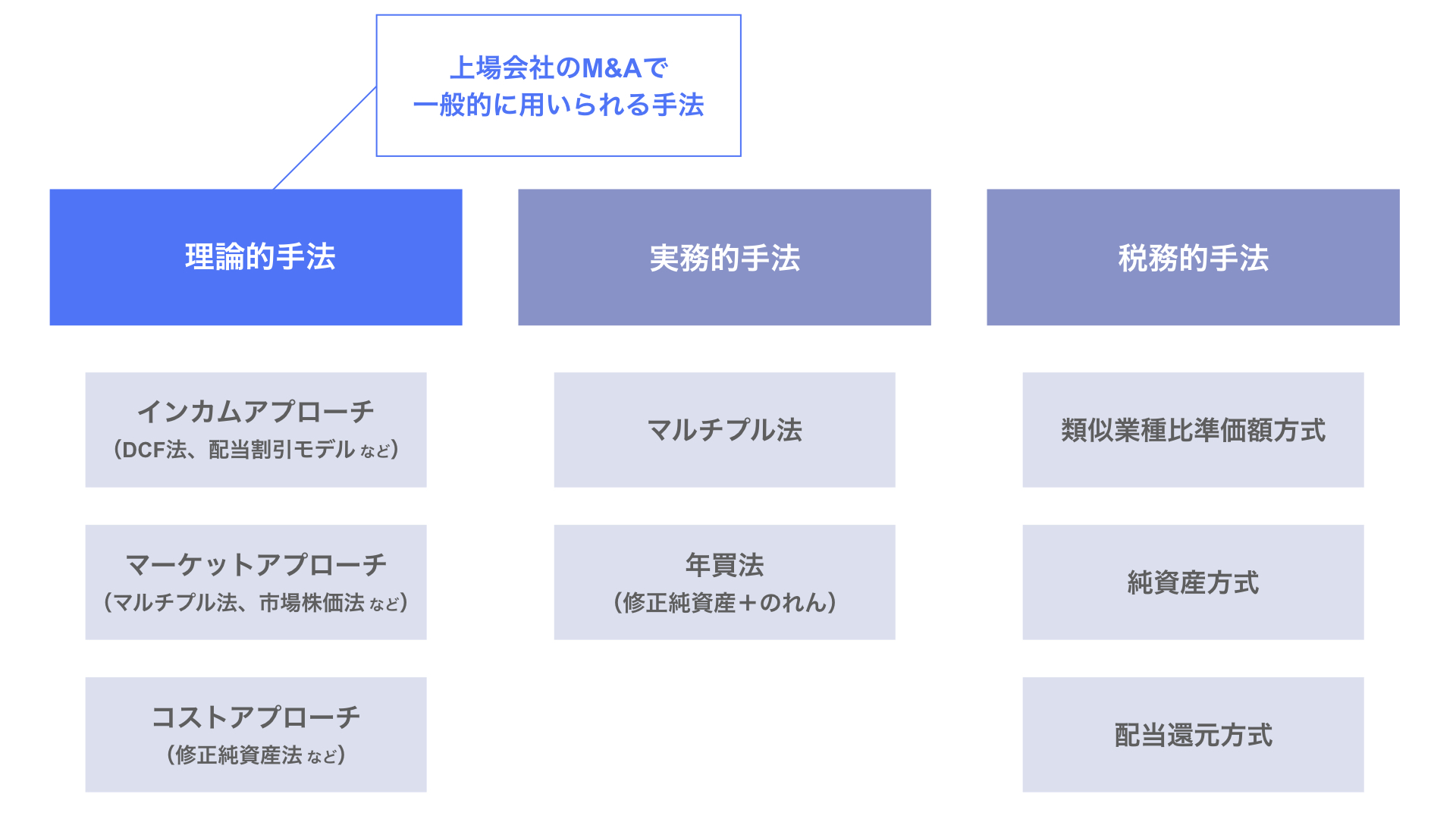

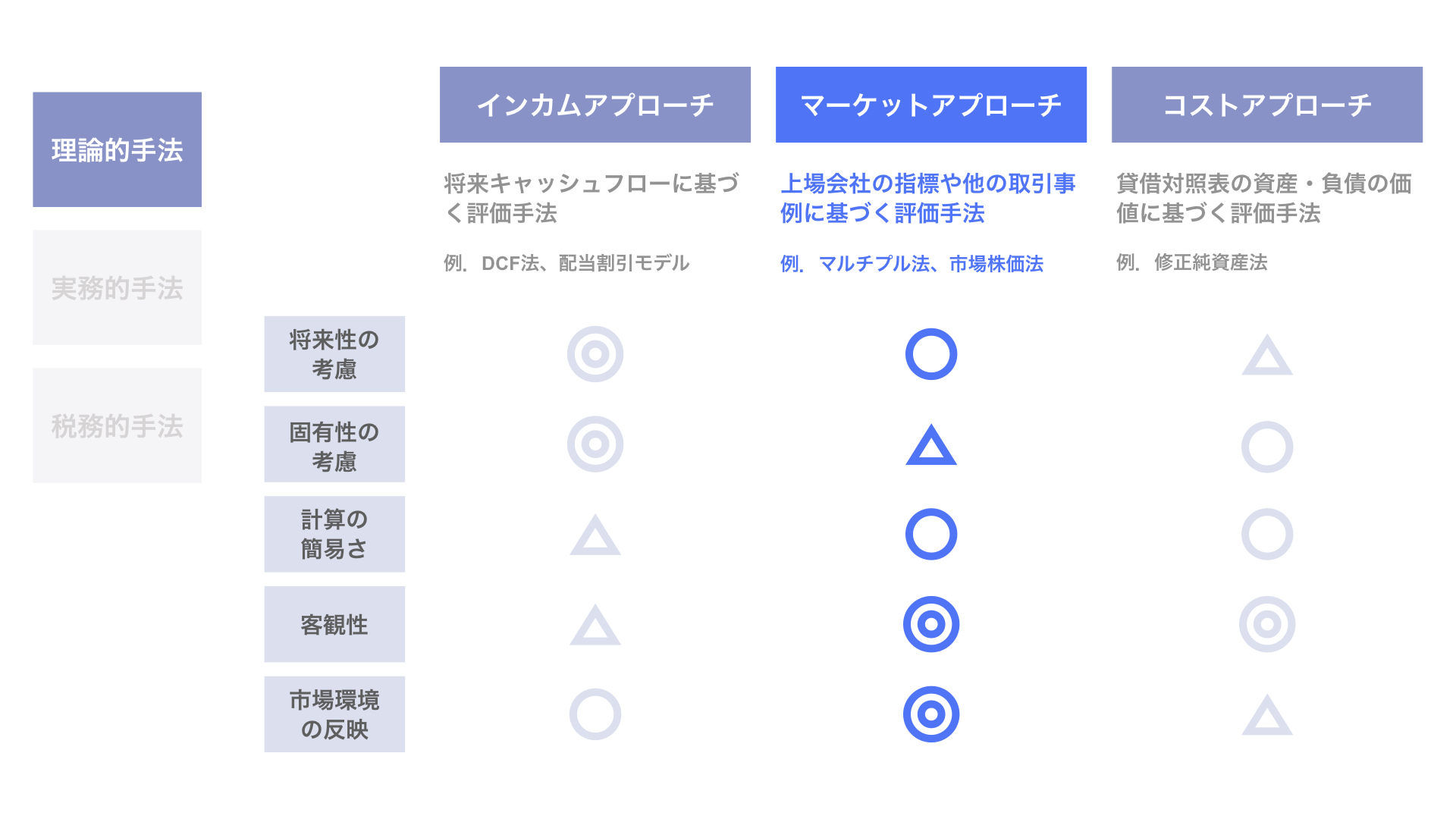

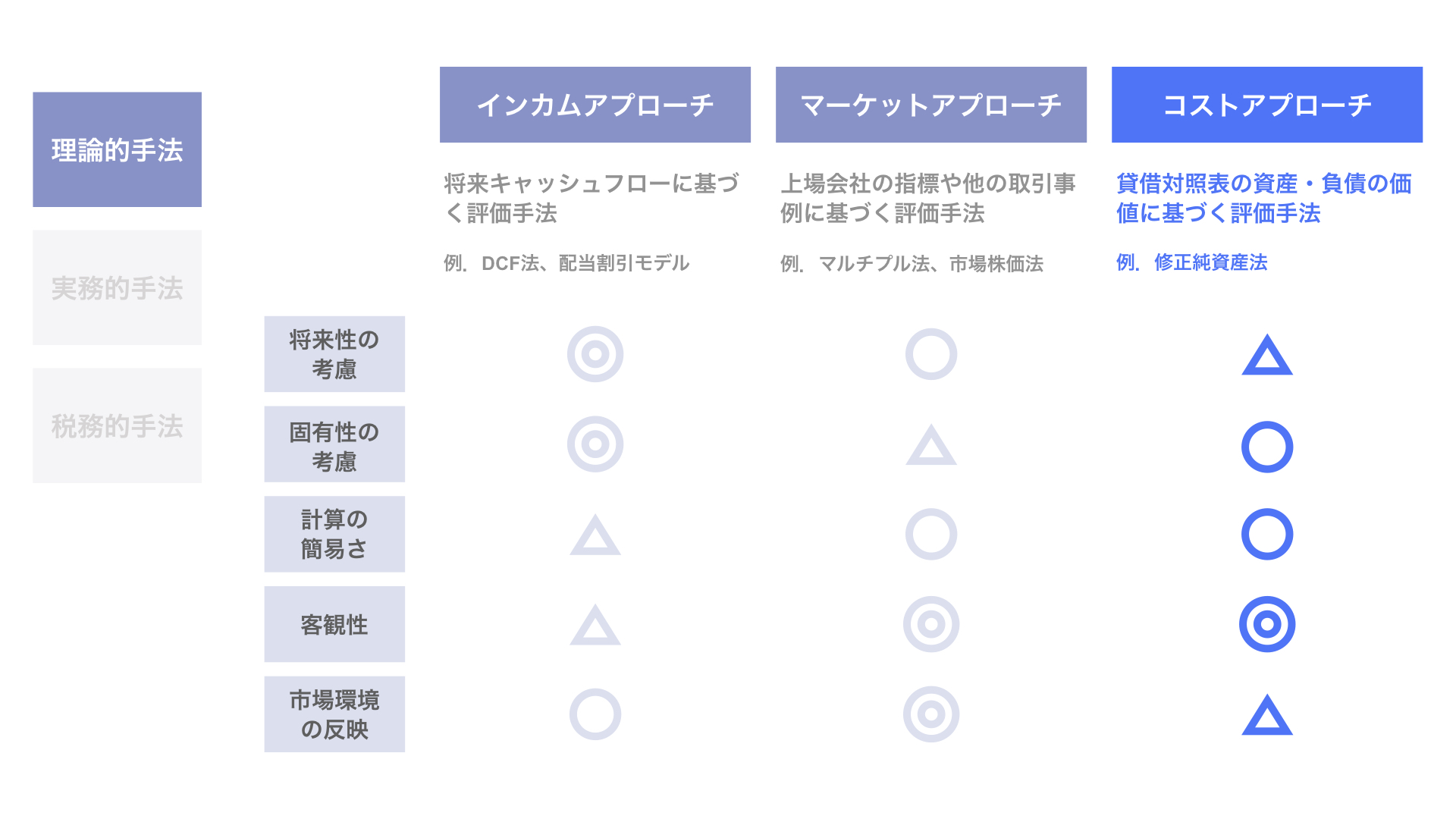

理論的手法

まず、理論的手法は、企業価値評価の書籍などで説明されている基本的な評価手法になります。

理論的手法では、次の3つのアプローチに従って、評価手法が整理されます。

- インカムアプローチ

- マーケットアプローチ

- コストアプローチ

上場会社の場合、理論的手法に基づいてM&Aの価格を決定するケースが多く見られます。その背景として、上場会社の場合、株主に対する説明責任を果たす必要があるため、より説明力のあるこれらの評価手法が採用される傾向にあります。

実務的手法

次に、実務的手法は、中小企業やオーナー社長などの非上場会社におけるM&Aの現場でよく用いられている評価手法です。

実務的手法の代表例として、以下の2つが挙げられます。

- マルチプル法

- 年買法(ねんばいほう:年倍法)

これらのいずれの手法も、計算が簡易であり、また直感的・感覚的に理解しやすいというメリットがあります。

このため、外部や社内説明が多く必要となる上場会社よりも、中小企業やオーナー社長によるM&Aの場面などで、多く用いられています。

税務的手法

続いて、税務的手法は、相続税法・所得税法・法人税法上の評価額の算出に用いられる評価手法のことです。

税務的手法としては、以下の3つ(及びその併用)が挙げられます。

- 類似業種比準価額方式

- 純資産方式

- 配当還元方式

第三者間でのM&Aの場合、交渉で決まった価格が時価であるため、基本的には税務上の評価額を意識する必要はありません。

一方、税務上の評価額は、オーナー社長にとっては、相続対策などの観点から見慣れた株価であり、それが自社の株価のひとつの基準として、M&Aの場面でも言及されることが多くあります。

M&Aの価格交渉の場面では、相手がどの考え方に基づいて価格を主張しているのか、上記の整理を踏まえ、検討しましょう。

以上が、M&Aにおける価格の考え方についての整理になります。

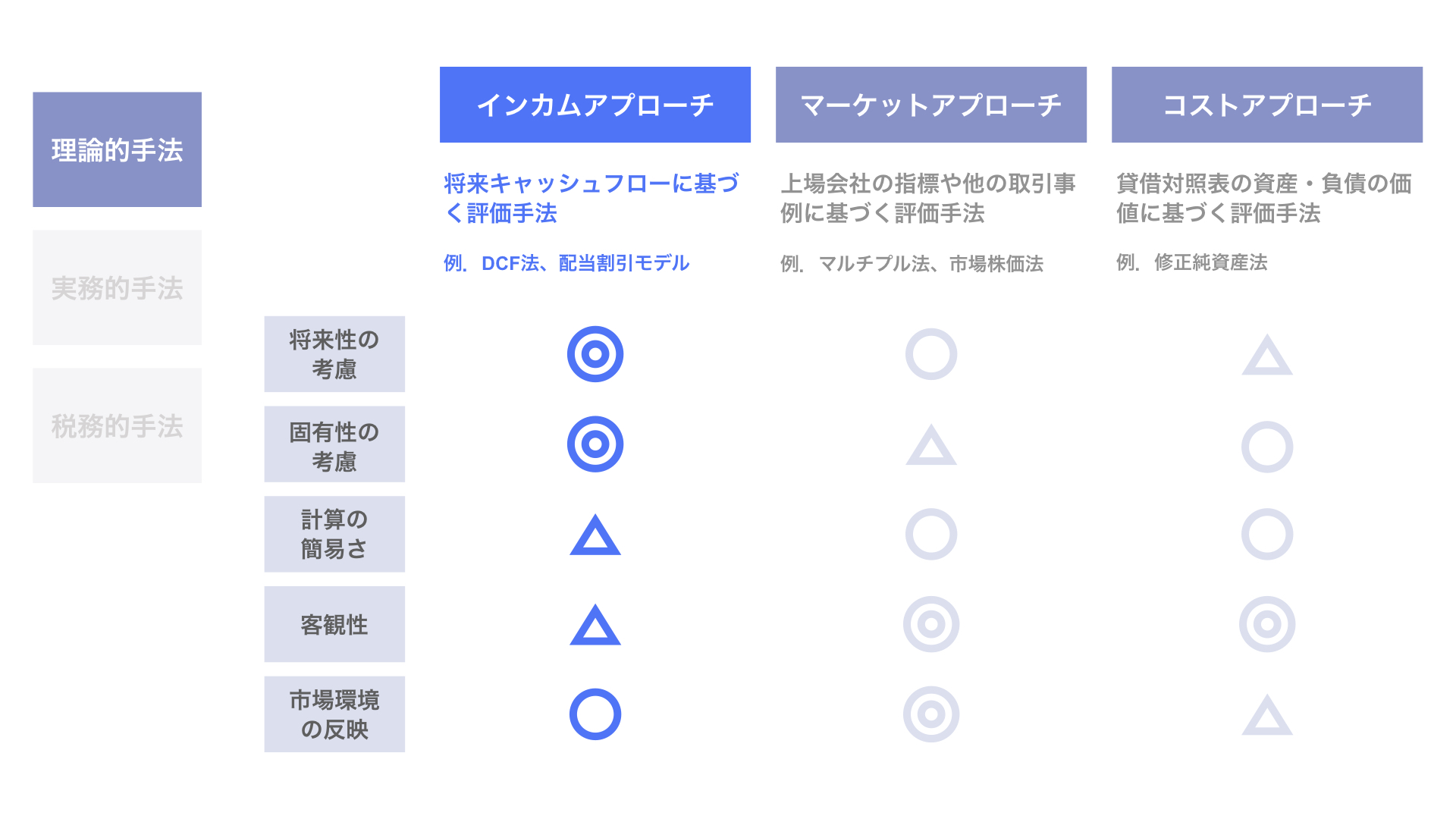

M&Aにおける価格の考え方① 理論的手法

続いて、理論的手法の概要につき、検討していきます。

理論的手法は、次の3つのアプローチに分類されます。

- インカムアプローチ

- マーケットアプローチ

- コストアプローチ

インカムアプローチ

まず、インカムアプローチについてです。

インカムアプローチは、対象会社の将来キャッシュフローに基づく評価手法です。

インカムアプローチの代表例として、DCF法や配当割引モデルが挙げられます。

インカムアプローチの強みとして、まず、将来価値を反映することができる点が挙げられます。また、対象会社の固有の性質を反映できる点も挙げられます。

一方、インカムアプローチの弱みとして、計算過程が複雑になり、簡単に計算することができない点が挙げられます。また、計算過程で主観的要因が入る場面が多く、客観性に劣る部分があります。

マーケットアプローチ

続いて、マーケットアプローチについてです。

マーケットアプローチは、対象会社と類似する上場会社の指標や他の取引事例に基づく評価手法です。

マーケットアプローチの代表例として、マルチプル法(類似会社比較法)や市場株価法が挙げられます。

マーケットアプローチの強みとして、まず、市場環境を反映することができる点が挙げられます。また、市場の指標に立脚しているため、客観性にも優れているといえます。

加えて、比較的計算が容易であり、直感的に理解しやすいという点も挙げられます。

一方、マーケットアプローチの弱みとして、対象会社の固有の性質を反映するには適さない点が挙げられます。

コストアプローチ

次に、コストアプローチについてです。

コストアプローチは、対象会社の貸借対照表の資産・負債の価値に基づく評価手法です。

コストアプローチの代表例として、修正純資産法が挙げられます。

コストアプローチの強みとして、財務諸表の数値に立脚しているため、客観性に優れている点が挙げられます。

また、対象会社の固有の性質も反映しやすいという点も挙げられます。加えて、計算も容易であり、感覚的に理解しやすいという点も挙げられます。

一方、コストアプローチの弱みとして、過去の数字に基づいているため、将来性が反映できない点が挙げられます。また、市場の指標は用いていないため、市場環境を反映することができない点も挙げられます。

以上が、理論的手法の概要です。

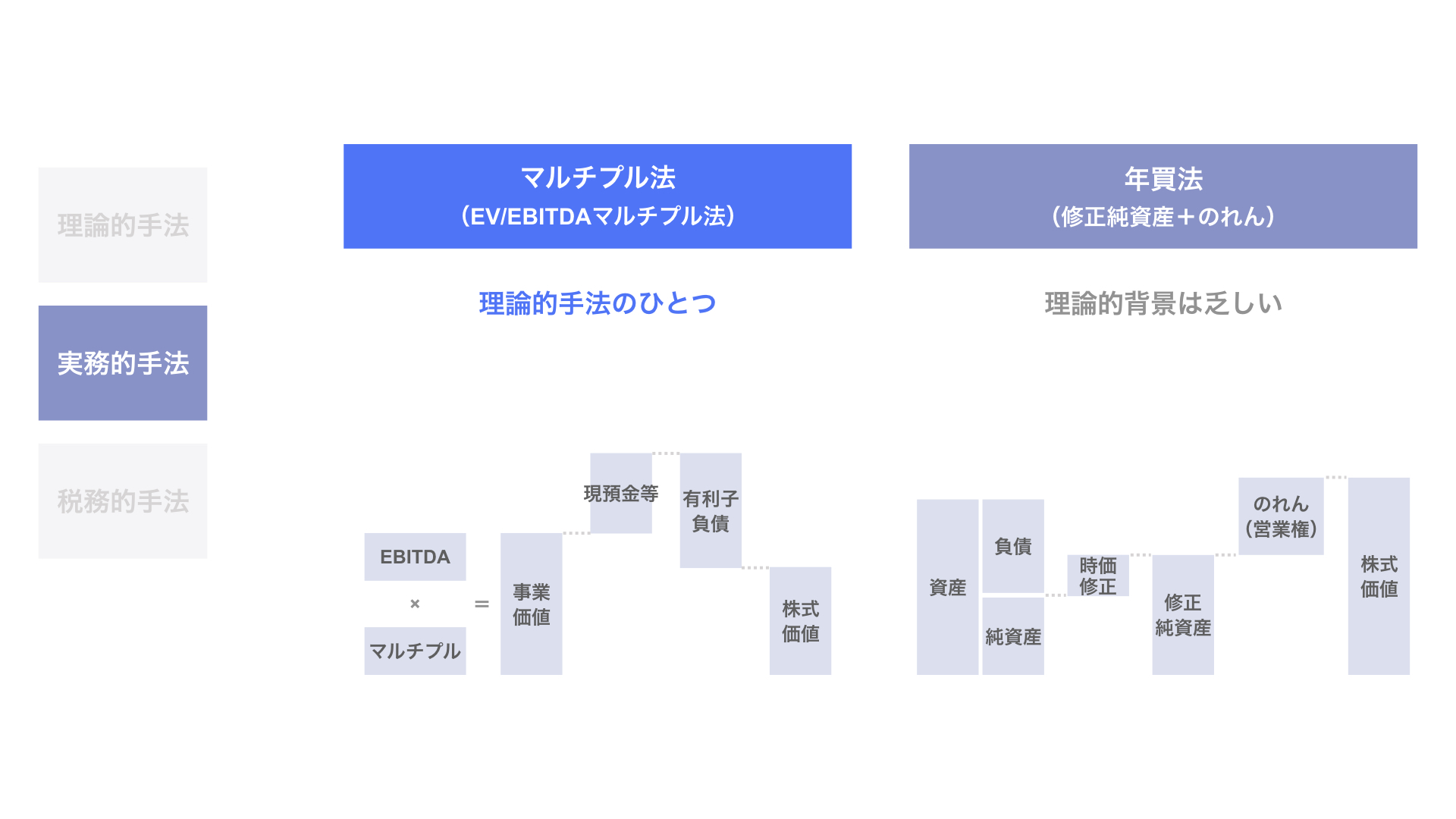

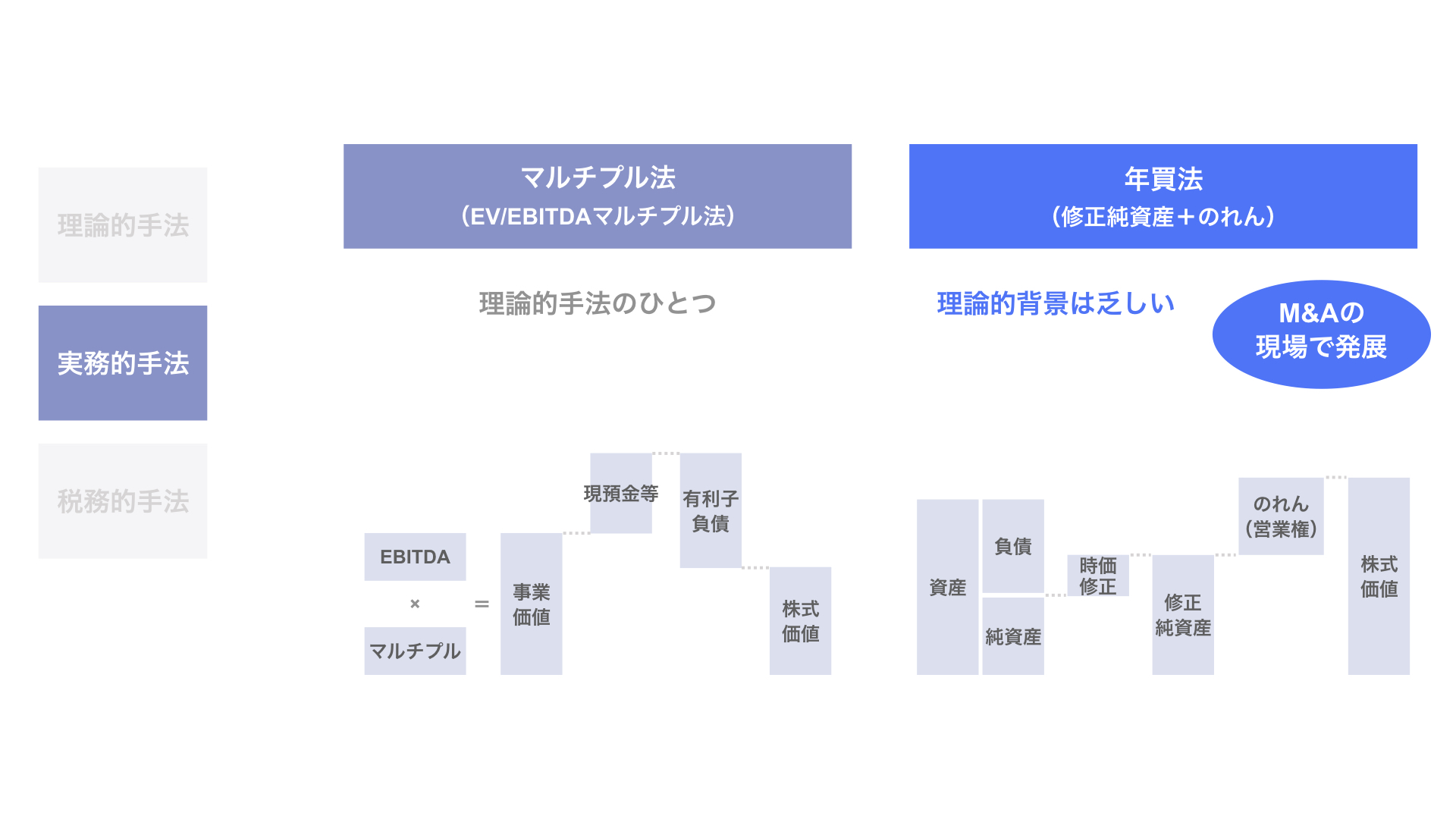

M&Aにおける価格の考え方② 実務的手法

次に、M&Aの価格の考え方における実務的手法につき、検討していきます。

以下で説明する手法は、M&Aの現場で実際によく使われている手法です。

これらの手法は、理論的背景を有するものもありますが、一方で理論的背景には欠けるものの「直感的に分かりやすく計算しやすい」という理由から現場でよく用いられているものもあります。

以下、個別に見ていきましょう。

マルチプル法(EV/EBITDAマルチプル法)

まず、マルチプル法についてです。M&Aの現場で「マルチプル法」という場合、EBITDAを基準としたEV/EBITDAマルチプル法のことを指しているのが一般的です。

なお、EBITDAとは、Earnings Before Interest, Tax, Depreciation & Amortizationの略称であり、償却前営業利益に近い概念です。

このマルチプル法は、前述の理論的手法のマルチプル法(類似会社比較法)の一種です。

マルチプル法による株式価値の計算式は、以下の通りです。

- EBITDA×マルチプル(倍率)=事業価値(EV)

- 事業価値+現預金等=企業価値

- 企業価値−有利子負債=株式価値

まず、EBITDAとマルチプルから、事業価値(EV)が算出されます。

ここで、マルチプルは同業の上場会社の指標から計算されます。

次に、事業価値に現預金等を加算します。

続いて、有利子負債を控除します。

この結果、株式価値が算出されます。

以上のように、マルチプル法は、比較的計算の簡易な評価手法であり、かつ一定の理論的バックグラウンドも有しているため、M&Aの実務でもよく用いられています。

年買法

次に、年買法(ねんばいほう:年倍法)について見ていきます。

理論的手法との関係でいくと、発想としてはコストアプローチをベースとした評価手法と言えますが、理論的裏付けは乏しく、企業価値評価手法の教科書などには載っていない評価手法です。

一方、直感的に理解しやすく、計算も簡易であるため、M&Aの現場でよく用いられており、一定の市民権を得ています。

年買法の計算式は、以下の通りです。

修正純資産+のれん(営業権)

=修正純資産+(利益指標×年数)

=株式価値

まず、簿価純資産がスタート地点となります。

貸借対照表の資産・負債につき、含み損益や簿外債務などを考慮し、一定の時価修正を行います。

この時価修正した資産・負債に基づいて算出される純資産が、修正純資産です。

年買法では、修正純資産にのれん(営業権)が加算されます。

一般的には、のれんとして「営業利益の数年分」が加算されます。

年数としては、1〜3年分となるケースが多いです。ここで、何年分が採用されるかは、対象会社の業種や事業の魅力などに応じて異なります。

以上の結果、年買法による株式価値が算出されます。

M&Aの現場で、売り手の発想としては、

- 「今、会社を閉じたとしても、純資産分の価値は残るだろう」

- 「そこに数年分の利益を乗せて、株式価値としてはこのくらい」

といったものになるケースが多くあります。このため、オーナー社長による事業承継型のM&Aなどを中心に、M&Aの現場で年買法はよく用いられています。

以上が、実務的手法の概要です。

M&Aにおける価格の考え方③ 税務的手法

続いて、M&Aにおける価格の考え方として、税務的手法につき見ていきます。

中堅中小企業のM&A(特に事業承継型のM&A)の場合、税務上の株価がひとつの基準となる場合も多くあります。

理由として、オーナー社長が相続対策の観点などから見慣れた数字が税務上の株価であり、その数字が株式の売却価格のひとつの目線となることが多いためです。

前述の理論的手法・実務的手法で算出される株式価値が税務上の株価と近くなり、結果として税務上の株価に近い水準でM&Aが実施されるケースもあります。

但し、必ずしもそうなるとは限らないため、特に売り手となるオーナー社長やオーナー一族の株主は、「M&Aの株価≠税務上の株価」であることはきちんと認識する必要があります。

税務上の株価は、相続税法・所得税法・法人税法上の評価額が基準となるケースが一般的です。

具体的な評価方法としては、会社規模などに応じて、次の3つのいずれか、または類似業種比準価額方式と純資産価額方式の併用にて算出されることが多いです。

- 類似業種比準価額方式

- 純資産価額方式

- 配当還元方式

なお、これらの3つの手法のうち、類似業種比準価額方式と純資産価額方式を原則的評価手法、配当還元方式を特例的評価手法といいます。

原則的評価手法と特例的評価手法の使い分けは、厳密には税法上の基準がありますが、簡易的には以下の通り捉えることができます。

- 多数株主=原則的評価手法

- 少数株主=特例的評価手法

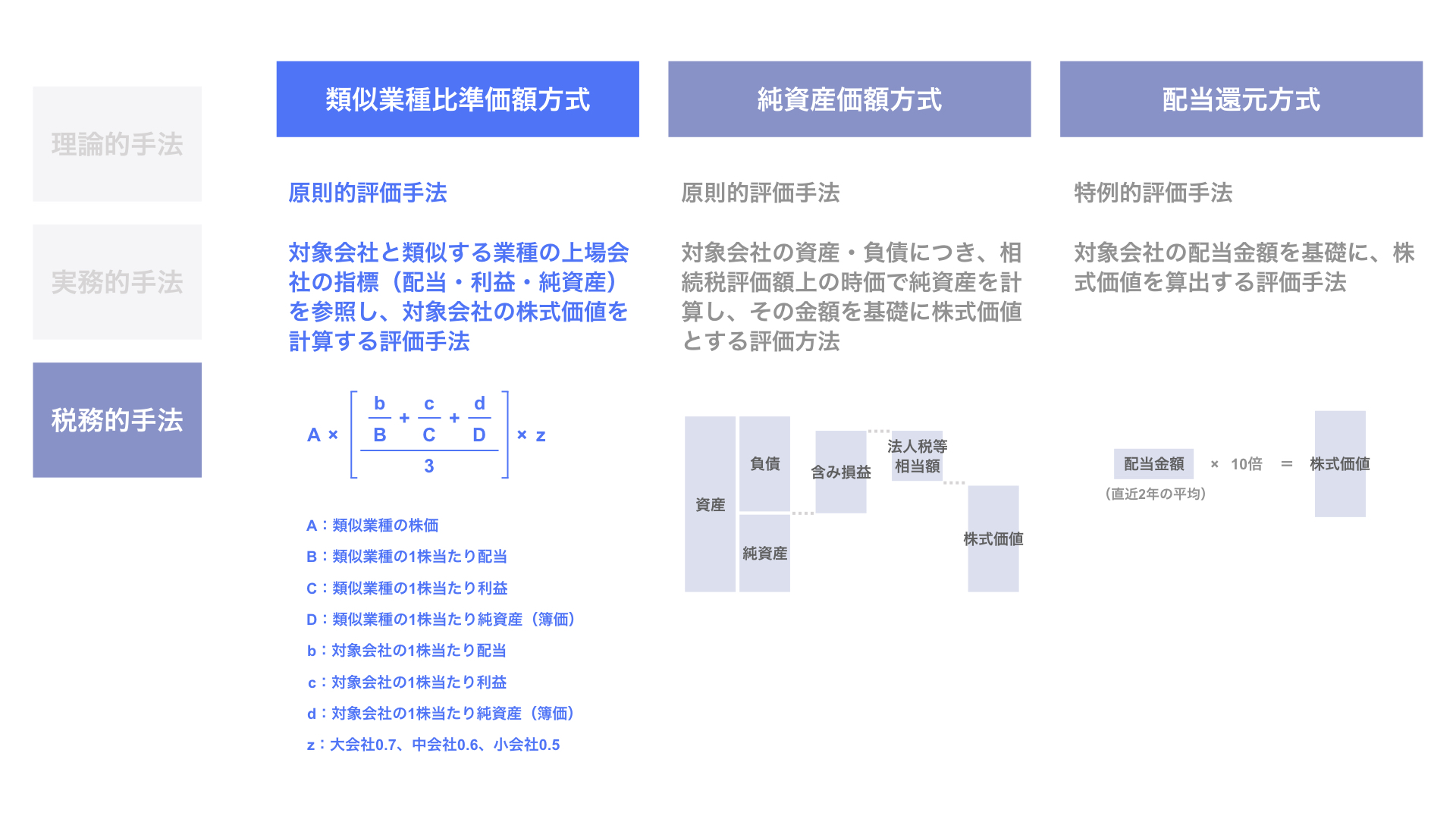

類似業種比準価額方式

まず、類似業種比準価額方式につき、見ていきましょう。

類似業種比準価額方式は、原則的評価手法のひとつです。

類似業種比準価額方式は、対象会社と類似する業種の上場会社の指標(利益・配当・純資産)を参照し、対象会社の株価を計算する評価手法です。

具体的な計算式は、上図の通り規定されています。

アルファベット大文字のAからDについては、対象会社の業種や事業内容に基づき、国税庁で開示されている類似業種の数値を使用します。

また、アルファベット小文字のabc及びzは、対象会社の数値を使用します。

この計算式から、対象会社の一株当たりの株価が算出されます。

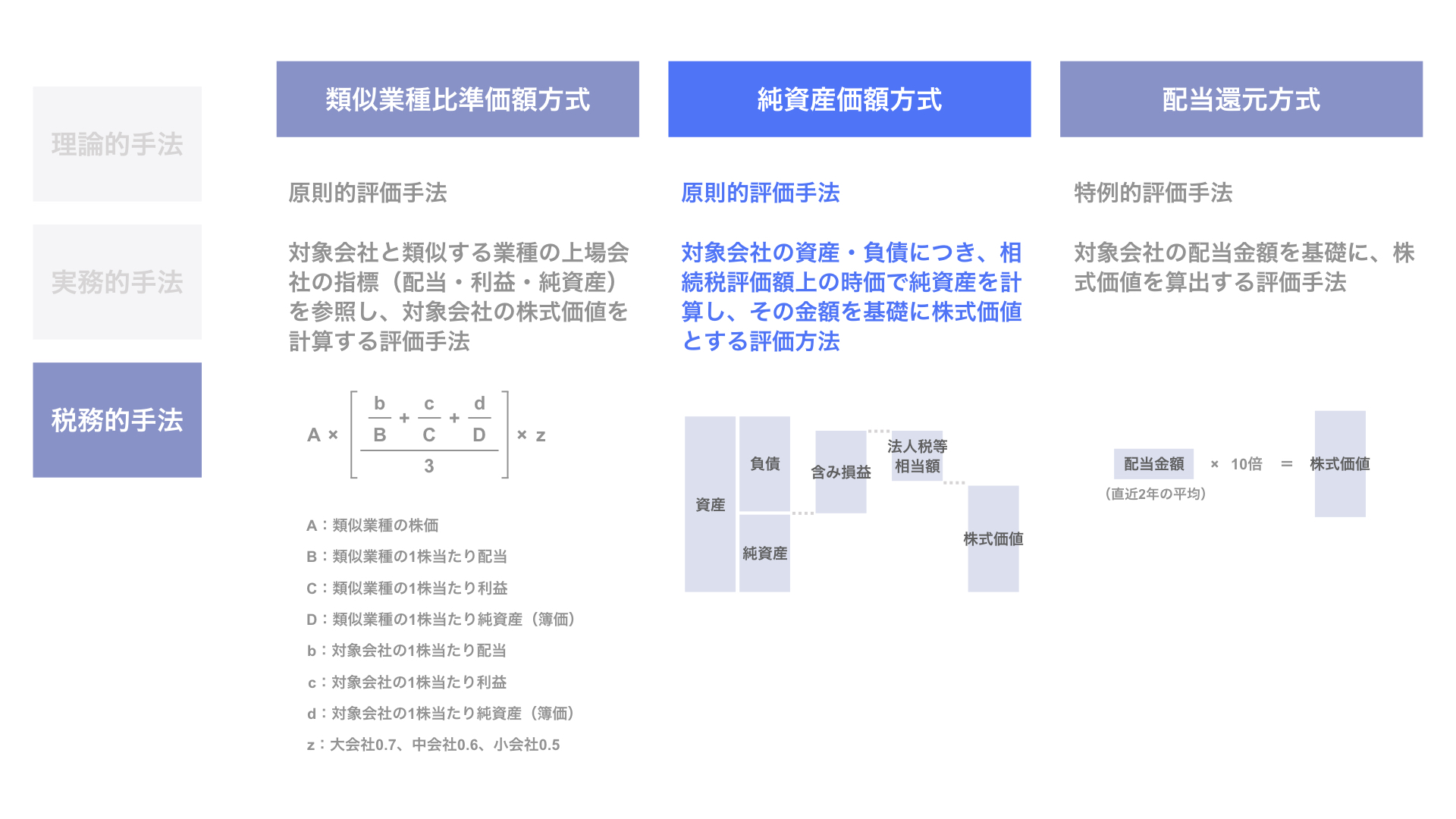

純資産価額方式

続いて、純資産価額方式についてです。

純資産価額方式も、類似業種比準価額方式と同様、原則的評価手法のひとつです。

純資産価額方式は、対象会社の資産・負債につき、相続税評価額上の時価に洗い替えた上で純資産を計算し、その金額を株式価値とする評価方法です。

具体的な計算方法は、以下の通りです。

- 資産(相続税評価額)−負債(相続税評価額)=純資産(相続税評価額)

- 純資産(相続税評価額)−純資産(簿価)=含み益

- 含み益×37%=法人税等相当額

- 純資産(相続税評価額)−法人税等相当額=純資産価額方式による株価

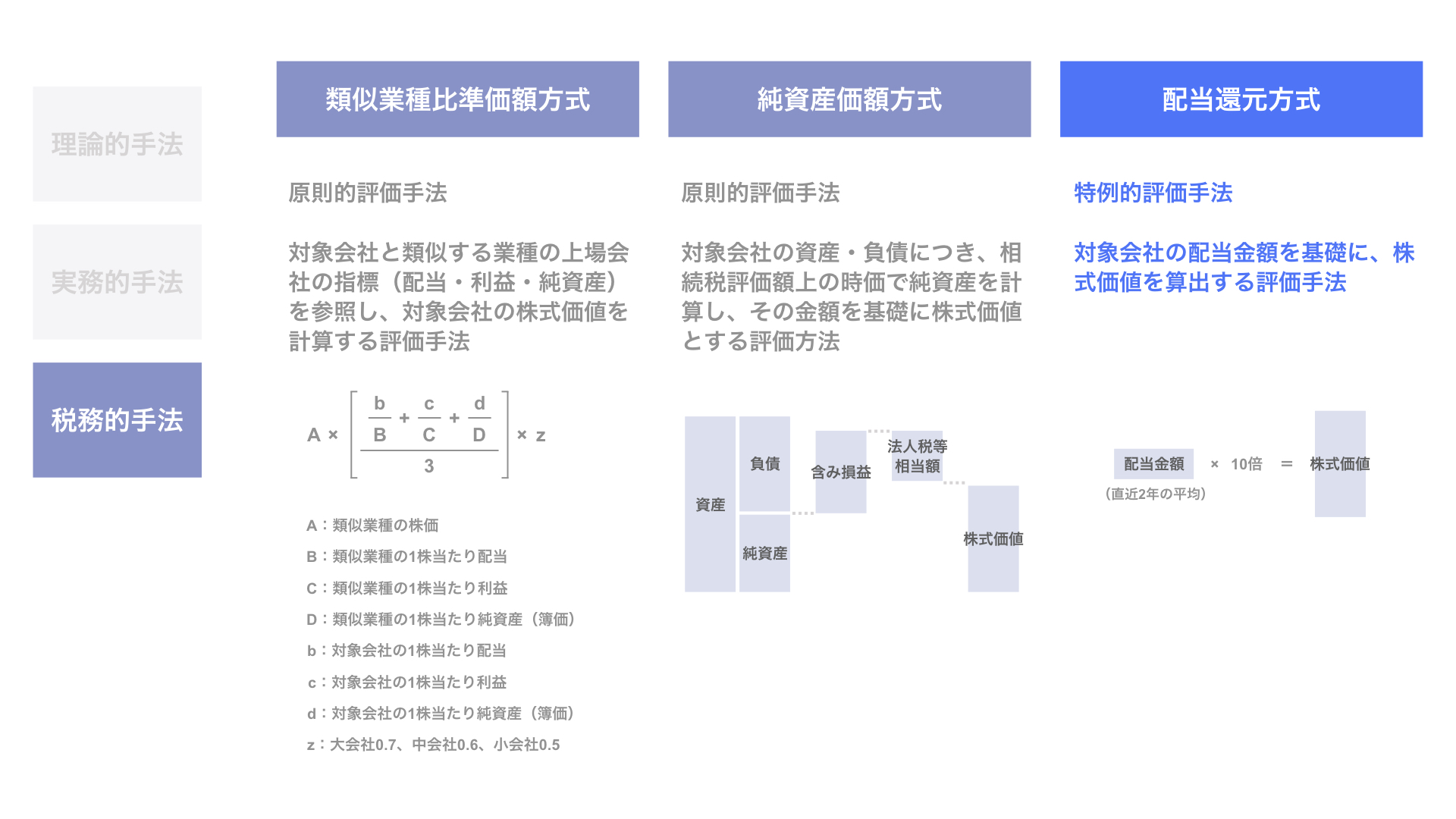

配当還元方式

続いて、配当還元方式についてです。

配当還元方式は、主に少数株主を対象とした特例的評価手法として用いられます。

対象会社の配当の金額を基礎に、株式価値を算出する評価手法です。

具体的な計算式は別途規定されていますが、簡易的には「株価=(直近2年の平均)配当の10倍」となります。

一般的に、配当還元方式による評価額は、原則的評価(類似業種比準価額方式・純資産価額方式)よりも安くなるケースが多いです。

以上が、税務的手法の概要です。

どの評価手法を使うべきか?

続いて、ここまでで見てきた考え方を踏まえ、どの評価手法を使うべきかにつき、検討していきます。

M&Aにおける価格の考え方を踏まえれば、「相手方がどの考え方に基づき、価格の交渉をしてきているのか」を把握することができます。相手方の考え方を理解することで、価格交渉のポイントを認識することができます。

一方、売り手または買い手として、どの評価手法を用いるべきかについては、答えがありません。逆に、唯一絶対と言える評価手法が確立されていないが故に、これだけの評価手法が存在しているということもできます。そのため、自身がM&Aを行うに当たり、どの評価手法を使うべきか、という観点では、相手との交渉で有利になる評価手法であったり、あるいは社内的に説明が通りやすい評価手法であったりと、冒頭に「交渉ツールとして企業価値評価手法」と言及した通り、自身の目的に応じて、使い分けるのがベストであると考えます。

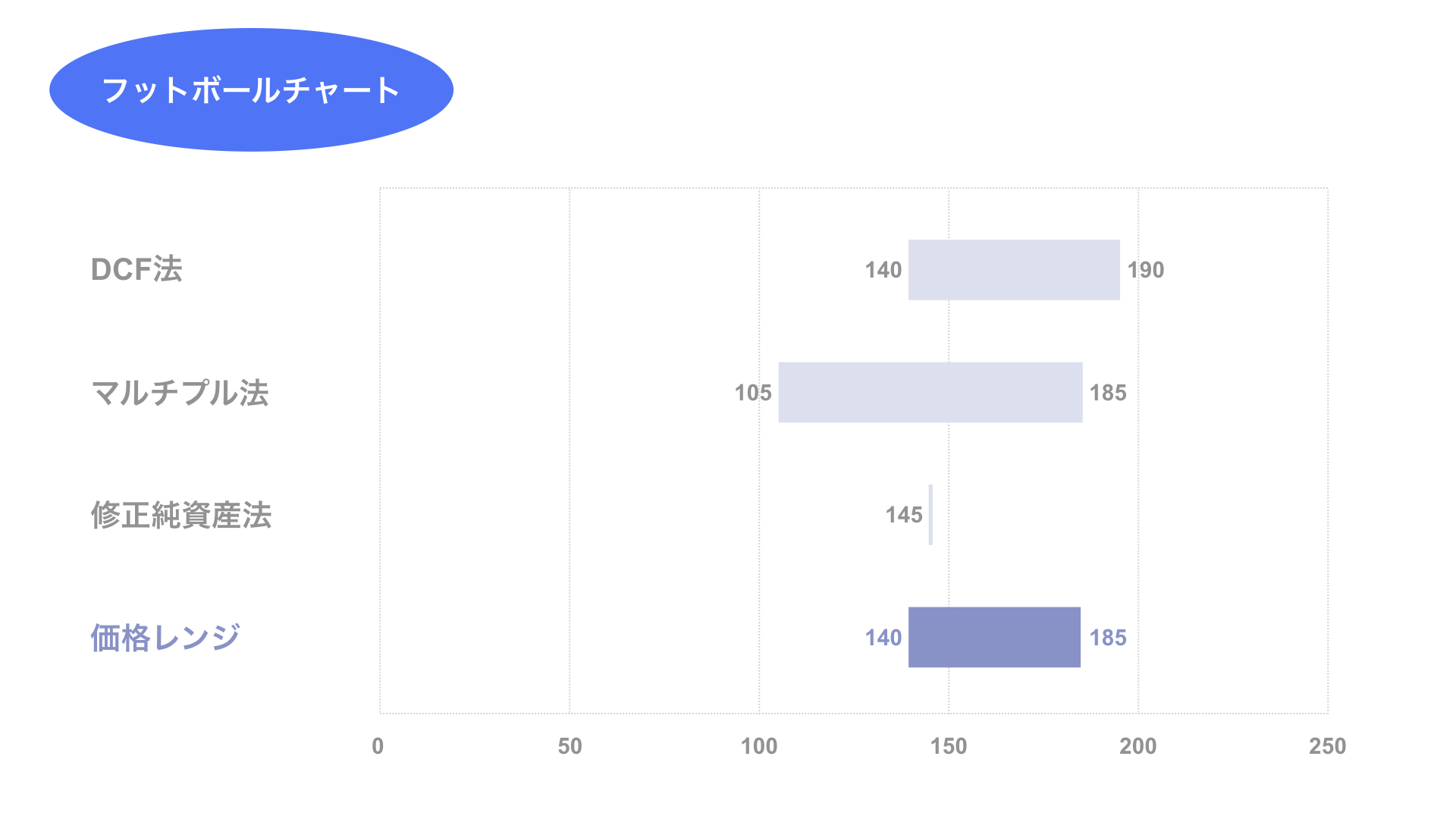

実際に、第三者の立場から企業価値・株式価値の評価を行う評価機関やM&A専門家も、上図のように、複数の評価手法を併用し、その中から一定の価格レンジを提示するケースが多くあります。

このような図表をフットボールチャートと呼びます。

M&Aの価格交渉にあたっては、このフットボールチャートに表されるように、一定の価格レンジを設定し、価格交渉を行うのが望ましいと考えます。

以上、今回は以下のテーマに沿って、M&Aにおける価格の考え方の概要につき、検討しました。