目次

デューディリジェンス(DD)とは、M&Aの買い手が、売り手や対象会社に対して実施する調査のこと。

その中でも、法務DDは法的な視点から対象会社を調査・分析するものを指します。

一般的に法務DDは弁護士に依頼しますが、その費用は数百万〜数千万円と、決して少なくはない費用が発生します。

限られた予算内で効果的に法務DDを実施できるよう、本記事では、法務DDの目的やスコープ(調査対象)の考え方、期間や一般的な費用感など、法務DDの全体像が把握できるようになっています。

なお、法務DDだけでなく、財務税務DDやビジネスDDも含めたDDの全体像を知りたい方は、【図解】デューディリジェンスの目的と重要ポイント【検出事項への対応方法】の記事の方がオススメです。

また、本記事の内容はこちらの動画でもご覧いただけます。

《執筆者》

PEファンド・M&Aアドバイザリーの実務経験があるSOGOTCHA(ソガッチャ)スタッフが執筆しました。

法務DDとは

まずは、法務DDとはそもそも何を意味するのか、検討していきましょう。

法務DDとは、買収監査(Due Diligence:DD)の一種であり、対象会社や事業につき、法的側面から問題点やリスクを分析・検証するものです。

法務DDは、財務・税務DDやビジネスDDと並び、通常のM&Aで実施される代表的なDDの1つです。

法務DDでは、買収の対象となる会社や事業について法的な面から問題点やリスクを把握すべく、調査が行われます。

より具体的には、例えばある会社を買収対象とする場合、

- 法人としてのその会社自身

- 会社が行っている事業

- 会社の役職員や労務面

- 会社の資産や負債

- 会社の株主や株式

等を中心に、それぞれの法的問題点やリスクを調査・分析します。

法務DDの目的

次に、そもそも何のために法務DDを行うのかという法務DDの目的について、検討します。

法務DDの目的として、

- 対象会社の調査を通じた問題点の把握

- 上記に対する対応策の検討

の2つが挙げられます。

なお、一般的に、DDを通じて把握される問題点のことを検出事項と言います。

以下、法務DDの検出事項と対応策につき、重要度(高・中・低)に応じて整理してみましょう。

重要度の高い法務DDの検出事項

まず、重要度の高い検出事項は、ディールブレーカーです。

ディールブレーカーとは、M&Aの検討を妨げるような買収阻害要因を意味します。

ディールブレーカーは、大きく次の2つがあります。

- 会社や事業に起因するもの

- 本件M&Aの目的に起因するもの

ディールブレーカーが検出された場合、買い手はM&Aを実施する意義がなくなるため、M&Aの検討を中止します。

重要度が中程度の法務DDの検出事項

重要度が中程度の検出事項は、大きく3つに分類できます。

- 買収価格に影響を与えるもの

- スキームに影響を与えるもの

- 契約条件に影響を与えるもの

第1に、買収価格に影響を与えるものです。

買収価格に影響を与える項目は、主にPL項目とBS項目に区分されます。

これらの検出事項が確認された場合、企業価値や株式価値に影響を及ぼすため、買い手としては会社の価値低下を許容するか、あるいは売り手に対し買収価格の引下げを交渉することが考えられます。

第2に、スキームに影響を与えるものです。

法務DDの検出事項の結果、当初想定していたスキームではM&Aの実施が難しいことが判明する場合があります。

このような場合、売り手と買い手は、スキーム変更によるM&Aの実現を検討することとなります。例えば、株式譲渡から事業譲渡への変更などが考えられます。

ただし、スキームを変更する場合、法的な手続や会計・税務的な影響が変化するケースがあるため、総合的な検討が必要となります。

第3に、契約条件に影響を与えるものです。

法務DDで検出された事項が、M&Aの契約条件に影響を与える場合があります。

具体的には、

- 取引実行の前提条件

- 表明保証

- 誓約事項

- 補償条項

などに影響を与えます。

これらの検出事項に対し、売り手と買い手は個別に交渉し、最終契約書の契約条件で対応策を決定することとなります。

重要度の低い法務DDの検出事項

重要度が低い検出事項については、M&Aのクロージング(取引実施)後、PMIの段階で対応します。

なお、法務DDにおける検出事項とその対応策については、【図解】法務DDでよくある検出事項とその対応策【重要度別】で詳しく取り上げています。

法務DDのM&Aプロセスにおける位置付け

続いて、M&Aのプロセス全体における法務DDの位置付けについてです。

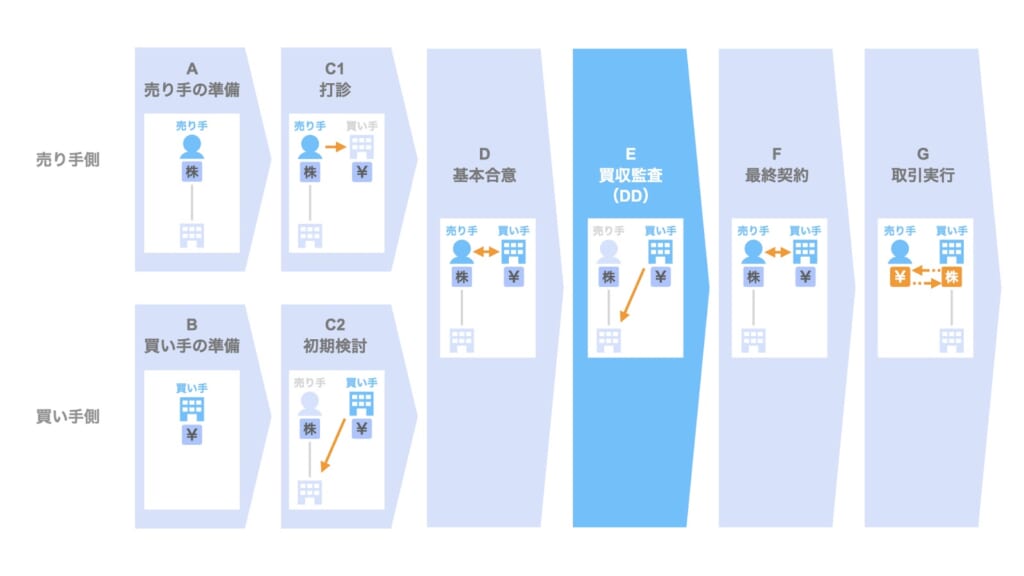

M&Aのプロセスは、一般的に上図のステップから構成されます。

法務DDはDDの一角を構成するため、通常は基本合意締結後のDD期間で実施されます。

その後、DDでの検出事項に基づき最終条件が調整され、最終契約の締結に至ることとなります。

M&Aのプロセスについて詳しく知りたい方は、【図解】M&Aの一連の流れ|準備・打診・検討・基本契約・買収監査・最終契約・取引実行をご覧ください。

法務DDと他のDDの区別・連携

次に、法務DDと他のDDの区別や使い分け、さらにはそれぞれのDDの連携につき、検討していきましょう。

DDの代表的なものは、次の3つです。

- 法務DD

- 財務税務DD

- ビジネスDD

その名が示すとおり、法務DDは法的な視点から、財務税務DDは会計・税務の視点から、ビジネスDDは事業の視点から、対象会社を調査・分析します。

このように各専門家がそれぞれの視点からビジネスを捉えることで、多角的にリスクを把握することができます。

例えば、ビジネスDDや財務税務DDの観点からは有望な事業だったとしても、法務DDの観点からは特許権の侵害のリスクを抱えた事業であった、というようなケースもあり得るからです。

このため、各DDは相互に連携し、それぞれの検出事項につき共有しつつ、買い手がM&Aの実行可否や条件検討の上で必要となる情報を提供することとなります。

財務税務DDやビジネスDDも含めたDDの全体像については、【図解】デューディリジェンスの目的と重要ポイント【検出事項への対応方法】にまとまっています。

法務DDのスコープ

続いて、そもそも法務DDはどのような事項を対象にするのかという、スコープの点につき検討します。

スコープについては、以下の3点から考えていきます。

- 調査対象

- 調査項目

- 調査の対象期間

調査対象

まず、調査対象についてです。

例えば、対象会社の下に国内子会社や海外子会社がある場合を考えます。

このような場合、どの法人を対象とすべきかについて、検討する必要があります。

例えば、対象会社に加え、重要な海外子会社1社だけを法務DDの対象とすることなどが考えられます。

調査項目

次に、調査項目についてです。

法務DDの調査項目について対象会社の全体像から紐解いていくと、以下のような項目が調査項目となります。

- 株主・株式

- 法人・組織

- 事業

- 許認可

- コンプライアンス

- 契約

- 訴訟

- BS

- 動産

- 不動産

- 知的財産権

- 負債

- 役職員・労務

通常、これらの項目を中心に検討します。

ただし、対象会社の事業内容やその会社特有の事情などを踏まえ、重要と思われる項目については重点的に検討を行う一方、重要度の低いと思われる事項については簡易なDDに留めるなど、濃淡を付けて法務DDの分析・調査を行うこともよくあります。

調査の対象期間

次に、調査の対象期間についてです。

例えば、株主総会議事録や取締役会議事録など、過去のどの期間まで遡って調査をするかを決める必要があります。

対象期間については、基本的には決めの問題で、通常は「3年」や「5年」などにするのが一般的です。

一方、ある特定の事由につきより詳しく調査する必要がある場合は、個別に追加で検討することもあります。

法務DDのプロセス

続いて、法務DDはどのような流れで実施されるのか、法務DDのプロセスにつき検討します。

法務DDは、一般的に以下のプロセスで実施されます。

- DD専門家の選定

- 依頼資料リストの作成・提示

- 売り手・対象会社からの資料の開示

- 開示資料の検討

- 追加依頼資料・Q&Aシートの提出及び回答の受領

- マネジメントインタビュー・実務者インタビューの実施

- DD中間報告書の作成

- DD中間報告の実施

- 追加依頼資料・Q&Aシートの提出

- DD最終報告書の作成

- DD最終報告の実施

以下、各項目について見ていきましょう。

1. DD専門家の選定

まず、法務DDを担当するDD専門家を選定します。

買い手は、法務DDに先立ち、法務DDを担当するDD専門家を選定します。

通常、法務DDは弁護士によって実施されます。

また、法務DDの期間やスコープにもよりますが、通常は複数名の弁護士がチームを組んで、法務DDを実施することになります。

2. 依頼資料リストの作成・提示

次に、法務DDを担当する弁護士チームは、DDで必要となる資料につき売り手に開示を依頼すべく、依頼資料リストを作成し、売り手側に提示します。

売り手側は、当該リストに基づき、DD専門家が必要とする資料を準備します。

なお、依頼資料リストは法務DDを担当する弁護士だけでなく、財務税務DDを担当する公認会計士・税理士やビジネスDDを担当するコンサルティング会社・買い手自身からも提出されるため、項目の重複などが生じないように交通整理をすることが、効率的なDDの運営につながります。

3. 売り手側・対象会社からの資料の開示

売り手及び対象会社は、依頼資料リストに基づき、法務DDで必要となる資料を準備します。

開示資料は膨大になることが多いため、通常はCD-R・DVD-Rなどの記録メディアやオンラインストレージを通じて資料が開示されます。

4. 開示資料の検討

法務DDを担当する弁護士チームは、売り手や対象会社から開示された資料の内容につき検討し、追加で依頼したい資料やQ&Aを実施したい事項について整理します。

5. 追加依頼資料・Q&Aシートの提出及び回答の受領

法務DDを担当する弁護士チームは、開示資料の検討を踏まえた上で、追加依頼する資料やQ&Aを記載したシートを売り手側に提出します。

通常、追加依頼資料・Q&Aシートはエクセルベースでやり取りされ、買い手側から提出し、売り手側がそれに基づいて資料を準備したり、エクセル上に回答を記載した上で返信されます。

弁護士チームは、その回答内容を踏まえた上で、更なる資料依頼やQ&Aを行うことになります。

この追加資料依頼・Q&Aシートのやりとりは、DD期間中、繰り返し実施されます。

6. マネジメントインタビュー・実務者インタビューの実施

マネジメントインタビューとは、対象会社の経営陣(マネジメント)に対するインタビューです。

実務者インタビューとは、対象会社の法務や経理、総務などの実務の担当者宛のインタビューです。

法務DDを担当する弁護士チームを始めとしたDD専門家は、これらのインタビューを通じて対象会社の事業内容につき理解を深めたり、DDの調査項目についての検討を進めていくことになります。

また、前述の追加依頼資料・Q&Aシートの未回答の回答につき、これらのインタビューを通じて一気に消し込んでいくといった場面が、実務上はよく見られます。

7. DD中間報告書(法務DD中間レポート)の作成

法務DDを担当する弁護士チームは、法務DDでの調査結果につきDD報告書(DDレポート)として整理し、買い手に提出します。

通常、DD報告書は

- 中間報告書

- 最終報告書

の2段階で準備されます。

まず、2〜3週間のDD期間を経て、中間報告書が作成されます。

DD専門家は、当該中間報告書に基づいて、次のステップであるDD中間報告を実施します。

8. DD中間報告の実施

DD中間報告書が完成したのち、当該中間報告書に基づき、DD中間報告が実施されます。

法務DDの中間報告は、弁護士チームが買い手宛に報告会の形で実施します。

また、一般的には、法務DDの中間報告会には他のDDチームも参加し、同様に財務税務DDやビジネスDDの中間報告会にも弁護士チームの一部メンバーが同席します。

そして、他のDDでの検出事項の把握や対応策について各専門家としての意見を付したりするなど、各DD間での連携を図ります。

9. 追加依頼資料・Q&Aシートの提出

DD中間報告の実施後も、追加依頼資料・Q&Aシートによる売り手と弁護士チームのやり取りは継続されるのが一般的です。

DD中間報告実施後は、中間報告で特に買い手が気にした点を中心に掘り下げていくのが一般的です。

また、中間報告までに未開示・未回答であった資料についても、引き続きフォローしていくこととなります。

10. DD最終報告書(DD最終レポート)の作成

DD中間報告後の一定の追加依頼資料・Q&Aシートのやりとりを経て、DD専門家はDD報告書の最終版、すなわちDD最終報告書(DD最終レポート)を作成します。

DDの進捗状況による部分もありますが、中間報告の段階で8割方の調査・分析が終わっているのが一般的です。

そこで、DD最終報告書では、中間報告で未開示・未回答であった項目の消し込みや中間報告の際に買い手が追加検討を依頼した項目についてのアップデートが行われるケースが一般的です。

11. DD最終報告の実施

弁護士チームは、DD最終報告書の完成後、買い手宛にDD最終報告を実施します。

ただし、最終報告は必ずしも実施されるわけではなく、中間報告で論点が概ね出揃っている場合は、DD最終報告書の提出に留まり、一同会しての最終報告は省略されるケースも多くあります。

以上が、一般的な法務DDのプロセスです。

法務DDの実施期間

続いて、法務DDの実施期間についてです。

一般的な非上場会社の法務DDの場合、その期間は2週間から1ヶ月程度であることが一般的です。

ただし、対象会社の規模や調査項目の量、調査期間の長さなどにより増減します。

また、売り手・対象会社側のDD対応のスピードなども影響するため、相手側の対応力のキャパシティ次第で当初想定より長期化するケースも相応にありますので、その点は留意が必要です。

法務DDの費用

続いて、法務DDにはどの程度の費用がかかるのかについて検討します。

法務DDの費用については、M&Aの案件サイズや対象会社の規模などにもよりますが、小規模な非上場会社の場合は、数百万円から2千万円程度が一般的かと思われます。

費用の水準にやや幅がありますが、この辺りに影響するのは、主に法務DDのスコープです。

例えば、対象会社の下に子会社が複数ある場合、これら各社について各調査項目の分析・調査を行うと、費用が嵩むことになります。

この点、対象会社グループにおける各社の重要性や事業面で特に重要な調査項目に絞るなど、買い手の予算を考えながら、スコープと費用のバランスを取っていく必要があります。

法務DDの報告書

最後に、法務DDの分析・調査結果は、どのような形で報告書に落とし込まれ、どのように報告されるのかについてです。

前述のプロセスのところでも言及しましたが、法務DDの分析・調査結果は、法務DD報告書の形で整理され、通常はDD報告会を通じて買い手に報告されます。

法務DDの報告書については、特定の雛形があるわけではなく、法務DDを担当する弁護士チーム次第でそれぞれの体裁・形式を取っています。

例えば、冒頭に重要な検出事項のサマリーをまとめているケースもあれば、そのようなサマリーページはなく、DD報告書の本文中に記載しているケースもあります。

また、検出事項についても、その内容を記載しているだけの場合もあれば、その検出事項への対応策・対応案についての記載がある場合もあります。

買い手の立場からすると、法務DDの検出事項を踏まえた上で、「その検出事項にどう対応していくのか?」という観点が重要であるため、各検出事項に対する対応策・対応案を記載している法務DD報告書は、そうでない報告書に比べ、有益であるといえます。

この辺りは、法務DDを担当する弁護士チームの方針や経験などにも依存する部分であるため、法務DDを担当する弁護士チームを選定する過程で、事前に確認をすることも一策かと言えます。

まとめ

今回は、法務DDの全体像について取り上げました。

なお、本記事の内容はこちらの動画でもご覧いただけます。

SOGOTCHAでは、オンラインでM&Aの相談を受け付けています。

PEファンド・M&Aアドバイザリーの実務経験があるSOGOTCHA(ソガッチャ)スタッフがサポートしますので、ぜひお気軽にご相談ください。