目次

SPAC(スパック)とは、Special Purpose Acquisition Company(特別買収目的会社)の略称であり、自身では特定の事業を営まず、非公開会社(非上場会社)や事業の買収を目的とした上場会社のことです。

SPACを利用することで、従来のIPOに比べて短期間・低コストで上場を実現することができるため、スタートアップなどの非公開会社の上場手段として、近年利用が進んでいます。

一方、SPACの運営会社(スポンサー)とSPACの株式を取得した投資家との利益相反の問題や非公開会社に起因する不十分な情報開示などの一定のリスクの存在から、足下では規制強化が進みつつあります。

本記事では、金融パーソンが知っておくべきキーワードであるSPACについて、概要や特徴、スキームや関係者にとってのメリット・デメリットなどについて解説します。

なお、本記事の内容はこちらの動画でもご覧いただけます。

《執筆者》

高橋 祐未/株式会社マーブル 代表取締役社長

1990年宮城県仙台市生まれ。東北大学理学部数学科卒業。2013年より都内で事業会社・投資ファンド運営会社を経て、2019年株式会社マーブルを設立。

SPACの概要

SPACとは、Special Purpose Acquisition Company(特別買収目的会社)の略称であり、自身では事業を営まず、非公開会社(非上場会社)や事業の買収を目的とした上場会社のことを意味します。

下線部について補足します。

- 自身では事業を営まず

SPAC自身では、商品の製造やサービスの提供を行なっておらず、次項の「買収」のみを目的としています。このため「空箱」とも呼ばれます。 - 非公開会社や事業の買収を目的

非公開会社や事業の買収、すなわちM&Aを目的とした会社です。SPACの「A」は「買収」を意味する「Acquisition」の頭文字です。 - 上場会社

SPACは上場会社です。このため、投資家は株式市場で株式を売買することができます。

なお、SPACの読み方は、「スパック」が一般的です。

SPACは、上場したタイミングでは買収する対象会社が決まっていないのが一般的です。このため、SPACの株式を取得する投資家は、SPACの運営会社(スポンサー)を信頼して資金を預けることになります。このことを「ブランクチェック(白地小切手)カンパニー」や「ブラインドプール」と言います。

SPACはアメリカやヨーロッパで利用されている制度であり、日本では現時点(2021年5月時点)では制度化されていません。

以下では、SPACの特徴について取り上げます。

関係者

SPACの関係者として、主に次の4者が挙げられます。

- SPACの運営会社(スポンサー)

SPACを設立し、運営する会社です。通常、スポンサーと呼ばれます。 - 投資家

SPACの株式を取得した株主です。投資家は、法人株主となる機関投資家と個人株主となる個人投資家に区別されます。 - 対象会社(パートナー企業)

SPACが買収する非公開会社です。最終的にSPACと合併し上場会社となります。 - 対象会社の株主

SPACが買収する非公開会社の株主です。スタートアップの創業者やVCなどで、SPACに株式を譲渡することでExitします。

ユニット(株式とワラント)

SPACの資金調達は「ユニット」と呼ばれる単位で行われます。ユニットは普通株式とワラント(新株予約権)から構成されており、1ユニット10ドルで発行されるのが一般的です。

すなわち、SPACの投資家は、SPACのユニットを1つ10ドルで購入することで、普通株式とワラント(新株予約権)を取得することになります。

なお、ワラントについては1ユニットで必ずしも1つ取得できるわけではなく、「1ユニット=X分の1ワラント」と端数で設定されているケースもあります。

PIPE

PIPEとは「Private Investment in Public Entities」の略称であり、上場会社の私募増資を引き受けること、すなわち、上場会社の第三者割当増資を引き受け、出資をすることを意味します。

PIPEは「パイプ」と呼ばれます。

SPACとの関係では、SPACが対象会社を買収する際に資金が不足する場合、PIPEを通じて機関投資家から追加資金を調達し、買収を行います。

この点については、後述のSPACの仕組み・スキームで改めて説明します。

プロモート

プロモート(promote)は、SPACの運営会社であるスポンサーが受け取る報酬のことです。

スポンサーは、SPACによる買収が実現した場合、以下のようなプロモートを通じて利益を得ます。

- 株式(通常、SPACの株式の20%)

- ワラント(新株予約権)

通常、SPACによる買収の実現が、スポンサーのプロモートの受領要件となっているため、スポンサーにはSPACの買収を実現しようというインセンティブが働きます。この点が、後述するスポンサーと投資家の間の利益相反の要因となり得ます。

2年間の時限的制約

SPACは、通常「2年以内に買収を実現しなければならない」という制約が課されています。2年以内に買収を実現できなかった場合、SPACは調達した資金に利息をつけて投資家に返還する必要があります。

これは、投資家保護の観点から要請されている制約ですが、SPACが対象会社の株主と買収交渉を行うに際しては、この時限的制約が不利に作用し、SPACにとって不利な条件での合意に至りかねないというリスクも含んでいます。

SPACの仕組み・スキーム

SPACの仕組み・スキームについて説明します。

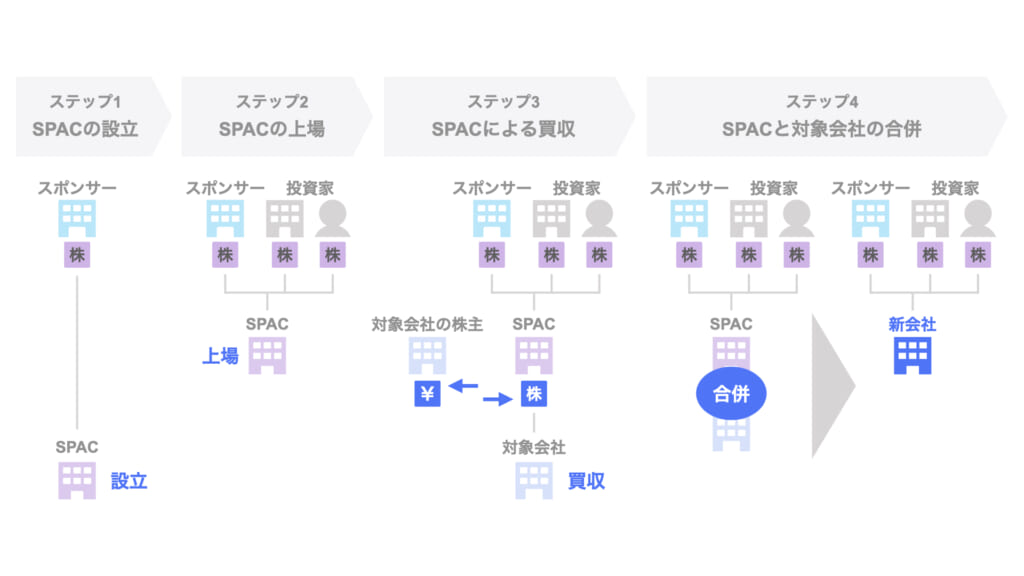

SPACのスキームは、主に次の4つのステップから構成されています。

- ステップ1. SPACの設立

SPACの運営会社であるスポンサーは、SPACを設立します。 - ステップ2. SPACの上場

スポンサーはSPACを上場し、投資家から資金を調達します。

上述の通り、SPACの資金調達はユニット単位で行われるため、投資家は普通株式とワラント(新株予約権)を取得します。 - ステップ3. SPACによる買収

SPACは対象会社を探索し、買収します。

SPAC自身が調達した金額以上の対象会社を買収する場合、追加の買収資金が必要となりますが、通常は上述のPIPEにより調達します。 - ステップ4. SPACと対象会社の合併

SPACと対象会社が合併(逆さ合併)し、対象会社は上場します。

このSPACと対象会社の合併の一連のプロセスのことを「De-SPAC」と呼びます。

以上がSPACのスキームの概要です。

IPO上場とSPAC上場の比較

通常のIPOによる上場(「IPO上場」と呼びます)とSPACとの合併による上場(「SPAC上場」)はどのように異なるのか、両者を比較してみます。

- IPO上場

IPO上場の場合、上場準備のために数年単位の時間と多大なコストがかかります。 - SPAC上場

SPAC上場の場合、すでに上場しているSPACに買収・合併してもらうことで上場することができるため、上場を希望する企業からすると、短期・低コストで上場することができます。

SPACのメリット

世界的な金融緩和によるカネ余りの状況やコロナ禍による通常のIPOプロセスの停滞など、SPACの利用の急増を招いたマクロ的要因もありますが、投資家やスタートアップの創業者やスポンサーなど、各関係者にとってもメリットがあるからこそ、SPACの利用が進んでいると言えます。

ここでは、各関係者の立場から、SPACを利用するメリットについて説明します。

- スポンサー(SPACの運営会社)

まず、スポンサーのメリットとして、次の2点が挙げられます。- 株式市場の資金のレバレッジとしての活用

スポンサーは、SPACを通じて株式市場から買収資金を調達し、買収を実施します。すなわち、株式市場の資金をレバレッジとすることで、自己資金の何倍もの投資を実現することができます。 - 短期での報酬の受領

スポンサーは、2年間というSPACの買収期間内に買収を実現することで、プロモート(株式とワラント)という報酬を受領することができます。

このような報酬体系は、投資後のバリューアップ期間も経て最終的に報酬を受け取るPEファンドの運営会社などに比べ、早期での報酬を実現しています。

- 株式市場の資金のレバレッジとしての活用

- 投資家(SPACの株主)

次に、SPACの株式を取得する投資家のメリットとして、次の3点が挙げられます。- 非公開会社への投資機会の確保

通常、一般的な投資家は、上場会社の株式にしか投資する機会がありません。

一方、SPACに投資することにより、間接的に非公開会社(非上場会社)に投資することができます。 - 流動性の確保

非公開会社に投資するPEファンドや、そのPEファンドに投資するLP投資家は、通常非公開会社の株式やファンドの持分を簡単に譲渡することができず、一定の流動性を犠牲にせざるを得ません。

一方、上場会社であるSPACの株式は、より容易に売却することができるため、SPACの投資家は一定の流動性を確保することができます。 - 早期回収の可能性の確保

SPACの買収可能期間は2年に限定されているため、買収が実現されなかった場合は2年間で資金を回収することができます。

一方、買収が実現された場合でも、上述の通り流動性が確保されているため、投資家の任意のタイミングで投資回収を実現することができます。

- 非公開会社への投資機会の確保

- 対象会社の株主及び対象会社

続いて、対象会社の株主及び対象会社のメリットとして、次の2点が挙げられます。- 早期・低コストでの上場

SPACとの合併による上場の場合、通常のIPOによる上場に比べ、より短期間かつ低コストで上場することができます。

このため、「時間や利便性を買う」という観点から、スタートアップの創業者などがSPAC上場を利用しています。 - 交渉による買収条件の決定

IPOによる上場の場合、株価は株式市場の参加者である投資家の反応に基づいて決定されます。

一方、SPAC上場の場合、売り手となる対象会社の株主は、SPACとの交渉により株価、すなわち買収条件を決定することができます。この点、IPOよりもSPACとの交渉の方が、対象会社の株主にとってより有利な条件を実現する可能性もあります。

- 早期・低コストでの上場

SPACのデメリット

SPACには前述のようなメリットがあるため、SPACの利用が大幅に増加していました。にも関わらず、米国の証券取引委員会(SEC)はSPACに対する規制を強化しています。

それは、以下のようなデメリットも存在するためです。

- スポンサー(SPACの運営会社)

まず、スポンサーのデメリットとして、次の点が挙げられます。- 買収期間の時間的な制約

SPACの買収期間は2年間に限定されています。このため、時間が経過するにつれ、スポンサーに対する買収へのプレッシャーが増していくことになります。

買収交渉の相手側(対象会社の株主)も当然そのことは認識しているため、タイミングによっては、SPAC側は買収条件の交渉で不利な立場に追い込まれます。

また、スポンサーにとっての報酬発生の要件がSPACによる買収の実現であるため、これはスポンサーからすると多少不利な条件でも買収を実現するインセンティブとなります。この点、後述する投資家とスポンサーの利益相反につながります。

- 買収期間の時間的な制約

- 投資家(SPACの株主)

次に、投資家のデメリットとして、次の2点が挙げられます。- 投資家とスポンサーの間の利益相反の問題

上述の通り、SPACのスポンサーは、SPACによる買収実現により報酬を得ます。このため、たとえ買収後に株価が下がり得るような多少不利な条件であったとしても、買収を実現したいというインセンティブがスポンサーには働きます。すなわち、「投資家の利益を犠牲にしてでも、買収を実現したい」というインセンティブがスポンサーには働くことになり、投資家とスポンサーの利益相反の問題を生み出すことになります。 - 非公開会社への投資に伴うリスク

SPACによる買収は、原則として非公開会社(非上場会社)を対象としています。通常、非公開会社の情報開示や社内体制は、上場会社ほど進んでいません。このため、上場会社では考えられないような問題が、買収後に発覚することもあります。

非公開会社を買収する場合、このような問題が伴うことは一般的ではありますが、上場会社の株式としてSPACに投資する投資家も、このような非公開会社特有の投資リスクにつき、きちんと認識しておく必要があります。

- 投資家とスポンサーの間の利益相反の問題

まとめ

以上、SPACの概要について説明しました。

主なポイントをまとめると、以下の通りです。

- SPACの概要

SPAC(特別買収目的会社)は、自身では事業を営まず、他社の買収のみを目的とする上場会社のこと。「ブランクチェック(白地小切手)カンパニー」や「ブラインドプール」などと呼ばれる。 - SPACの仕組み・スキーム

SPACのスキームは、次の4つのステップから構成されるのが一般的。

ステップ1. SPACの設立

ステップ2. SPACの上場

ステップ3. SPACによる買収

ステップ4. SPACと対象会社の合併 - SPACのメリット

スポンサー、投資家、対象会社の株主及び対象会社の立場から、次のようなメリットが挙げられる。- スポンサー

・株式市場の資金のレバレッジとしての活用

・短期での報酬の受領 - 投資家

・非公開会社への投資機会の確保

・流動性の確保

・早期回収の可能性の確保 - 対象会社の株主及び対象会社

・早期・低コストでの上場

・交渉による買収条件の決定

- スポンサー

- SPACのデメリット

スポンサー、投資家の立場から、次のようなデメリットが挙げられる。- スポンサー

・買収期間の時間的な制約 - 投資家

・非公開会社への投資機会の確保

・流動性の確保

・早期回収の可能性の確保 - 対象会社の株主及び対象会社

・投資家とスポンサーの間の利益相反の問題

・非公開会社への投資に伴うリスク

- スポンサー