目次

M&Aには様々な立場の関係者が関わります。

特に案件の規模が大きくなるほど、ビジネス・財務税務・法務などの各分野の専門家が関与し、関係者の数が増加します。

本記事では、M&Aに登場する関係者の全体像を確認し、各関係者がどのような役割を担っているのか、その全体像について解説します。

なお、本記事の内容はこちらの動画でもご覧いただけます。

《執筆者》

PEファンド・M&Aアドバイザリーの実務経験があるSOGOTCHA(ソガッチャ)スタッフが執筆しました。

M&Aに登場する関係者の全体像

それでは早速、M&Aに登場する関係者を確認していきましょう。

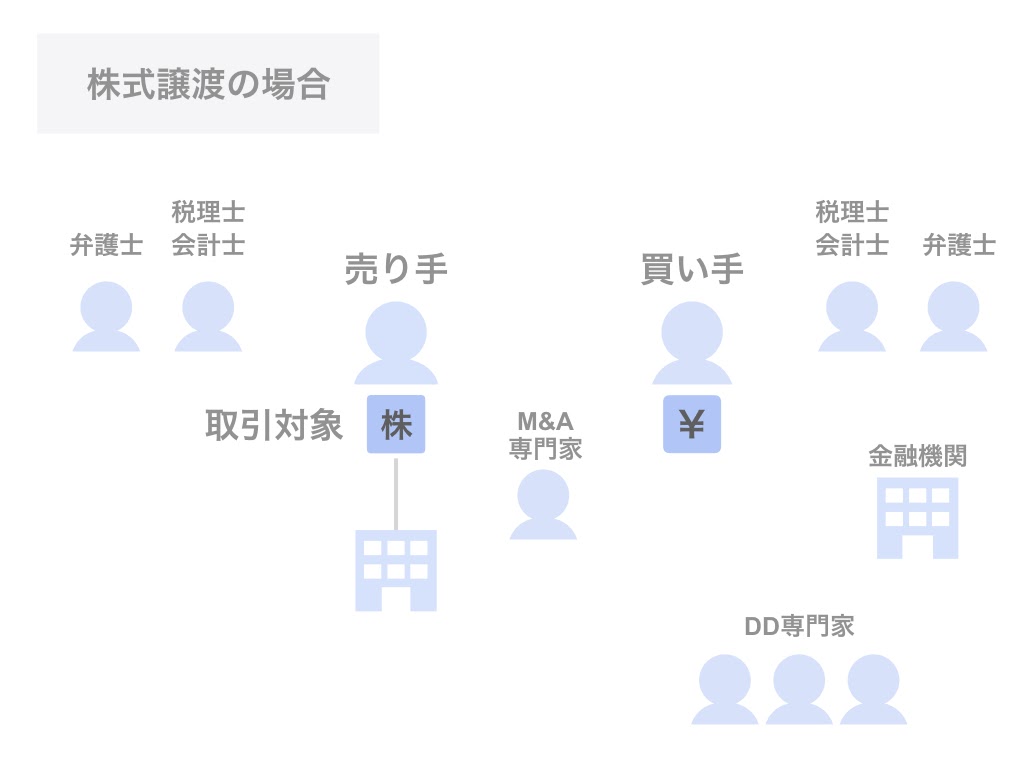

以下では、M&Aに登場する関係者を大きく次の2つのグループに区別します。

- M&A取引の当事者

- その他の関係者

M&A取引の当事者には、以下の関係者が含まれます。

- 売り手

- 取引対象

- 買い手

これら3者が、M&A取引に必要な最低限の関係者です。

一方、その他の関係者には以下の関係者が含まれます。

- M&A専門家

- 税理士・会計士

- 弁護士

- DD専門家

- 金融機関

それでは、各関係者について詳しく見ていきましょう。

①M&A取引の当事者

まず、大きく2つに分けたうちの1つ目、M&A取引の当事者についてです。

繰り返しになりますが、M&A取引の当事者は以下の3者です。

- 売り手

- 取引対象

- 買い手

なお、これらはM&Aの取引の当事者ですので、M&Aの取引には必ず登場します。

一方、後述のその他の関係者は必ずしもM&Aの取引に登場するわけではありません。

よって、最も関係者の数が少ないシンプルなM&Aの場合、これらの3者のみで取引が完結します。

以下、個別に検討していきましょう。

M&Aの売り手

まず、売り手についてです。

売り手は、M&Aの取引対象を保有しています。

ここで、代表的なM&Aの取引スキームである株式譲渡と事業譲渡を例に考えてみましょう。

各スキームにおける売り手は、以下の通りです。

- 株式譲渡の場合:株式を保有している株主

- 事業譲渡の場合:事業を保有している会社

このように、スキームによって売り手が異なるのがポイントです。

なお、M&Aの売り手については【図解】M&Aの売り手は手法によって異なる!株式譲渡と事業譲渡の場合で詳しく取り上げています。

M&Aの取引対象

次に、取引対象についてです。

取引対象は、M&Aの取引において売り手が譲渡(売却)するものです。

こちらもM&Aの代表的な取引スキームである株式譲渡と事業譲渡を例にすると、以下の通りです。

- 株式譲渡の場合:株主が保有している株式(及び会社そのもの)

- 事業譲渡の場合:会社が保有している事業

なお、取引対象については【図解】M&Aの取引対象は手法によって異なる!株式譲渡と事業譲渡の場合で詳しく取り上げています。

M&Aの買い手

続いて、買い手についてです。

買い手は、売り手から取引対象である株式や事業を取得し、その対価を支払う者です。

個人の場合もあれば、会社の場合もあります。

なお、買い手については【図解】個人でも会社を買える!M&Aにおける買い手とはで詳しく取り上げています。

②その他の関係者

ここからは、当事者以外の関係者につき検討します。

M&Aの取引自体は、上記の3者がいれば完結しますが、M&Aでは各種の専門知識が必要となる場面が多くあるため、各種の専門家が取引に関与するのが一般的です。

繰り返しになりますが、その他の関係者は以下の通りです。

- M&A専門家

- 税理士・会計士

- 弁護士

- DD専門家

- 金融機関

以下、M&Aの取引に登場する主だった関係者につき、検討していきます。

M&A専門家

まず、M&A専門家についてです。

M&A専門家は、M&Aのプロフェッショナルとして、案件の発掘・紹介から取引実務のサポートまで、M&A取引の広範な場面で関与します。

なお、M&A専門家は、その立場に応じて、大きく次の2つのタイプに分かれます。

- 仲介会社:売り手・買い手双方の間に立ち、M&A取引を仲介する

- FA(フィナンシャルアドバイザー):売り手又は買い手の一方に立ち、M&A取引をサポートする

なお、M&A専門家については【図解】M&A仲介とFAの違いとそれぞれの役割【M&A専門家とは】で詳しく取り上げています。

税理士・会計士(売り手側)

次に、税理士・会計士についてです。

税理士・会計士については、売り手側と買い手側に分けて考えます。

売り手や取引対象となる会社の顧問税理士・会計士は、M&Aの取引に伴う税務・会計面につき、売り手や対象会社をサポートします。

例えば、売り手が株主の場合は株式譲渡に伴う税務面をサポートしたり、売り手が法人の場合は取引に伴う会計処理のアドバイスを実施したりします。

税理士・会計士(買い手側)

続いて、買い手側の税理士・会計士についてです。

買い手側の顧問税理士・会計士も、売り手側と同様、M&A取引に伴う税務や会計面の実務につき、買い手側の立場から買い手をサポートします。

例えば、M&Aの取引に伴う買い手側の会計処理や税務処理が挙げられます。

なお、税理士・会計士については【図解】M&Aにおける顧問税理士や会計士の役割で詳しく取り上げています。

弁護士(売り手側)

次に、弁護士についてです。

弁護士も、売り手側と買い手側で区別して検討しましょう。

売り手側の弁護士は、主には最終契約書(株式譲渡の場合は株式譲渡契約書、事業譲渡の場合は事業譲渡契約書)のドキュメンテーションやレビューを担当し、売り手に対しリーガル面のサポートを実施します。

弁護士(買い手側)

続いて、買い手側の弁護士についてです。

買い手側の弁護士は、買い手側の立場に立ち、最終契約書のドキュメンテーションやレビューを行い、買い手に対する法律面でのアドバイスを実施します。

なお、弁護士については【図解】M&Aにおける顧問弁護士の役割【スキーム検討やDD対応】で詳しく取り上げています。

DD専門家

次に、DD専門家についてです。

DD専門家は、買い手から取引対象に対するデューディリジェンス(DD)を実施する専門家です。

主なDDの対象分野としては、法務・財務税務・ビジネスの3つが挙げられますが、各分野は以下のような専門家が担当します。

- 法務DD:弁護士

- 財務税務DD:税理士・会計士

- ビジネスDD:コンサルティング会社(買い手自身が中心となって行う場合も多い)

なお、DD専門家については【図解】M&AにおけるDDの分野と専門家の役割で詳しく取り上げています。

金融機関

最後に、金融機関です。

銀行や信用金庫・信用組合などの金融機関は、M&Aにおいて、買い手の買収資金の一部を拠出するファイナンサーとして関与します。

なお、金融機関については【図解】M&Aにおける金融機関の役割【ファイナンサー】で詳しく取り上げています。

まとめ

さて、今回はM&Aに登場する関係者の全体像を紹介しました。

なお、本記事の内容はこちらの動画でもご覧いただけます。

SOGOTCHA(ソガッチャ)では、オンラインでM&Aの相談を受け付けています。

PEファンド・M&Aアドバイザリーの実務経験があるSOGOTCHA(ソガッチャ)スタッフがサポートしますので、ぜひお気軽にご相談ください。