目次

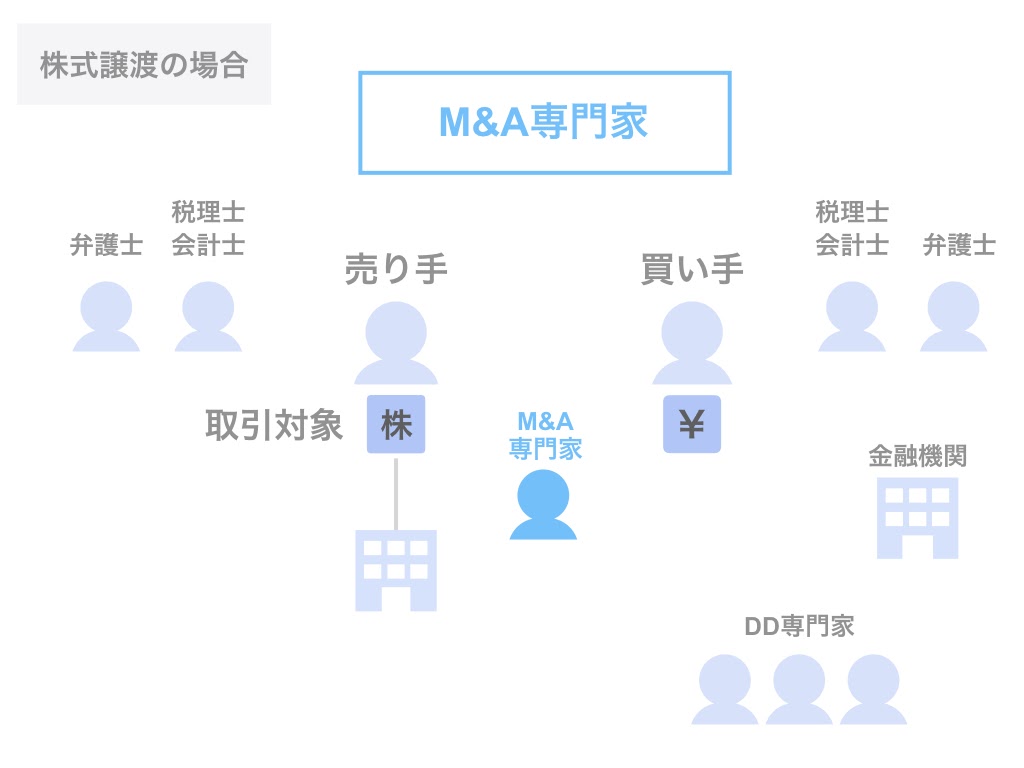

M&Aは、売り手・取引対象・買い手の3者がいれば、最低限成立します。

しかし、M&Aは会社を取引対象とするため、一般的な物の売買に比べ、財務税務・法務・ビジネスなどの広範な専門知識が必要になります。

このため、M&Aの取引には、M&A分野の専門家であるM&A専門家が登場します。

本記事では、M&A専門家の仲介とFAを比較しながら、その役割について解説します。

なお、M&Aに登場する関係者の全体像については【図解】M&Aの当事者とそれを取り巻く関係者の役割とはで詳しく取り上げていますので、まずはこちらを読んでから本記事に進むのがおすすめです。

また、本記事の内容はこちらの動画でもご覧いただけます。

《執筆者》

PEファンド・M&Aアドバイザリーの実務経験があるSOGOTCHA(ソガッチャ)スタッフが執筆しました。

M&A専門家とは

M&A専門家は、M&Aに関する専門知識に基づき、売り手や買い手をサポートします。

例えば、

- 売り手・買い手間のマッチング

- 基本合意書や最終契約書などのドキュメンテーション

- 買収監査(デューディリジェンス)の取りまとめ

- 交渉面でのアドバイス

など、広範な事項について対応します。

なお、M&A専門家は、大きく次の2つのタイプに分かれます。

- M&A仲介会社:売り手・買い手の双方の間を取り持ち、M&Aの成立に向けて双方をサポートする

- FA(フィナンシャルアドバイザー):売り手・買い手の一方のみの側に立ち、M&Aの成立に向けてサポートする

以下、これらの専門家につき、個別に検討します。

M&A仲介会社の立場や役割とは

M&A仲介会社は、売り手と買い手の間に立ち、M&A取引を仲介します。

このため、M&A仲介会社は売り手・買い手の双方から手数料を受領します。

一般的なM&A仲介会社のビジネスの流れとして、まず売り手を見つけ、その後買い手とマッチングさせます。その後、M&A仲介会社は、売り手と買い手の間を取り持ち、M&Aが成功するよう、売り手・買い手双方をサポートします。

M&A仲介会社は、売り手・買い手の双方をサポートする立場にあるため、売り手・買い手双方の利害がぶつかるような価格の交渉などには、原則的には関与しません。

一方、M&A取引が円滑に進むよう、取引の全体的なプロセス・スケジュールの設定・調整やデューディリジェンスの取りまとめ、基本合意書・最終契約書などのドキュメンテーションのサポートなどを実施します。

FAの立場や役割とは

FA(フィナンシャルアドバイザー)は、M&Aの取引において、売り手または買い手の一方の側に立ち、その一方当事者の利益を最大化するよう、サポートします。

すなわち、売り手・買い手の両者の間に立つM&A仲介会社とは異なり、売り手または買い手の一方だけにアドバイスを行います。

このため、FAは、売り手または買い手の一方からのみ、手数料を受領します。

このような性質から、FAは売り手側についた場合と買い手側についた場合とで、その役割が大きく異なります。

- 売り手側のFA:少しでも有利な条件(高い価格など)で会社が売却できるよう、売り手をサポート

- 買い手側のFA:少しでも有利な条件(安い価格など)で会社が買収できるよう、買い手をサポート

まとめ

さて、今回はM&A専門家の仲介とFAの違いについて取り上げました。

両者を取り持つのか、どちらか一方のサポートに徹するのかという違いがポイントです。

なお、本記事の内容はこちらの動画でもご覧いただけます。

SOGOTCHA(ソガッチャ)では、オンラインでM&Aの相談を受け付けています。

PEファンド・M&Aアドバイザリーの実務経験があるSOGOTCHA(ソガッチャ)スタッフがサポートしますので、ぜひお気軽にご相談ください。